- Чем плох отчет о прибылях и убытках

- Как бюджет денежных потоков помогает Генеральному Директору

- Что включает бюджет денежных потоков

- На каких данных должны основываться бюджеты на краткосрочные и долгосрочные периоды

- Как спрогнозировать поступление и расходование денежных средств

Финансово-хозяйственную деятельность компании можно выразить через денежный поток, которые включает доходы и расходы. Выбор решения, касающегося инвестирования денежных средств, - важнейшая стадия работы каждой фирмы. Чтобы успешно использовать привлечённые средства и извлечь наибольшую прибыль на инвестированный капитал, следует тщательно проанализировать будущие денежные потоки, касающиеся реализации совершаемых операций, согласованных прогнозов и проектов.

Считается, что самую полную оценку эффективности работы компании дает отчет о прибылях и убытках. Однако потребностям руководителя предприятия он не отвечает: ведь этот отчет составляют по принципу начисления – расходы в нем фиксируются лишь после списания в , а не тогда, когда их нужно осуществлять. А значит, даже идеально подготовленный отчет отразит не те платежи, которые компания совершила или намерена совершить, а условные экономические результаты. Чтобы у вас перед глазами была ясная картина финансовой деятельности организации, вам нужна отчетность:

- демонстрирующая, насколько предприятие обеспечено денежными средствами в любой момент времени;

- свободная от всякого влияния законодательных и учетных требований (то есть предназначенная только для главы предприятия);

- охватывающая по возможности все аспекты работы компании.

Лучше всего этим условиям соответствует бюджет денежных потоков (или cash flow).

Бюджет денежных потоков – это таблица, отражающая поступления и расходования денежных средств компании. Составить ее можно на любой период – от нескольких недель до нескольких лет. Есть два распространенных метода подготовки этого документа: прямой и косвенный. При использовании прямого метода операционные денежные потоки распределяются по статьям доходов и расходов (например, поступления от продаж, зарплата, налоги). Косвенный метод предполагает, что операционные потоки определяются на основании чистой прибыли с поправкой на амортизацию и изменения оборотного капитала.

Использовать косвенный метод в ряде случаев проще, однако бюджет, составленный с его использованием, неудобен для анализа. Поэтому денежный поток почти всегда рассчитывают прямым методом.

- Оптимизация структуры капитала организации: как не потерять равновесие

Что дает управление денежными потоками

Успешное управление денежными потоками предприятия:

- должно обеспечивать соблюдение финансового баланса компании на каждой стадии её развития. Темпы роста и финансовая стабильность в первую очередь зависят от того, в какой степени варианты потоков денежных средств оказываются синхронизированными по своим объёмам и по времени. Высокая степень подобной синхронизации позволяет обеспечить значительное ускорение выполнения стратегических задач развития компании;

- помогает уменьшить потребность фирмы в кредитных ресурсах. За счёт активного управления финансовыми потоками получается добиться более оптимального и экономного расходования своих денежных средств, уменьшить зависимость компании от привлечения кредитных ресурсов;

- помогает сократить уровень риска возникновения неплатёжеспособности.

Виды денежных потоков

Главные денежные потоки предприятия обычно группируют по 8 главным признакам:

По масштабам обслуживания хозяйственного процесса:

- по компании в общем;

- по каждому отдельному обособленному подразделению;

- по различным экономическим операциям.

По видам хозяйственной деятельности:

- операционные денежные потоки (производство, основная деятельность);

- инвестиционные;

- финансовые.

По направлению движения денежных средств:

- поступление денег считается положительным потоком денег;

- расход денег выступает отрицательным потоком денег.

По методу исчисления объемов:

- валовой денежный поток – все денежные потоки в своей совокупности;

- чистый денежный поток (ЧДП) представляет собой разницу между доходными и расходными финансовыми потоками в изучаемом периоде. Выступает ключевым результатом функционирования компании, в значительной степени определяет финансовый баланс и темпы увеличения рыночной цены компании.

По уровню достаточности:

- избыточный – денежный поток, во время которого величина поступлений денег намного больше фактической потребности компании в целевом их использовании;

- дефицитный – денежный поток, во время которого доходные поступления намного меньше фактических потребностей компании в целевом их использовании.

По методу оценки во времени:

- настоящий;

- будущий.

По непрерывности формирования в рассматриваемом периоде:

- дискретный денежный поток – доход или расход, обусловленный проведением разовых экономических сделок компании в изучаемом периоде времени;

- регулярный – доходное поступление или расходное использование денег по различным экономическим операциям, совершаемым на изучаемом временном отрезке непрерывно по обособленным временным промежуткам такого периода.

По стабильности временных интервалов:

- с одинаковыми временными промежутками в пределах изучаемого периода – аннуитет (начисленные на одну и ту же дату проценты по кредитным обязательствам);

- с различающимися временными промежутками в пределах изучаемого периода (выплаты по лизингу).

Величина денежных потоков: как рассчитать

Суммарный денежный поток компании определяется по формуле ЧДП = ЧДП (ОПД) + ЧДП (ИНД) + ЧДП (ФД), где

- ЧДП (ОПД) - чистый денежный поток, относящийся к операционному направлению;

- ЧДП (ИНД) - величина ЧДП, относящегося к инвестиционному направлению;

- ЧДП (ФД) - величина ЧДП, относящегося к финансовому направлению.

В связи с тем, что главная деятельность компании – основной источник прибыли, понятно, что главным источником поступления денег выступает ЧДП (ОПД).

Инвестиционная деятельность обычно обусловлена главным образом непродолжительным оттоком финансовых ресурсов, нужных для покупки техники, ноу-хау и т.д. Вместе с тем по этому виду деятельности бывает и приток денег в виде получения дивидендов и процентов от долгосрочных ценных бумаг и т.п.

Чтобы провести анализ, произведём расчет денежного потока по инвестиционному направлению по формуле ЧДП(ИНД) = В(ОС) + В(НМАК) + В(ДФВ) + В(АКВ) + ДВДП - ОСПР + + ДНКС - НМАКП - ДФАП - АКВП, где

- В (ОС) - выручка от основных средств;

- В (НМАК) - поступления от продажи нематериальных активов предприятия;

- В (ДФВ) - поступления за продажу долгосрочных финансовых активов предприятия;

- В (АКВ) - доходные поступления, получаемые компанией за реализацию ранее выкупленных акций компании;

- ДВДП - дивидендные и процентные выплаты предприятия;

- ОСПР - совокупная величина приобретенных основных средств;

- АНКС - динамика остатка по незавершенному производству;

- НМАКП - объём покупки нематериальных активов;

- ДФАП - объём покупки долгосрочных финансовых активов;

- АКВП - совокупная величина выкупленных собственных акций компании.

Чистый денежный поток по финансовому направлению деятельности характеризует доходные поступления и использование денежных средств в области внешних задействований.

Чтобы узнать чистый денежный поток, формула используется следующая: ЧДП(ФД) = ПРСК + ДКЗ + ККЗ + БЦФ - ПЛДКР - ПЛККЗ - ДВДВ, где

- ПРСК - дополнительное внешнее финансирование (финансовые поступления от эмиссии акций и иных долевых инструментов, дополнительные инвестиции владельцев компании);

- ДКЗ - суммарный показатель дополнительно привлекаемых долгосрочных кредитных ресурсов;

- ККЗ - суммарный показатель дополнительно привлекаемых краткосрочных кредитных ресурсов;

- БЦФ - совокупные поступления в форме безвозвратного целевого финансирования фирмы;

- ПЛДКР - суммарные выплаты основной части долга по имеющимся долгосрочным кредитным обязательствам;

- ПЛККЗ - суммарные выплаты основной части долга по имеющимся краткосрочным кредитным обязательствам;

- ДВДВ - дивиденды для акционеров фирмы.

Зачем нужна оценка денежных потоков

Первостепенной задачей детального анализа потоков денег считается нахождение источников возникновения излишка (недостатка) финансовых ресурсов, определение их источников и способов расходования.

По результатам изучения потоков денежных средств можно получить ответы на такие важные вопросы:

- Какой объём, какие источники поступления денег и какие главные направления их использования?

- Может ли компания во время осуществления своей операционной деятельности добиться ситуации, когда доходный денежный поток превышает расходный, и в какой степени считается стабильным такое превышение?

- Может ли компания расплачиваться по имеющимся у нее текущим обязательствам?

- Хватит ли полученной компанией прибыли, чтобы удовлетворить сложившуюся у неё денежную потребность?

- Хватит ли компании её денежных резервов для инвестиционной активности?

- Чем можно объяснить разницу между размером прибыли компании и объёмом денег?

Анализ денежных потоков

Платёжеспособность и ликвидность фирмы нередко соответствуют настоящему финансовому обороту компании. В связи с этим для оценки финансового состояния фирмы требуется проанализировать движение денежных потоков, что совершается на основании отчётов, для составления которых используют прямой либо косвенный метод.

1. Косвенный метод подготовки отчёта о движении денег. В отчёте, основанном на такой методике, удаётся сконцентрировать данные о денежных средствах компании, отразить критерии, имеющиеся в смете доходов и расходов и оказывающиеся у неё после оплаты необходимых факторов производства для начала нового воспроизводственного цикла. Сведения о притоке финансовых ресурсов заимствуются из баланса, отчёта о финансовых результатах. Лишь отдельные показатели денежного потока рассчитываются по сведениям о фактическом объёме:

- Амортизация.

- Доходные поступления от продажи части своих акций и облигаций.

- Начисление и выплата дивидендов.

- Получение кредитных ресурсов и погашение соответствующих обязательств.

- Капиталовложения в объекты основных средств.

- Нематериальные активы.

- Финансовые вложения временно свободных денег.

- Рост запасов оборотных средств.

- Реализация основных средств, нематериальных активов и ценных бумаг.

Основным преимуществом методики считается то, что она помогает выявить наличие взаимной зависимости финансового результата от динамики величины финансовых ресурсов. В ходе осуществления корректировки чистой прибыли (либо чистого убытка) удаётся определить фактическое поступление (расходование) денег.

2. Прямой метод подготовки отчёта о движении денег. Эта методика предусматривает сопоставление абсолютных величин доходных поступлений и использование финансовых ресурсов. Например, доходные поступления от клиентов будут отражаться в величинах, оказавшихся в кассе, на различных банковских счетах, также как и деньги, направленные своим бизнес-партнерам и работникам фирмы. Преимуществом такого подхода является то, что он помогает дать оценку общей величины доходов и расходов, выяснить статьи, по которым образуются самые существенные денежные потоки компании. При этом такой метод не позволяет выявить взаимосвязь итогового финансового результата и динамики денег на корпоративных счетах.

- Личный капитал: как спасти свои деньги, чтобы не потерять все

Что включает бюджет денежных потоков и откуда брать данные для составления

Дмитрий Рябых, Генеральный Директор группы предприятий «Альт-Инвест», Москва

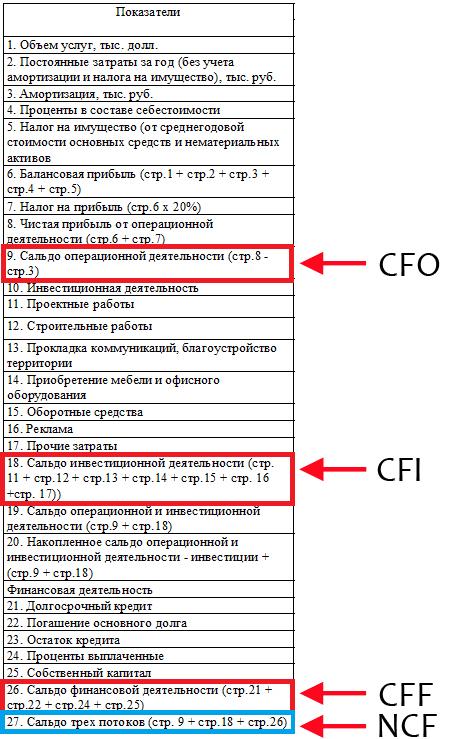

Бюджет денежных потоков состоит из трех блоков:

- «Операционная деятельность» (здесь отражается все, что связано с текущей деятельностью фирмы);

- «Инвестиционная деятельность» (фиксируются вложения в основные средства и другие долгосрочные инвестиции, доходы от продажи активов);

- «Финансовая деятельность» (учитываются поступления и выплаты, связанные с финансированием, кроме процентов по кредитам, которые традиционно относят к операционным потокам).

Какие выводы можно сделать из данных таблицы? В мае бюджет сбалансирован, а остатки денежных средств увеличиваются, обеспечивая либо запас ликвидности, либо средства для оплаты ожидаемых расходов. Также эта таблица поможет Вам уяснить общую структуру расходов компании. Однако для принятия серьезных управленческих решений Вам потребуются более подробные сведения. Поэтому стандартную структуру нужно детализировать. Например, поступления от продаж Вы можете отразить с разбивкой по направлениям бизнеса, группам продуктов (услуг) или даже отдельным продуктам. Также следует выделить пять-десять самых весомых статей текущих затрат и постоянно следить за объемами соответствующих расходов. А инвестиции нужно отразить, распределив их либо по видам основных средств, либо по участкам бизнеса или проектам.

Практика показывает, что чем выше детализация отчета, тем чаще возникают проблемы с его анализом. С какого-то момента числа в каждой строке становятся недостаточно стабильными и величина отклонений все растет. Такая модель оказывается статистически недостоверной, и на ее основе нельзя прогнозировать деятельность. Кроме того, слишком детальные модели очень сложно поддерживать в рабочем состоянии; также непросто сопоставлять их данные с показателями бухгалтерской отчетности. То есть работа с этой моделью неудобна, а ее регулярное обновление – дорогое удовольствие.

Бюджет с фактическими данными лучше основывать на управленческой отчетности. Однако не стоит пренебрегать и данными бухгалтерской отчетности – ведь она содержит самые полные и актуальные сведения обо всех операциях компании. Поэтому перед разработкой бюджета денежных потоков нужно определить, насколько точно данные этого документа должны соответствовать информации бухгалтерской отчетности. Можно, например, следовать таким правилам.

- Бюджет cash flow будет опираться на данные бухучета, но точно переносить сюда все сведения бухучета не обязательно. Этот бюджет не должен быть таким детальным, как документ бухучета.

- При обработке бухгалтерских данных нужно стремиться передать экономическую суть финансовых операций, пренебрегая несущественными деталями (например, нюансами, касающимися разнесения затрат).

- Нужно добиваться совпадения итоговых цифр с оборотами на расчетном счете компании. И вот здесь важны даже мелочи: знание деталей позволит контролировать правильность составления бюджета, вовремя обращая внимание на ошибки.

Прогнозирование оборотного капитала. Принцип описания оборотного капитала должен определяться горизонтом планирования, для которого используется бюджет.

- Для краткосрочных прогнозов (несколько недель, один-два месяца) лучше использовать прямое описание платежей, указывая применительно к любым доходам и затратам компании как суммы платежей, так и их графики. Это достигается учетом каждой сделки с описанием ожидаемого графика платежей по контракту и параметров отгрузки или выполнения работ.

- Для долгосрочных прогнозов (например, для построения пятилетнего плана развития организации) график платежей необходимо составлять приблизительно, с учетом ожидаемых параметров оборачиваемости.

- При подготовке годового бюджета можно использовать смешанный подход, когда некоторые статьи прогнозируются полностью (прямой метод), а основная масса платежей рассчитывается на основе оборачиваемости (косвенный метод).

Это главный принцип составления бюджета. Чем на больший срок готовится прогноз, тем меньше он должен опираться на конкретные цифры, предоставляемые финансистами, и тем больше основываться на приблизительных расчетах.

Планирование налоговых платежей. В тех случаях, когда ожидаемые налоги известны (а это бывает при горизонте планирования в один-два месяца или при оценке прошлых результатов), лучше указывать в бюджете их точные суммы. При планировании же налоговых отчислений на более длительный период Вам придется перейти к примерным оценкам сумм платежей, рассчитывая их по приблизительным бухгалтерским показателям. Например, готовясь к открытию нового подразделения, не пытайтесь вычислить точную сумму налогов с зарплаты каждого сотрудника – тем более что их сумма будет меняться в течение года (так как социальные налоги снижаются после достижения накопленной суммы выплат); достаточно использовать эффективную ставку, которая позволит оценить примерную величину платежей. Таким же образом надо поступать, планируя выплаты и по другим налогам.

Что такое дисконтирование денежных потоков

Дисконтируемый денежный поток (англ. Discounted cash flow, DCF) представляет собой приведение стоимости будущих (прогнозируемых) финансовых платежей к текущему моменту времени. Метод дисконтирования денежных потоков базируется на ключевом экономическом законе убывающей стоимости денежных средств, то есть в перспективе деньги потеряют собственную стоимость денежного потока в сравнении с текущей. В связи с этим следует в виде точки отсчёта выбрать текущий момент оценки и в дальнейшем будущие денежные поступления (прибыли/убытки) привести к текущему времени. С этой целью пользуются коэффициентом дисконтирования.

Этот коэффициент рассчитывают, чтобы привести будущий денежный поток к текущей стоимости через умножение коэффициента дисконтирования на потоки платежей. Формула определения коэффициента: Kd=1/(1+r)i, где

- r – ставка дисконтирования;

- i – номер временного периода.

- DCF (Discounted Cash Flow) – дисконтированный денежный поток;

- CFi (Cash Flow) – денежный поток в период времени I;

- r – ставка дисконтирования (норма дохода);

- n – количество временных периодов, по которым появляются денежные потоки.

Важнейший компонент в приведенной формуле – ставка дисконтирования. Она демонстрирует, какую норму прибыли необходимо ожидать инвестору во время вложения в какой-либо инвестиционный проект. Эта ставка основана на большом количестве факторов, зависящих от объекта оценки и содержащих в себе инфляционный компонент, прибыльность по безрисковым операциям, дополнительную норму прибыли за рискованные действия, ставку рефинансирования, средневзвешенную стоимость капитала, процент по вкладам в банке и т.п.

- Финансовый анализ для нефинансиста: на что обращать внимание в первую очередь

Рассказывает практик

Екатерина Каликина, Финансовый директор фирмы «Грант Торнтон», Москва

Прогноз денежных потоков от операционной деятельности чаще всего составляют исходя из планируемого объема реализации продукции (но можно рассчитывать и исходя из планируемой чистой прибыли). Вот какие вычисления нужно произвести.

Поступления денег. Определить размер денежных поступлений вы можете двумя способами.

1. На основе планового коэффициента погашения дебиторской задолженности. Плановая сумма поступлений рассчитывается так: ПДСп = ОРпн + (ОРпк Î КИ) + НОпр + Ав, где

- ПДСп – планируемая выручка от реализации продукции в плановом периоде;

- ОРпн – плановый объем реализации продукции за наличный расчет;

- ОРпк – объем реализации продукции в кредит в плановом периоде;

- КИ – плановый коэффициент погашения дебиторской задолженности;

- НОпр – сумма ранее непогашенного остатка дебиторской задолженности, подлежащего оплате в плановом порядке;

- Ав – плановая сумма поступлений денежных средств в виде авансов от покупателей.

2. На основе оборачиваемости дебиторской задолженности. Сначала нужно определить планируемую дебиторскую задолженность на конец планового периода по формуле ДБкг = 2 Î СрОбДБ: 365 дней Î OP – ДБнг, где

- ДБкг – планируемая дебиторская задолженность на конец планового периода;

- СрОбДБ – среднегодовая оборачиваемость дебиторской задолженности;

- ОР – плановый объем реализации продукции;

- ДБнг – дебиторская задолженность на конец планового года.

Затем следует вычислить плановую сумму поступления денежных средств по операционной деятельности: ПДСп = ДБнг + ОРпн +ОРпк – ДБкг + + НОпр + Ав.

Помните, что объем денежных поступлений компании от операционной деятельности непосредственно зависит от условий предоставления товарного кредита покупателем. Поэтому при прогнозировании денежных поступлений нужно учитывать мероприятия по изменению кредитной политики предприятия.

Расходы. Определить сумму расходов денежных средств вы можете по формуле: РДСп = ОЗп + НДд + НПп – АОп, где

- РДСп – плановая сумма расходов денежных средств в рамках операционной деятельности в периоде;

- ОЗп – плановая сумма операционных затрат на производство и реализацию продукции;

- НДд – плановая сумма налогов и сборов, уплачиваемых за счет дохода;

- НПп – плановая сумма налогов, уплачиваемых за счет прибыли;

- АОп – плановая сумма амортизационных отчи¬слений от основных средств и нематериальных активов.

Первый показатель (ОЗп) рассчитывается так: ОЗп = ∑(ПЗni + ОПЗni) Î ОПni + ∑(ЗРni Î OPni) + + ОХЗn, где

- ПЗni – плановая сумма прямых затрат на производство единицы продукции;

- ОПЗni – плановая сумма общепроизводственных затрат на производство единицы продукции;

- ОПni – планируемый объем производства конкретных видов продукции в натуральном выражении;

- ЗРni – плановая сумма затрат на реализацию единицы продукции;

- ОРni – планируемый объем реализации конкретных видов продукции в натуральном выражении;

- ОХЗn – плановая сумма общехозяйственных затрат предприятия (административно-управленческих расходов на предприятии в целом).

Расчет второго показателя (НДд) производится исходя из планируемого объема реализации отдельных видов продукции и соответствующих ставок налога на добавленную стоимость, акцизного и других аналогичных сборов. График выплат составляется на основе установленных сроков уплаты налоговых ¬отчислений.

Третий показатель (НПп) можно вычислить таким образом: НПп = (ВПп Î НП) + ПНПп, где

- ВПп – плановая сумма валовой прибыли предприятия, которая обеспечивается за счет операционной деятельности;

- НП – ставка налога на прибыль (в %);

- ПНПп – сумма прочих налогов и сборов, уплачиваемых организацией в соответствующем периоде за счет прибыли.

Оптимизация денежных потоков

Чтобы оптимизировать денежный поток проекта, компания стремится добиться баланса между приходом и расходом. Негативно влияют на финансовые результаты фирмы дефицитный и избыточный потоки денежных средств.

Негативные результаты дефицита выражаются в уменьшении ликвидности и уровня платёжеспособности компании, увеличении удельного веса просрочек по кредитным платежам, несоблюдении сроков перечисления зарплаты (с сопутствующим уменьшением показателя производительности труда работников), увеличении длительности финансового цикла, а в итоге – в уменьшении прибыльности расходования собственного капитала и активов компании.

Минус избытка – потеря фактической стоимости некоторое время не задействованных финансовых ресурсов в ходе инфляции, потери возможных доходных поступлений от незадействованной доли финансовых активов в области краткосрочного их вложения, что в итоге тоже отрицательно отражается на степени прибыльности активов и негативно влияет собственный капитал денежный поток фирмы.

Снижения уровня выплат финансовых ресурсов в краткосрочной перспективе удается достичь:

- С помощью задействования флоута с целью замедления инкассации своей платёжной документации.

- За счёт повышения в рамках согласования с поставщиками временного интервала, на который предоставляется потребительский кредит.

- Через замену покупки долгосрочных активов, предполагающих обновление, на взятие их в аренду (использование лизинга); в ходе реструктуризации портфеля своих кредитных обязательств через перевод краткосрочной их части в долгосрочную.

Система ускорения (либо замедления) платёжного оборота в результате решения проблемы обеспечения баланса величины дефицитного потока денег в краткосрочном интервале времени (и, следовательно, увеличивая показатель полной платёжеспособности компании) вызывает отдельные вопросы, связанные с дефицитностью, которую имеет денежный поток в будущих периодах. В связи с этим одновременно с задействованием механизма такой системы следует разработать мероприятия в области обеспечения баланса такого потока в длительной перспективе.

Повышения объёма поступлений денег в рамках реализации стратегии компании можно добиться с помощью:

- привлечения ключевых инвесторов для повышения объёма собственного капитала;

- дополнительного выпуска акций;

- привлеченных долгосрочных кредитов;

- реализации отдельных (либо всех) финансовых инструментов для последующего инвестирования;

- реализации (либо передачи в аренду) незадействованных объектов основных средств.

Уменьшить объём оттока денег в длительной перспективе получится с помощью таких действий.

- Уменьшение объёма и перечня реализуемых инвестиционных проектов.

- Прекращение расходования средств на капиталовложения.

- Уменьшение величины постоянных затрат компании.

Чтобы оптимизировать положительный денежный поток, требуется воспользоваться несколькими способами, обусловленными повышением инвестиционной активности компании. Для этого выполняют следующие действия:

- Расширенное воспроизводство внеоборотных активов для операционной деятельности увеличивают в объёмах.

- Обеспечивают ускоренное формирование инвестиционного проекта и более раннее начало его реализации.

- Проводят диверсификацию текущей деятельности компании на уровне региона.

- Активным образом формируют портфель финансовых капиталовложений.

- Досрочно погашают длительные финансовые кредиты.

В единой системе оптимизации финансовых потоков компании особое место отводится обеспечению баланса во временных промежутках, что обусловлено несбалансированностью противоположных потоков и приводит к появлению для фирмы некоторых экономических трудностей.

Итогом подобной несбалансированности даже в случае высокого уровня формирования ЧДП выступает малая ликвидность, которой отличается денежный поток (как итог - невысокий показатель полной платёжеспособности фирмы) в различные промежутки времени. В случае довольно значительной длительности подобных периодов для компании появляется реальная опасность стать банкротом.

В ходе оптимизации потоков денежных средств компании их группируют по разным признакам.

- По уровню «нейтрализуемости» (понятие, обозначающее то, что денежный поток конкретного типа готов меняться во времени) денежные потоки делятся на те, которые удастся изменить и те, которые не получится поменять. Образцом потока денег первого типа считаются лизинговые платежи - денежный поток, период которого может устанавливаться в рамках согласования сторон. Образцом финансового потока второго типа считаются налоги и сборы, которые не должны поступать с нарушением сроков.

- По уровню предсказуемости – все потоки денежных средств делятся на не полностью и целиком предсказуемые (совершенно непредсказуемые потоки денег в общей системе их оптимизации не изучают).

Объект оптимизации – ожидаемые денежные потоки, которые могут измениться во временном промежутке. В ходе их оптимизации пользуются двумя методиками – выравниванием и синхронизацией.

Выравнивание призвано сглаживать объёмы финансовых потоков в пределах интервалов изучаемого временного периода. Такая методика оптимизации помогает в некоторой степени ликвидировать сезонные и циклические колебания, влияющие на денежный поток, вместе с тем позволяя оптимизировать средние остатки финансовых ресурсов и увеличивая ликвидность. Чтобы оценить результаты такой методики оптимизации потоков денежных средств необходимо рассчитать величину среднеквадратического отклонения либо коэффициент вариации, которые в ходе проведения грамотной оптимизации уменьшатся.

Синхронизация потоков денег базируется на ковариации их двух видов. Во время синхронизации следует обеспечить увеличение уровня корреляции между такими двумя вариантами потоков. Такой метод денежных потоков можно оценить через расчёт коэффициента корреляции, который в ходе оптимизации будет стремиться к отметке «+1».

Коэффициент корреляции поступления и расходования денег во времени ККдп можно определить так:

- Р п.о – ожидаемые вероятности отклонения финансовых потоков от их усреднённого показателя в прогнозном периоде;

- ПДПi – отдельные величины, относящиеся к доходному денежному потоку в отдельные промежутки времени прогнозного периода;

- ПДП – средний по величине доходный денежный поток в одном промежутке времени прогнозного периода;

- ОДПi – отдельные величины, относящиеся к расходному денежному потоку в отдельные промежутки времени прогнозного периода;

- ОДП – средняя величина расходного финансового потока в одном промежутке времени прогнозного периода;

- qПДП, qОДП – среднеквадратическое отклонение сумм доходных и расходных финансовых потоков соответственно.

Завершающей стадией оптимизации выступает соблюдение всех условий максимизации для ЧДП компании. Если увеличить такой денежный поток, то это поможет обеспечить увеличение темпов финансового развития компании в рамках принципов самостоятельного обеспечения, уменьшит уровень зависимости такого варианта развития от привлечения внешних источников получения денег, поможет обеспечить прирост совокупной рыночной цены компании.

Копирование материала без согласования допустимо при наличии dofollow-ссылки на эту страницу

Чистый денежный поток - разность между суммами поступлений и выплат денежных средств компании за определенный период времени. Чистый денежный поток рассчитывается с учетом выплат, дивидендов и налогов.

Приведенная стоимость - текущая стоимость будущей суммы денег, то есть оборотная сторона будущей стоимости.

Чистая приведенная стоимость (npv)

Текущая стоимость будущих денежных потоков инвестиционного проекта, рассчитанная с учетом дисконтирования , за вычетом инвестиций.

Чистая приведенная стоимость рассчитывается с использованием прогнозируемых денежных потоков, связанных с планируемыми инвестициями, по следующей формуле:

где NCFi - чистый денежный поток для i-го периода, Inv - начальные инвестиции r - ставка дисконтирования (стоимость капитала, привлеченного для инвестиционного проекта).

При положительном значении NPV считается, что данное вложение капитала является эффективным.

Понятие чистой приведенной стоимости (Net Present Value, NPV) широко используется в инвестиционном анализе для оценки различных видов капиталовложений. Представленная выше формула верна только для простого случая структуры денежных потоков, когда все инвестиции приходятся на начало проекта. В более сложных случаях для анализа может потребоваться усложнить формулу, чтобы учесть распределение инвестиций во времени. Чаще всего, для этого инвестиции приводят к началу проекта аналогично доходам.

Равновесие фирмы в условиях совершенной и несовершенной конкуренции Равновесие конкурентной фирмы

В анализе поведения фирм мы исходим из их ориентации на получение максимума прибыли .

Для фирм, осуществляющих предложение своих товаров в различных рыночных структурах, по-разному складывается характер спроса . От этого существенно зависят условия равновесия фирм, то есть условия максимизации их прибыли.

Рассмотрим сначала рациональное поведение конкурентной фирмы.

Pr - (Profit) -прибыль фирмы;

TR - (Total Revenue) - валовой доход, который зависит от уровня цен и объемов продаж:

TR= P * Q;

MR - (Marginal Revenue) - предельный доход, то есть прирост валового дохода, приходящегося на единицу прироста объема продаж:

MR= TR / Q .

Рисунок 5.5. Формирование спроса на продукцию конкурентной фирмы

Для фирм, осуществляющих предложение на совершенно конкурентных рынках, спрос на их товары представляется как не зависящий от их собственных объемов предложения.

Конкурентные фирмы считаются ценополучателями, так как цена на их товары формируется на основе взаимодействия всех фирм, действующих в данной отрасли.

Сколько бы продукции не поставляла фирма на рынок, цена (P *) отдельной единицы будет величиной постоянной. Соответственно, доход, получаемый фирмой от производства и поставки на рынок дополнительной единицы продукции (предельный доход, MR) будет также величиной постоянной, равной цене единицы товара:

MR = (P*Q) / Q = (P * Q) / Q = P;

Таким образом, у конкурентной фирмы остается только один параметр, который может изменить величину прибыли: объем предложения продукции. Для выявления оптимального объема предложения, позволяющего максимизировать прибыль, будем использовать предельный анализ.

Сопоставим величины предельного дохода и предельных издержек для разных объемов производства. Очевидно, поставлять на рынок дополнительную единицу продукции имеет смысл при условии, что издержки будут покрываться доходом, то есть рыночной ценой продукции. Следовательно, до тех пор, пока предельные издержки не сравняются с рыночной ценой необходимо осуществлять поставку продукции.

Рисунок 5.6. Равновесие в условиях совершенной конкуренции .

Рассмотрим более детально состояние равновесия конкурирующей фирмы. Для этого обратимся к анализу средних издержек и их сопоставлению с рыночной ценой товара. Здесь возможны три варианта решения:

а). Если рыночная цена (P) сложилась на уровне, который позволяет фирме покрывать совокупные средние издержки (ATC) при данном (Q 0) объеме производства, следовательно, от каждой поставленной единицы продукции фирма получает прибыль, а производство в объеме Q 0 обеспечивает максимизацию прибыли.

Рисунок 5.7. Максимизация прибыли конкурентной фирмой

б). Если рыночная цена (P) сложилась на уровне, меньшем совокупных средних издержек (АТС), но большем переменных средних издержек (AVC), то необходимо осуществлять производство в объеме Q 0 .

Рисунок 5.8. Минимизация убытков конкурентной фирмой

Если фирма не будет осуществлять предложение в этих условиях и прекратит производство, ее убытки будут больше на величину (P 0 - AVC 0) * Q 0 . Производство в данном объеме будет обеспечивать минимизацию убытков: доходы будут полностью покрывать переменные издержки и частично постоянные. Если предложение не осуществлять, то убытки, понесенные фирмой, будут больше: постоянные издержки не будут оплачены ни на копейку.

в). Если же цена (Р) не покрывает даже переменных издержек, то фирма будет минимизировать убытки, прекратив предложение. Тогда убытками будет величина постоянных издержек.

Прекращение предложения конкурентной фирмой

Анализ рационального поведение конкурентной фирмы - это одновременно и обоснование закона предложения: выделив все точки объема предложения, обеспечивающего максимизацию прибыли или минимизацию убытков, мы получаем краткосрочную кривую предложения фирмы.

Краткосрочная кривая предложения фирмы показывает количество продукции, которое будет предлагать фирма при каждом значении цены, чтобы максимизировать прибыль (минимизировать убытки).

Рисунок 5.9. Кривая предложения конкурентной фирмы в коротком периоде

Напомним, что длительный период в деятельности фирмы - это временной интервал, на котором фирма может изменить производственные мощности, полностью закрыть производство или организовать совершенно новое.

Анализ поведения конкурентной фирмы в длительном периоде показывает, что конкурирующаяфирма осуществляет предложение на долговременном интервалев объеме, соответствующем минимуму средних издержек.

Таким образом, общее условие равновесия конкурентной фирмы может быть описано следующим равенством:

P = MC = ATC

Это соотношение позволяет сделать следующие выводы:

Деятельность конкурентной фирмы характеризуется производственной эффективностью .

Равновесие фирмы при соблюдении равенства P=ATC означает, что конкурентный производитель всегда стремится к производству с минимальными затратами ресурсов, то есть стремится к производству наименее дорогостоящим способом.

Конкурентная фирма наиболее эффективно распределяет ресурсы, применяя их в производстве благ в том объеме, который соответствует общественным потребностям.

Издержки, использованные в производстве данного товара, могли бы пойти на изготовление и предложение других благ.

Равенство P=MC указывает на то, что производитель использует на производство данного продукта ресурсы только до тех пор, пока потребители готовы оплачивать его издержки.

Если бы предложение осуществлялось

в объемах, соответствующих неравенству

P

Аналогично, если бы имело место условие равновесия P>MC, это означало бы недостаточное направление ресурсов на производство данного товара. Цена спроса, отражающая предельную полезность, большая предельных издержек, подсказывает производителю, что потребители готовы платить за дополнительное количество именно этого товара.

Правила поведения фирм-монополистов зависят от того, как они ведут свое “ценопроизводство”.

Первое правило. Фирмы устанавливают монопольно высокие цены на свою продукцию, превышающую общественную стоимость или возможную равновесную цену. Это достигается тем, что монополисты преднамеренно создают зону дефицита, сокращая объемы производства и искусственно создавая повышенный покупательский спрос. Такое поведение можно проследить на графике (рис. 5.10).

Рис.5.10. Цена и выпуск продукции в условиях конкуренции и монополии

Предположим, что в какой-то отрасли до захвата ее рынка монополией (то есть в условиях конкуренции) цена равновесия (LL) образовалась на уровне точки равновесия (Р), где пересеклись кривая спроса (C 1 -C 2) и кривая предложения (П 1 -П 2). При этом равновесный объем выпуска продукции составил величину Кр. Но затем монополия, учитывая эластичный спрос, сокращает уровень выпуска продукции до величины К М. Это в конце концов позволяет установить монопольно высокую цены Ц М.

Второе правило. Монопсония устанавливает монопольно низкие цены на товары, закупаемые у аутсайдеров. Понижение цены по сравнению с общественной стоимостью или возможной равновесной ценой достигается посредством искусственного создания зоны избытка продукции. В этом случае монопсония преднамеренно уменьшает закупки товаров, из-за чего их предложение превышает монополистический спрос. Так обычно поступают монопсонии, которые занимаются переработкой сельскохозяйственной продукции, скупаемой у массы мелких ферм. Наглядно представить их поведение можно на рис. 5.11.

Рис.5.11. Цена и закупки товаров при конкуренции и монопсонии

Разберем виды денежных потоков предприятия: экономический смысл показателей – чистый денежный поток (NCF) и свободный денежный поток, их формулу построения и практические примеры расчета.

Чистый денежный поток. Экономический смысл

Чистый денежный поток (англ. Net Cash Flow, Net Value, NCF, текущая стоимость ) – является ключевым показателем инвестиционного анализа и показывает разницу между положительным и отрицательным денежным потоком за выбранный промежуток времени. Данный показатель определяет финансовое состояние предприятие и способность предприятия повышать свою стоимость и инвестиционную привлекательность. Чистый денежный поток представляет собой сумму денежного потока от операционной, финансовой и инвестиционной деятельности предприятия.

Потребители показателя чистого денежного потока

Чистый денежный поток используется инвесторами, собственниками и кредиторами для оценки эффективности вложения в инвестиционный проект/предприятие. Значение показателя чистого денежного потока используется в оценке стоимости предприятии или инвестиционного проекта. Так как инвестиционные проекты могут иметь продолжительный срок реализации, то все будущие денежные потоки приводят к стоимости в настоящий момент времени (дисконтируют), в результате получается показатель NPV (Net Present Value ). Если проект краткосрочный, то при расчете стоимости проекта на основе денежных потоков дисконтированием можно пренебречь.

Оценка значений показателя NCF

Чем выше значение чистого денежного потока, тем более инвестиционно привлекателен проект в глазах инвестора и кредитора.

Формула расчета чистого денежного потока

Рассмотрим две формулы расчета чистого денежного потока. Так чистый денежный поток рассчитывается как сумма всех денежных потоков и оттоков предприятия. И общую формулу можно представить в виде:

NCF – чистый денежный поток;

CI (Cash Inflow ) – входящий денежный поток, имеющий положительный знак;

CO (Cash Outflow ) – исходящий денежный поток с отрицательным знаком;

n – количество периодов оценки денежных потоков.

Распишем более подробно чистый денежный поток по видам деятельности предприятия в результате формула примет следующий вид:

![]() где:

где:

NCF – чистый денежный поток;

CFO – денежный поток от операционной деятельности;

CFF – денежный поток от финансовой деятельности;

Пример расчет чистого денежного потока

Разберем на практике пример расчета чистого денежного потока. На рисунке ниже показан способ формирования денежных потоков от операционной деятельности, финансовой и инвестиционной.

Виды денежных потоков предприятия

Все денежные потоки предприятия, которые формируют чистый денежный поток, можно разделить на несколько групп. Так в зависимости цели использования оценщиком выделяют следующие виды денежных потоков предприятия:

- FCFF – свободный денежный поток фирмы (активов). Используется в моделях оценки стоимости инвесторами и кредиторами;

- FCFE – свободный денежный поток от капитала. Используется в моделях оценки стоимости акционерами и собственниками предприятия.

Свободный денежный поток фирмы и капитала FCFF, FCFE

А. Дамодаран выделяет два вида свободных денежных потоков предприятия:

- Свободный денежный поток фирмы (Free Cash Flow to Firm, FCFF, FCF ) – денежный поток предприятия от ее операционной деятельности за исключением инвестиций в основной капитал. Свободный денежный поток фирмы зачастую называют просто свободный денежный поток, т.е. FCF = FCFF. Данный вид денежного потока показывает: сколько остается денежных средств у предприятия после вложения в капитальные активы. Данный поток создается активами предприятия и поэтому в практике его называют свободным денежным потоком от активов. FCFF используется инвесторами компании.

- Свободный денежный поток на собственный капитал (Free Cash Flow to Equity, FCFE ) – денежный поток предприятия только от собственного капитала предприятия. Данный денежный поток, как правило, используется акционерами компании.

Свободный денежный поток фирмы (FCFF) используется для оценки стоимости предприятия, тогда как свободный денежный поток на капитал (FCFE) используется для оценки акционерной стоимости. Главное отличие заключается в том, что FCFF оценивает все денежные потоки как собственного, так и заемного капитала, а FCFE оценивает денежные потоки только от собственного капитала.

Формула расчета свободного денежного потока фирмы (FCFF)

EBIT (Earnings Before Interest and Taxes ) – прибыль до уплаты налогов и процентов;

СNWC (Change in Net Working Capital ) – изменение оборотного капитала, деньги потраченные на приобретение новых активов;

Capital Expenditure ) .

Дж. Инглиш (2001 г.) предлагает вариацию формулы свободного денежного потока фирмы, которая выглядит следующим образом:

CFO (C ash Flow from Operations) – денежный поток от операционной деятельности предприятия;

Interest expensive – процентные расходы;

Tax – процентная ставка налога на прибыль;

CFI – денежный поток от инвестиционной деятельности.

Формула расчета свободного денежного потока от капитала (FCFE )

Формула оцени свободного денежного потока капитала имеет следующий вид:

NI (Net Income ) – чистая прибыль предприятия;

DA – амортизация материальных и нематериальных активов;

∆WCR – чистые капитальные затраты, которые также называются Capex (Capital Expenditure );

Investment – размер осуществляемых инвестиций;

Net borrowing – разница между погашенными и полученными кредитами.

Использование денежных потоков в различных методах оценки инвестиционного проекта

Денежные потоки используются в инвестиционном анализе для оценки различных показателей эффективности проекта. Рассмотрим основные три группы методов, которые строятся на любых видах денежных потоков (CF):

- Статистические методы оценки инвестиционных проектов

- Срок окупаемости инвестиционного проекта (PP, Payback Period)

- Рентабельность инвестиционного проекта (ARR, Accounting Rate of Return)

- Текущая стоимость (NV, Net Value )

- Динамические методы оценки инвестиционных проектов

- Чистый дисконтированный доход (NPV, Net Present Value)

- Внутренняя норма прибыли (IRR, Internal Rate of Return)

- Индекс прибыльности (PI, Profitability index)

- Эквивалент ежегодной ренты (NUS, Net Uniform Series )

- Чистая норма доходности (NRR, Net Rate of Return )

- Чистая будущая стоимость (NFV, Net Future Value )

- Дисконтированный срок окупаемости (DPP, Discounted Payback Period)

- Методы учитывающие дисконтирование и реинвестирование

- Модифицированная чистая норма рентабельности (MNPV, Modified Net Rate of Return )

- Модифицированная норма прибыли (MIRR, Modified Internal Rate of Return )

- Модифицированный чистый дисконтированный доход (MNPV, Modified Present Value )

Во всех данных моделях оценки результативности проекта в основе лежат денежные потоки, на основе которых делается выводы о степени эффективности проекта. Как правило, инвесторы используют свободные денежные потоки фирмы (активов) для оценки данных коэффициентов. Включение в формулы расчета свободных денежных потоков от собственного капитала позволяет сделать акцент на оценку привлекательности проекта/предприятия для акционеров.

Резюме

В данной статье мы рассмотрели экономический смысл чистого денежного потока (NCF), показали, что данный показатель позволяет судить о степени инвестиционной привлекательности проекта. Рассмотрели различные подходы в расчете свободных денежных потоков, которые позволяет сделать акцент на оценку, как для инвесторов, так и для акционеров предприятия. Повышайте точность оценки инвестиционных проектов, с вами был Иван Жданов.

Базовым понятием в доходном подходе являются чистые денежные поступления или чистые денежные потоки, определяемые как разница между притоком и оттоком денежных средств за определенный период времени.

Применяя метод дисконтированного денежного потока, можно оперировать в расчетах либо, так называемым "денежным потоком для собственного капитала", либо "денежным потоком для всего инвестированного капитала".

При оценке ООО "Битум" была применена модель денежного потока для собственного капитала. При использовании данной модели рассчитывается стоимость собственного капитала компании. Денежный поток для собственного капитала определяется по следующей схеме:

чистая прибыль после уплаты налогов

Амортизационные отчисления

Увеличение долгосрочной задолженности

+ (-) уменьшение (прирост) собственного оборотного капитала

+ (-) уменьшение (прирост) инвестиций в основные средства

Уменьшение долгосрочной задолженности

___________________________________

Денежный поток

Денежный поток рассчитывается на номинальной основе, т.е. в текущих ценах.

Финансовый цикл предприятия вычисляется по формуле:

Ф ц = О д.з. + О з. - О к.з.

где Ф ц - финансовый цикл;

О д.з. - оборачиваемость дебиторской задолженности;

О з. - оборачиваемость запасов;

О к.з. - оборачиваемость кредиторской задолженности.

Так как в нашем случае мы предполагаем, что взаимозачеты предприятия будут вестись своевременно, дебиторская и кредиторская задолженности взаимопогашаются. Следовательно, финансовый цикл будет зависеть от оборачиваемости запасов предприятия. Оборачиваемость запасов включает в себя оборачиваемость сырья и материалов, малоценных и быстроизнашиваемых товаров, готовой продукции, отгруженных товаров, прочих товаров и материалов. Оборачиваемость запасов также включает в себя оборачиваемость сырья и материалов, малоценных и быстроизнашиваемых товаров, готовой продукции, отгруженных товаров, прочих товаров и материалов. Оборачиваемость запасов также включает в себя НДС по приобретенным ценностям. Это все отражено в строках 210 и 220 формы 1 балансового отчета действующего предприятия. Отсюда период оборачиваемости запасов вычисляется по формуле:

где З ср – среднее значение запасов за начальный и конечный период (стр.210 формы 1 баланса);

НДС ср – среднее значение НДС по приобретенным ценностям за начальный и конечный период (стр. 220 формы 1 баланса);

В ср – среднее значение выручки за начальный и конечный период (стр. 010 формы 2 баланса);

360 – количество дней в периоде.

Вычисляя по данной формуле, получаем значения периодов оборачиваемости запасов за 2001, 2002 и 2003 годы. Они составляют 42, 64 и 104 дней соответственно.

Средний период оборачиваемости запасов за эти три года равен:

П об.з. = (42+64+104)/3 = 70 дней

Исходя из этого, вычисляем потребность предприятия в оборотных средствах (требуемый оборотный капитал):

где К тр.об. – требуемый оборотный капитал,

360 – количество дней в периоде.

Таким образом, и прирост оборотного капитала будет рассчитываться как процент (19,4%) от разницы выручки от реализации между соседними интервалами.

В расчете денежного потока первого прогнозного года учтено погашение кредита.

На следующем этапе использования метода дисконтируемых будущих денежных потоков рассчитывается суммарная величина доходов, которые можно получить в постпрогнозный период. Величину доходов в постпрогнозный периоде мы рассчитывали по модели Гордона, которая выглядит следующим образом:

V – суммарная величина дохода в постпрогнозный период;

D – денежный поток, который может быть в начале третьего года;

r – ставка дисконта для собственного капитала (0,42);

R – ожидаемые долгосрочные стабильные темпы роста денежного потока, в нашем случае, равные 5%.

Модель Гордона основана на прогнозе получения стабильных доходов в остаточный период.

При проведении процедуры дисконтирования необходимо учитывать, как денежные потоки поступают во времени (в начале каждого периода, в конце каждого периода, равномерно в течение года).

В наших расчетах принято, что предприятие получает доходы и проводит расчеты равномерно в течение года. Таким образом, дисконтирование денежных потоков произведено для середины периода по следующей формуле:

PV – текущая стоимость будущих доходов;

r – ставка дисконта;

n – число периодов.

Денежный поток организации – это поступления (приток) и платежи (отток) ее денежных средств и их эквивалентов. Приток денежных средств также часто именуется положительным денежным потоком, а отток – отрицательным. А что понимается под чистым денежным потоком?

Что такое чистый денежный поток?

Чистый денежный поток – это разница между положительными и отрицательными денежными потоками организации за определенный период. Этот показатель, часто сокращаемый как NCF (Net Cash Flow), широко используется при оценке привлекательности инвестиций, а также при сравнении различных вариантов вложения средств. Ведь если NCF больше нуля, т. е. поступления денежных средств превышают их отток, инвестиция считается эффективной. Конечно, рассчитывать показатель целесообразно за относительно длительный промежуток времени, включающий в себя период окупаемости инвестиций. Влияние времени в расчете может быть учтено путем применения .

Чистый денежный поток в бухгалтерской отчетности

Информация о чистых денежных потоках организации за отчетный период может быть получена из данных бухгалтерской отчетности. Для большей аналитичности чистые денежные потоки организации могут быть исследованы в разрезе текущих, инвестиционных и финансовых операций.

Так, чистому денежному потоку от текущих операций за отчетный период соответствует величина, отражаемая по строке 4100 «Сальдо денежных потоков от текущих операций» Отчета о движении денежных средств, чистому денежному потоку от инвестиционных операций – сумма по строке 4200 «Сальдо денежных потоков от инвестиционных операций», а от финансовых операций – сумма по строке 4300 «Сальдо денежных потоков от финансовых операций».

Формула определения суммарного чистого денежного потока организации за отчетный период по данным Отчета о движении денежных средств предельно проста. Этому показателю соответствует сальдо строки 4400 «Сальдо денежных потоков за отчетный период». Как в разрезе операций, так и суммарно чистый денежный поток организации может быть как положительным, когда притоки превышают оттоки средств, так и отрицательным – при обратной ситуации.