Ипотека является одним из наиболее востребованных видов кредитования. Она позволяет человеку приобрести хорошее жилье, без необходимости годами копить нужную сумму на квартиру.

Но известно, что сейчас кредиторы начинают относиться к потенциальным заемщикам все более щепетильно, выставляя к ним завышенные требования.

И поэтому, прежде чем подавать заявку на кредит в банке, стоит выяснить – кому дают ипотеку и как избежать отказа кредитора.

На что обращают внимание кредиторы?

Современные завышенные требования банков обусловлены многими факторами. Основное – необходимость гарантированного возвращения займа. Дело в том, что оформляя ипотеку клиенту, банк хочет быть уверенным в том, что заемщик точно вернет ему долг или хотя бы сможет погасить его при помощи продажи залогового имущества.

На что обращают внимание кредиторы

И поэтому при выдаче ипотеки, банк обращает внимание на следующее:

- Возраст клиента;

- Рабочий стаж;

- Платежеспособность;

- Наличие ценного имущества, которое можно использовать в виде обеспечения по кредиту;

- Кредитная история.

Требования к возрасту клиента

Ипотеку может оформить только совершеннолетний гражданин. Это обусловлено тем, что несовершеннолетний человек вряд ли имеет достаточный уровень дохода для погашения кредита, так же как и клиент пенсионного возраста.

Как молодой семье получить ссуду

Поэтому ипотека доступна только в пределах определенной возрастной категории:

- Минимальный возраст кредитования – 18-21 год (зависит от условий конкретного банка);

- Максимальный возраст кредитования – 55-75 лет (отличается в зависимости от особенностей кредитора).

Стоит заметить, что максимальный возраст кредитования может быть разным для мужчин и женщин. Для последних он обычно значительно меньше.

Помимо того, он определяется не Вашим возрастом на момент оформления ипотеки, а тем, которого Вы достигнете в последний день ее погашения. То есть, если Вы оформляете ипотеку на 10 лет, будучи в возрасте 54 лет, то кредит уже не выдается.

Рабочий стаж и платежеспособность заемщика

Это один из наиболее значительных факторов для получения ипотеки. Именно от него зависит максимально доступный Вам срок кредитования, максимальная сумма займа и то, сможете ли Вы стабильно вносить ежемесячные платежи по кредиту.

Когда банк определяет Вашу платежеспособность, он руководствуется следующими факторами:

- Наличие прочих кредитов и долгов;

- Сумму общего ежемесячного дохода.

А происходит все следующим образом:

- Банк отнимает суммы, которые вы должны платить по другим кредитам, от общего размера Вашего ежемесячного дохода;

- На основании оставшейся суммы, срока кредитования и размера кредита, рассчитывает размер Вашего ежемесячного платежа по ипотеке.

Обратите внимание! Сумма ежемесячного платежа по ипотеке не должна превышать 50% от вашей зарплаты. Если превышает, то ипотеку не выдают.

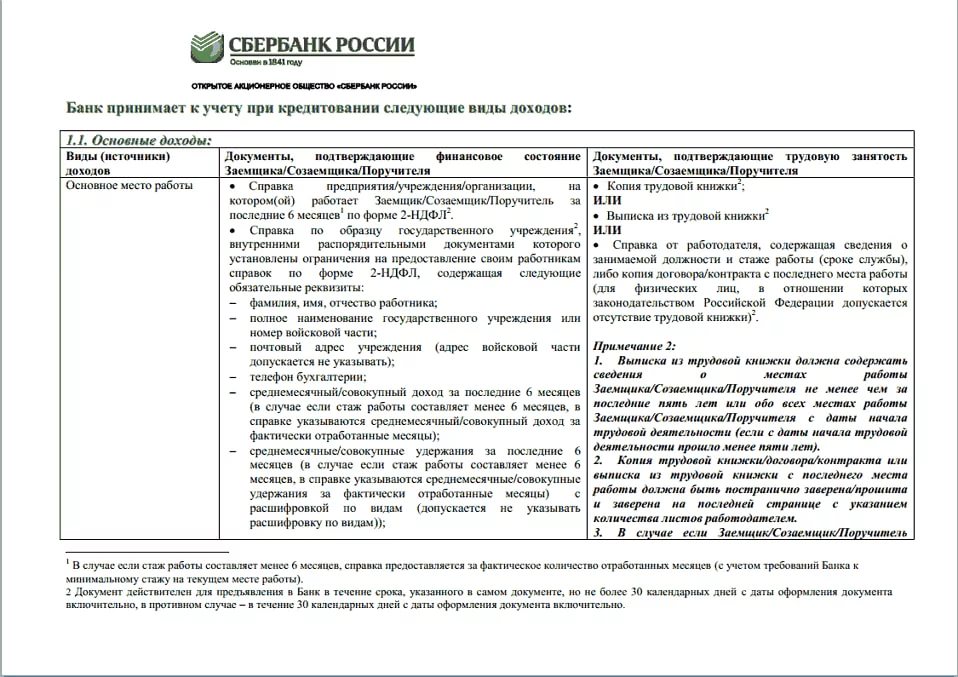

Более важную роль в этом плане играет уровень дохода, но кредиторы обращают внимание и на рабочий стаж. В Сбербанке минимальный срок работы заемщика для выдачи ипотеки составляет 6 месяцев. Причем, учитывается не общий стаж, а срок с момента трудоустройства на последнее место работы.

Условия Сбербанка по доходам для Заемщика

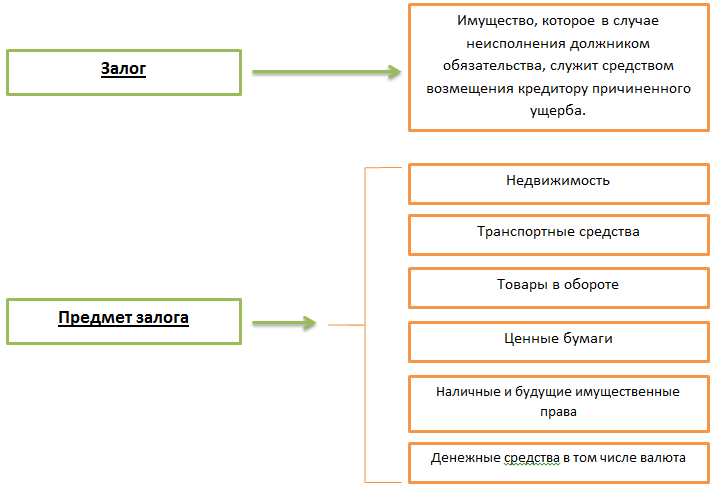

Наличие залогового имущества

Сейчас можно взять ипотеку даже без поручителей, но наличие ценного имущества, которое Вы сможете отдать банку в качестве обеспечения по кредиту, просто необходимо.

Это нужно в качестве гарантии того, что банк все-таки вернет свои деньги, даже если клиент не сможет выплатить долг по ипотеке. Ведь в таких случаях, кредитор получает возможность продать имущество, которое заемщик оставил ему в залог, и доходом от продажи погасить кредит.

Что такое залог и что является предметом залога

Обратите внимание! Стоимость залогового жилья также влияет на то, в каком размере банк согласится оформить вам ипотеку.

В случае ипотеки, залоговым имуществом обычно становится недвижимость, которую клиент приобретает на деньги кредитора. Однако сейчас можно отдать в залог дорогостоящий автомобиль или недвижимость, которая уже находится в Вашей собственности. Важно лишь, чтобы данное имущество было ликвидным и могло в полной мере покрыть расходы банка.

Будет полезно просмотреть:

А ликвидность определяется следующими факторами:

- Характеристики имущества. Ликвидной квартирой будет считаться жилье востребованного типа, которое можно будет продать быстрее и с меньшими трудностями. Так однокомнатная или двухкомнатная квартира будет считаться наиболее ликвидной, так как ее купят быстрее;

- Состояние. Залоговое имущество должно быть пригодным для использования;

- Месторасположение (в случае недвижимости). На ликвидность имущества благоприятно повлияет его расположение в доступном для транспорта районе, с хорошей системой коммуникаций и инфраструктурой.

Видео по теме:

Кредитная история

Кредитная история

Текущие кредиты могут стать помехой для получения ипотеки, но только в случае, если из-за них Вам не хватит денег на ее выплату. А вот негативная кредитная история более вероятно скажется на отношении кредиторов.

Так, если в ней банк находит множество просрочек или хотя бы один невыплаченный кредит, то он посчитает вас ненадежным клиентом и вполне вероятно откажется оформлять ипотеку.

Важно! Если в Вашей кредитной истории есть несколько непогашенных ранее займов, то банк посчитает Вас недобросовестным заемщиком. В таком случае, ипотека не дается.

Ни одна кредитная организация в итоге не захочет разбираться с невыплаченной ипотекой. Это предусматривает и длительное судебное разбирательство, и процесс взыскания залогового имущества, и поиск покупателя для этой квартиры.

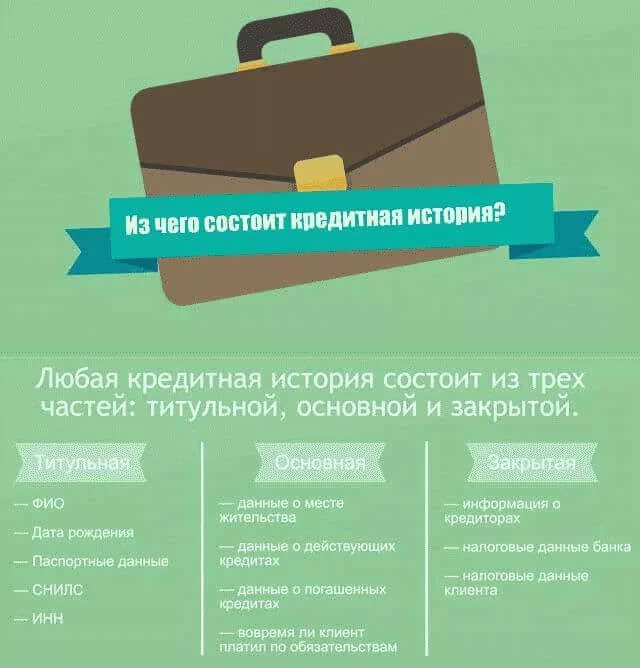

Как формируется кредитная история

Именно поэтому ипотечный кредит могут дать только заемщику, у которого не наблюдается никаких огрехов с предыдущими кредитами.

Когда банк отказывает клиенту в ипотеке?

Несмотря на то, что ипотечное кредитование – довольно популярная услуга, оформляется оно далеко не всем.

Несмотря на то, что ипотечное кредитование – довольно популярная услуга, оформляется оно далеко не всем.

Поэтому прежде, чем подавать заявку на получение ипотеки, нужно точно понимать, из-за чего банк будет в праве Вам отказать.

И главная причина – отсутствие стабильного дохода в достаточном размере.

Под определение стабильного дохода подходит заработная плата и официально места работы.

То есть, следующий вид работников под эту категорию не попадают и получить ипотеку им будет намного труднее:

- Индивидуальные предприниматели;

- Фрилансеры или самозанятые;

- Безработные;

- Люди, получающие серый доход.

Разумеется, фрилансер или предприниматель может убедить банк в своей платежеспособности, предоставив кредитору налоговые декларации за несколько последних лет. Но и это не дает Вам четких гарантий. Банку ведь важно, чтобы у Вас был стабильный доход на протяжении всего срока кредитования, а подтверждение прошлого дохода этого не гарантирует.

Видео по теме:

Также, нельзя быть уверенным в том, дадут ли ипотеку человеку, который получает доход в виде процента от продажи или же гонорара за работу. К таким категориям граждан относятся люди творческих профессий, рекламные, страховые и агенты по недвижимости, а также менеджеры по продажам.

В таком случае, получить ипотеку от банка будет затруднительно, даже при подтвержденном доходе в высоком размере. Ведь банк не будет уверен в том, сохранится ли такой доход еще на 10 лет.

Если на Вашей работе высокий профессиональный риск, то оформление ипотеки также будет затруднительным. Причина очевидна – кредитор боится, что из-за несчастного случая Вы можете потерять работу или же стать нетрудоспособным.

Анализ профессий кому чаще всего отказывают и одобряют ипотеку

К таким профессиям относится:

- Спорт;

- Военная служба;

- Работа в МЧС или силовых структурах;

- Карьера каскадера, циркового артиста или пилота;

- Альпинизм.

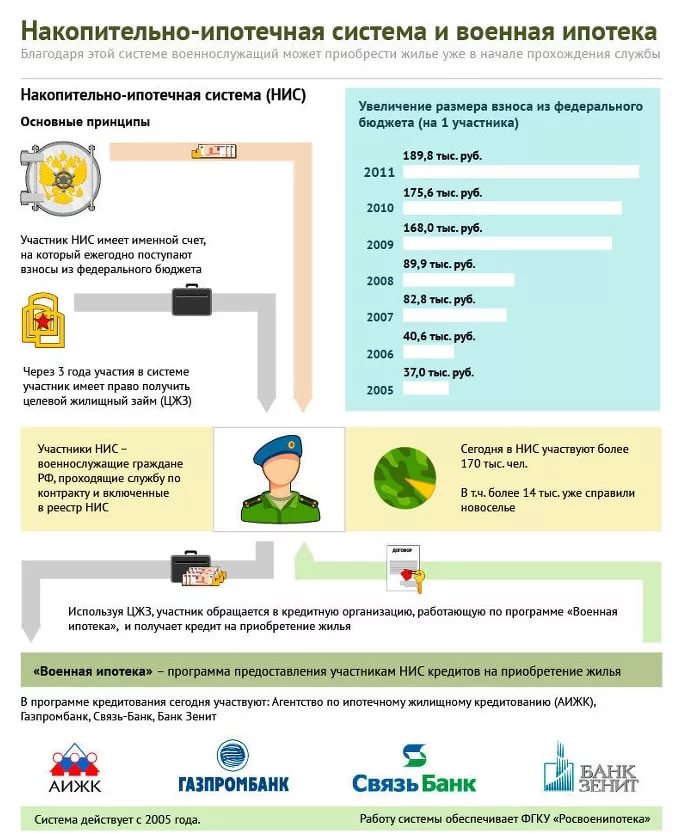

Однако для служащих в военной сфере предусмотрена «Военная ипотека», что дает им больше возможностей. Для прочих же людей, которые были перечислены выше, подобных предложений пока нет.

Условия получения военной ипотеки

Как повысить шансы на получение ипотеки?

Если Вы попадаете под одну из вышеперечисленных категорий граждан, то ипотека все же возможна. Поэтому следует выяснить, при каких условиях Ваши шансы повышаются.

Ипотека позволяет быстро решить проблему с отсутствием жилья. Она позволяет внести 15-20% в качестве первого взноса по квартире и стать собственником своей недвижимости. Но ее дают не всем.

Кому обычно предоставляют ипотеку?

Ипотеку с довольно высокой вероятностью может получить гражданин России, имеющий высшее образование и возраст 25-40 лет. У него должна быть высокая официальная заработная плата. Лучше, если претендент на ипотеку будет состоять в браке, будет иметь в собственности такие активы, как акции, земля, недвижимость и машина. Кредитная история должна быть положительной. У банков наибольшим доверием пользуются люди, работающие в нефтегазовой и IT-сферах, а также те, кто занимает руководящие должности.

Но процент идеальных заемщиков небольшой. Если вы не соответствуете этим критериям, ипотека также дается. При серой зарплате и отсутствии кредитной истории можно рассчитывать на получение средств, хоть это и сложно.

Для увеличения шансов на одобрение заявки, необходимо выполнить следующие рекомендации:

- Приложите максимальный пакет документов для увеличения возможности получения средств. Помните, что мнение о вас составляется только на основе полученных документов. Приложите дополнительные образовательные сертификаты, документы об акциях, наличие автомобиля и дополнительной недвижимости.

- Сообщайте о выплаченных кредитах , приложив платежные документы.

Обратите внимание! Не следует искажать информацию о своих доходах и себе. Вам могут отказать, даже если будете уличены в небольшой лжи.

Для кого сложно одобрить ипотеку?

Наибольшая вероятность получения отказа в получении кредита возникает у тех, у кого были невозвраты и просрочки платежей по предыдущим кредитам. Также ее практически не предоставляют потенциальным заемщикам, доходы которых формируют без уплаты налогов. Выделяю список нежелательных специальностей, с которыми сложно взять ипотеку.

Это могут быть профессии со сдельной оплатой и сезонные работы. Это работа страховым агентом и агентом по недвижимости, творческие специальности и фриланс. С осторожностью банки относятся к профессиям, связанным с риском для жизни. Это представители силовых структур, пилоты и каскадеры. Военным редко оформляют ипотеку, если речь не идет о военной ипотеке. С недоверием относятся к индивидуальным предпринимателям.

Особенности получения ипотеки на жилье

В кредитном договоре разных банков примерно одинаковые условия. Устанавливаются следующие условия и требования:

- Возраст в пределах 21-60 лет.

- Процентная ставка 12-16% годовых.

- Официальный доход.

- Первоначальный взнос в размере не меньше 15-20% от стоимости жилья.

- Срок выплат от 5 до 30 лет.

- Сумма от 300 тысяч руб. и до 15 млн. руб.

Обратите внимание! В разных банках условия кредитования варьируются. В одних банках сумма кредитовая может доходить до 45 млн. рублей, а возраст начинаться с 18 лет.

Размер ежемесячных выплат в случае приобретения недвижимости не должен превышать 40% от ежемесячного дохода семьи. Только в этом случае можно гарантировать исполнение заемщиком своих обязательств без существенного снижения его уровня жизни.

Что касается размера ежемесячного платежа, он будет зависеть от срока и суммы выплат. Если рассмотреть кредит со ставкой 15% на 20 лет, результаты будут следующими: при сумме 2 млн. руб. платеж составит около 26 тыс. руб., при сумме 4 млн. руб.-52 тыс. руб., 6 млн. руб. - 79 тыс. руб.

При соблюдении основных требований банка и наличии достаточного дохода вы сможете оформить ипотеку, что поможет решить проблему по жилью.

Онлайн заявка на кредит наличными

Получите потребительский кредит без отказа на лучших условиях!

| Банк | Максимальная сумма кредита | Заявка онлайн | |

|---|---|---|---|

| Тинькофф Platinum - кредитная карта, 0%

годовых на все покупки по карте до 55 дней

Рейтинг: ХИТ! |

До 300 000 рублей | ||

| Совкомбанк Денежный кредит под 12%

, на 12 месяцев

Рейтинг: ХИТ! |

100 тысяч рублей | ||

| Ренессанс Кредит - ставка от 13,9%

годовых! До 5 лет! Рейтинг: |

До 700 000 рублей | ||

| Восточный банк - Кредит на любые цели. Срок до 3х лет, без справок и поручителей

Рейтинг: |

До 200 000 рублей | ||

| Карта 100 дней без % по кредиту

на покупки и снятие наличных. Выпуск карты бесплатно

. 0

% на снятие наличных* Рейтинг: |

До 300 000 рублей | ||

| Тинькофф Кредит наличными за 5 минут, без справок и поручителей, без визита в банк

- от 14,9% Рейтинг: |

До 300 000 рублей | ||