Чистые активы (ЧА) - это реальная стоимость всего имущества компании, основных фондов и денежных средств. В более простом выражении представляют собой остаточную сумму собственных активов, не обременённых обязательствами.

Показатель исчисляется каждый год предприятиями всех организационно-правовых форм. ЧА рассчитываются при организации, ведении бизнеса и являются главным критерием финансового благополучия, состоятельности, степени риска разорения фирмы.

Порядок и примеры расчёта

Порядок расчета величины утверждён правовыми документами и инструкциями. Вычисление делается ежеквартально и ежегодно на отчётную дату с занесением полученных итогов в соответствующие документы.

При расчётах используются:

- Внеоборотные средства - это основные и нематериальные фонды, долгосрочные финансовые вложения.

- Оборотные активы - это денежные средства, счета дебиторов, ценные бумаги, производственные, товарные запасы и пр.

При сложении активов исключаются затраты компании на приобретение у совладельцев бизнеса собственных акций и задолженность участников по вложениям в уставный фонд.

К пассивам, участвующим в расчете, относятся:

- задолженность перед совладельцами по выплате дивидендов;

- целевые финансирования и поступления;

- прочие долгосрочные обязательства, включая отложенные налоговые платежи;

- кредиты, займы и др.

При сложении пассивов не учитываются доходы будущих периодов. Причём только те, которые признаны компанией в связи с получением безвозмездного имущества либо помощи от государства.

Формула имеет следующий вид:

ЧА = (А — ЗУ — ЗВА) — (П — ДБП) , где:

- ЧА — чистые активы;

- А — активы;

- ЗУ — задолженность участников бизнеса по вкладам в уставный фонд;

- ЗВА — затраты на приобретение собственных акций компании у совладельцев;

- П — пассивы;

- ДБП — доходы будущих периодов.

Суммы для вычисления берутся из предприятия, где пассивы учитываются в строках 1400 и 1500, активы — в строке 1600. Также понадобится значение дебета счета 75, отражающего долги участников по вкладам в уставный фонд, и данные 1530 строки — доходы будущих периодов.

Алгоритм вычисления по бухгалтерскому балансу выглядит так:

ЧА = (стр 1600 — сч 75) — (стр 1400 + стр 1500 — стр 1530)

Пример

Бухгалтерский баланс ООО «Сибиряк» на 01.11.2015 представлен в следующей таблице:

| Показатели баланса | Данные баланса |

|---|---|

| АКТИВ | |

| 1. Внеоборотные активы (1-я часть) | 1 599 500 |

| остаточная стоимость основных фондов | 999 300 |

| капитальные вложения в незавершённое строительство | 455 150 |

| долгосрочные финансовые вложения | |

| 2. Оборотные активы (2-я часть) | |

| запасы | 145 200 |

| дебиторская задолженность | 525 600 |

| в том числе долги совладельцев в уставный капитал | 35 850 |

| денежные средства | 630 250 |

| ПАССИВ | |

| 3. Капитал и резервы (3-я часть) | |

| уставной капитал | 125 300 |

| нераспределённая прибыль | 1 250 300 |

| 4. Долгосрочные обязательства (4-я часть) | |

| долгосрочные займы | 745 300 |

| 5. Краткосрочные обязательства (5-я часть) | |

| краткосрочные кредиты | 268 300 |

| долги перед бюджетом | 95 600 |

| прочие краткосрочные обязательства | 1 520 600 |

- Величина активов: 3 919 150 = 1 599 500 + 999 300 + 455 150 + 145 200 + 525 600 + 630 250 — 35850.

- Величина пассивов: 2 629 800 = 745 300 + 268 300 + 95 600 + 1 520 600, при вычислении не включаются данные из 3-ей части отчета.

- ЧА = 3 919 150 — 2 629 800 = 1 289 350.

Исходя из расчета стоимость чистых активов ООО «Сибиряк» на 01.11.2015 составляет 1 289 350 рублей.

Подробную информацию о данном показателе вы можете почерпнуть из следующего видео:

Анализ полученных результатов

Полученная величина определяет платежеспособность организации, прибыльность, а иногда и дальнейшее развитие. Из показателя следует судить о возможности погашения компанией своих обязательств, инвестирования в расширение производства либо открытия новых направлений.

Полученная величина определяет платежеспособность организации, прибыльность, а иногда и дальнейшее развитие. Из показателя следует судить о возможности погашения компанией своих обязательств, инвестирования в расширение производства либо открытия новых направлений.

Поэтому нормальное значение чистых активов должно быть положительной величиной . Когда величина ЧА отрицательная, фирма считается несостоятельной, зависящей от кредитов и не имеющей собственных доходов. Чем выше показатель - тем платежеспособней и привлекательней для инвесторов данная компания.

Анализ показателя включает:

- Мониторинг изменений размера ЧА, для этого делается их сравнение на начальную и на конечную дату отчётного периода. И уже исходя из полученных результатов выявляются причины, способствующие увеличению либо убыванию собственных средств.

- Оценка реальности динамики ЧА, применяется для вычисления пропорции чистых и совокупных активов на начало и на конец отчётного периода. Большое увеличение показателя на конечную дату бывает связано с ростом общих средств, а прирост ЧА на самом деле несущественный.

- Оценка эффективности использования. Определяется путём вычисления и изучения коэффициентов оборачиваемости и рентабельности.

Поскольку при проведении анализа данную величину сравнивают с данными по выручке и чистой прибыли за год, при расчётах правильнее использовать не фиксированную цифру чистых активов на конечную дату, а среднее значение за этот период.

Сравнение с уставным капиталом

Помимо динамического анализа, после первого года работы предприятие обязано регулярно проводить сравнение стоимости чистых активов и уставного фонда. Законодательством установлено, что размер ЧА должен быть больше уставного капитала

.

Помимо динамического анализа, после первого года работы предприятие обязано регулярно проводить сравнение стоимости чистых активов и уставного фонда. Законодательством установлено, что размер ЧА должен быть больше уставного капитала

.

Если при расчётах выявляется обратная тенденция, это во много раз увеличивает риск банкротства фирмы, и правовые документы предписывают уменьшить уставный фонд до размера ЧА. Если его денежный объём и так минимален, предприятие обязано объявить о своей ликвидации. Однако действующий ныне законодательный документ определяет следующее:

- Даже в тех случаях, когда стоимость чистых активов реально меньше уставного капитала, компания может сохранять платежеспособность, вести финансовую деятельность на протяжении определенного времени и неукоснительно исполнять долговые обязательства.

- Требования уменьшить размер уставного фонда либо ликвидировать организацию считаются вмешательством в её деятельность, помимо этого, предприятие можно объявить , что послужит защитой интересов кредиторов.

Способы увеличения показателя

Регулярное и тщательное изучение ЧА позволяет найти пути для их увеличения, такие как:

- улучшение состава основных фондов;

- продажа либо уничтожение неиспользуемого имущества и оборудования;

- увеличение объемов реализуемых товаров за счет улучшения качества продукции, расширения каналов сбыта, изменения ценовой политики, использования новых идей и решений;

- повышение эффективности контроля за запасами, долгами и вложениями фирмы.

Чистые активы — важнейший показатель работы компании. Главной целью грамотного и своевременного анализа финансовых данных является возможность предупреждения и избежания нежелательных ситуаций в деятельности любой организации.

Чистые активы – это один из важнейших финансовых показателей. Для их верного анализа требуется правильный расчет.

Понятие чистых активов

У каждой компании есть собственность, включающая в себя объекты недвижимости, землю, деньги. Это активы. Также у каждой коммерческой структуры есть обязательства перед контрагентами, задолженности. Чистые активы – это собственность и деньги компании с вычетом ее обязательств. Их расчет выполняется раз в год. Результаты требуется указывать в годовой отчетности.

Порядок расчета установлен Приказом Минфина РФ от 28.08.2014 г. №84. Он актуален для ряда структур:

- Государственные унитарные структуры.

- Производства.

- Жилищные кооперативы.

- Объединения хозяйственного характера.

Расчет должен выполняться строго по установленным стандартам. Применяются специальные формулы, которые утверждены государством.

Зачем нужны результаты расчетов?

Размер активов в обязательном порядке рассчитывается раз в год. Необходимо это для следующих целей:

- Контроль за финансовым состоянием структуры. Результат расчетов позволяет понять эффективность функционирования структуры. Размер ЧА сравнивается с объемом уставного капитала. Если ЧА больше УК, это свидетельствует о нормальном положении компании. Если же УК превышает размер капитала, то нужно незамедлительно принять меры для исправления ситуации. Если на протяжении двух лет данное соотношение не меняется, предприниматель должен или уменьшить уставной капитал или ликвидировать организацию.

- Выплата дивидендов. Согласно статье 29 ФЗ от 08.02.1998 г. №14, распределять дивиденды можно только после проведения анализа экономического состояния компании. В частности, нужно выявить соотношение УК и ЧА. Если последнее значение меньше УК, дивиденды не могут быть выплачены.

- Определение реальной стоимости доли. Реальная стоимость доли учредителя ООО – это объем чистых активов, соответствующий размеру рассматриваемой доли. Данное определение указано в пункте 2 статьи 14 ФЗ от 08.02.1998 г. №14.

- Увеличение УК. Увеличить УК можно за счет или личной собственности организации, или добавочных вкладов участников, или средств третьих сторон, если это разрешено Уставом. Увеличение может выполняться только на объем разницы между ЧА и размером УК.

- Уменьшение УК. Иногда УК необходимо уменьшать в обязательном порядке. Решение о сокращении капитала принимается на основании объема чистых активов и их соотношения к УК.

Практически каждая организация сталкивается с необходимостью определять размер чистых активов.

В каких случаях производится расчет?

ЧА нужно обязательно рассчитывать в следующих случаях:

- Покупка ООО доли участника по его просьбе в том случае, если доля не может быть приобретена согласно Уставу третьими лицами.

- Покупка обществом доли участника, который проголосовал на собрании против выполнения крупной сделки или изменения размера уставного капитала.

- Исключение участника из общества с последующей передачей его доли ООО.

- Участнику требуется расплатиться с кредиторами своей долей.

- Требуется определить финансовое состояние компании.

- Принимается решение о выплате дивидендов.

- Сокращение или увеличение УК.

Размер активов – это важнейший показатель для любого хозяйствующего субъекта. Регулярный расчет рассматриваемого параметра обеспечивает ряд преимуществ для компании: надежность, укрепление рыночных позиций, увеличение возможностей по привлечению ресурсов, устойчивость. Открытые данные о ЧА – это уверенность контрагентов в платежеспособности организации.

Формула для расчета показателя

Для расчета требуется найти разницу между активами и пассивами. То есть определяется разница между собственностью компании и имеющимися обязательствами. Активы объединяют в себе:

- Недвижимость, принадлежащая структуре.

- Земельные участки.

- Доходы от деятельности.

- Различное имущество, включающее оборудование, инструменты, мебель, оргтехнику.

В состав активов не входят дебиторские долги учредителей по взносам в УК. Пассивы – это задолженности компании: краткосрочные и долгосрочные обязательства, разнообразные займы, взыскания. В состав их не входят доходы следующих периодов, получаемые в связи с помощью государства или безвозмездным приобретением собственности.

Итак, для расчета используется следующая формула:

(строка 1600 – ЗУ) – (строка 1400 + строка 1500 – ДБП)

В формуле используются следующие определения:

- ЗУ – долг учредителей по взносам в УК.

- ДБП – доходы следующих периодов в форме госпомощи или безвозмездного приобретения собственности.

Все соответствующие строки берутся из бухгалтерского баланса.

Анализ результатов расчетов

Существует три значения чистых активов, получаемые в результате расчетов:

- Отрицательное. Обозначает преобладание обязательств перед доходами. То есть деятельность компании не является коммерчески успешной. Организация находится в полной финансовой зависимости от кредиторов. Собственных средств у нее нет.

- Положительное. Обозначает положительный прирост средств. То есть компания полностью покрывает все свои долги, а также располагает собственными средствами.

- Нулевое. Свидетельствует о том, что компания окупается, однако никакой прибыли не приносит.

Отрицательные результаты расчетов обозначают высокий риск банкротства организации.

Пример расчета

Рассмотрим пример. В балансе строительной компании «Надежность» фигурируют следующие значения:

- , рассмотренные в первом разделе : остаточная стоимость ОС составляет 2,3 млн рублей, капитальный вклад в объекты незавершенного строительства – 1,6 млн рублей, долгосрочные вклады – 700 тыс. рублей.

- , указанные во втором разделе : запасы организации составляют 200 тыс. рублей, долг перед дебиторами – 800 тыс. рублей, долг учредителей по взносам в УК – 50 тыс. рублей, наличные – 1,2 млн рублей.

- Капитал компании, указанный в разделе 3 : УК составляет 200 тыс. рублей, нераспределенная прибыль – 1,5 млн рублей.

- Долгосрочные задолженности, рассмотренные в разделе 4 в размере миллиона.

- Краткосрочные задолженности, указанные в 5 разделе: краткосрочный долг в размере 400 тыс. рублей, долг перед бюджетом – 200 тыс. рублей, прочие задолженности – 1,9 млн рублей.

При выполнении расчетов не учитывается долг учредителям по взносам в УК. В рассматриваемом случае он составляет 50 тыс. рублей. Проводятся следующие расчеты:

2 300 000 – 1 600 000 + 700 000 + 200 000 + 800 000 – 50 000 + 1 200 000 = 6 750 000 рублей

Из этого показателя нужно вычесть показатели третьего раздела баланса. Выполняются такие расчеты:

1 000 000 + 400 000 + 200 000 + 1 900 000 = 3 250 000 рублей

Размер активов в данном случае составляет 3 250 000 рублей. Это положительное значение. То есть строительная компания вполне успешно функционирует. Ее прибыль превышает размеры задолженностей. Организация приносит деньги своим учредителям. Как правило, это значение ЧА рассматривается в соотношении с другими показателями. Обычно это уставной капитал.

Понятие чистых активов регулирует Гражданский кодекс РФ, определяя их как критерий ликвидности для организации, независимо от ее организационно-правовой формы. Чистые активы — это в балансе отраженная разница между стоимостью всех видов имущества учреждения (основные и денежные средства, земельная собственность и т. д.) и величиной установленных обязательств (кредиторская задолженность организации). Другими словами, это собственные капитальные средства любого предприятия, иначе говоря, то капитальное имущество, которое останется в распоряжении учреждения после погашения всех образовавшихся задолженностей перед кредиторами и реализации имущественных объектов.

Расчет стоимости чистых активов по балансу необходимо производить ежегодно в период подготовки и составления годовой бухгалтерской отчетности. Рассчитанная величина чистых активов демонстрирует реальное финансовое положение предприятия на актуальную дату. Размер чистых активов в балансе — строка 3600 в разделе 3 «Отчета об изменении капитала».

Как правильно рассчитать

Исчисление чистых активов регламентирует Министерство финансов РФ посредством Приказа № 84н от 28.08.2014, в котором дано понятие чистые активы — формула. Его правоприменение распространяется на следующие виды организационно-правовых форм предприятий:

- публичные и непубличные акционерные общества;

- ООО — общества с ограниченной ответственностью;

- ГУП и МУП;

- производственные и жилищные накопительные кооперативы;

- хозяйственные партнерства.

ЧА = (ВАО + ОАО - ЗУ - ЗВА) - (ДО + КО - ДБП).

Расшифруем основные слагаемые, которые использует формула расчета чистых активов:

- ВАО — внеоборотные (АО);

- ОАО — оборотные АО;

- ЗУ — долги учредителей перед учреждением по наполнению долей в УК;

- ЗВА — задолженность от выкупа собственных ценных бумаг (акций);

- ДО — долгосрочные обязательства;

- КО — краткосрочные обязательства;

- ДБП — доходность, ожидаемая в будущих периодах.

Формула чистых активов по балансу выглядит следующим образом:

Однако просто рассчитать размер чистых активов в балансе организации недостаточно. Эти данные нужно оформить документально. Стоимость чистых активов в балансе, строка 3600, вносится в «Отчет об изменении капитала» (форма по ОКУД 0710003) после ее исчисления.

Все расчетные процедуры должны производиться в письменной форме и заверяться бухгалтерией. Они должны фиксироваться на отдельном бланке, разработанном предприятием самостоятельно и закрепленном в учетной политике.

Пример расчета

Анализ показателя

Чистые активы необходимо рассчитывать для фиксирования текущего финансового состояния предприятия. Изучая их величину, собственники делают выводы об эффективности и продуктивности функционирования бизнеса и принимают решение о дальнейшем вложении или выводе своих денежных средств. Чистые активы в балансе, строка 3600, демонстрируют собственникам, насколько рентабельными являются их денежные вложения и собственный капитал учреждения.

Чистые активы крайне необходимы для проведения анализа финансово-хозяйственной деятельности. Они также учитываются при выплате дивидендов. Они должны быть положительными, а их показатель — превышать размер уставного капитала. Когда их величина растет, руководство может сделать вывод и о росте прибыли организации. Отрицательные чистые активы могут наблюдаться в первый год деятельности предприятия — самый сложный период для функционирования, когда активы могут уменьшаться и быть существенно ниже вложенного УК. В том случае, когда предприятие функционирует длительный период времени, а показатель чистых активов отрицательный, это говорит о том, что организация работает неэффективно, и вложения не приносят прибыли.

Увеличение чистых активов связано либо с изменением их величины (пример — переоценка ОС), либо с изменением величины обязательств. Также их увеличение производится за счет дополнительных вложений учредителей, когда применяется добавочный капитал.

Мы подготовили подробную инструкцию, как рассчитать чистые активы - формула расчета по балансу 2019 наглядно покажет, как сделать расчет. Посмотрите, где отражаются чистые активы в балансе? Какая это строка в балансе? А также, какая есть формула расчетов их величины.

Чистые активы в 2019 году

Понятие чистые активы невозможно рассматривать без привязки к Гражданскому Кодексу. Именно Гражданским Кодексом закреплены чистые активы как показатели ликвидности для обществ различных организационно-правовых форм (ООО, АО, унитарные предприятия, товарищества и пр.).

Так для ООО чистые активы – это реальный собственный капитал организации, то есть то, что останется в распоряжении общества после того, как организация реализует все свое имущество и расплатиться со всеми кредиторами.

Расчет чистых активов по балансу

Для оценки стоимости чистых активов составляется расчет по данным бухгалтерской отчетности. Порядок расчета утвержден Приказом Министерства финансов РФ от 28.08.2014 № 84н «Об утверждении Порядка определения стоимости чистых активов».

В состав активов, принимаемых к расчету в 2019 г, включаем:

- Внеоборотные активы - это наши основные средства, нематериальные активы, незавершенное строительство, доходные вложения в материальные ценности и пр. по разделу I формы Бухгалтерский Баланс (ОКУД 0710001) Приложение N 1 к Приказу Министерства финансов Российской Федерации от 2 июля 2010 г. N 66н

Исключаем – расчеты с учредителями в составе Финансовых вложение (задолженность учредителей по взносам в уставный капитал, проводки Дебет 75 Кредит 80)

- Оборотные активы – запасы, налог на добавленную стоимость по приобретенным ценностям, денежные средства и пр. по разделу II формы Бухгалтерский Баланс.

В состав пассивов, принимаемых к расчету в 2019 году, принимаем:

- Краткосрочные обязательства по кредитам и займам,

- Долгосрочные обязательства по кредитам и займам, включаем также отожжённые налоговые обязательства;

- Кредиторская задолженность

- пр. по разделам IV и V формы Бухгалтерский Баланс

Исключаем – доходы будущих периодов (п.6 Порядка определения стоимости чистых активов).

Формула расчета чистых активов по балансу в 2019 году

Схематично формулу для расчета чистых активов по балансу можно представить следующим образом:

Посмотрите, из каких строк баланса вы берете данные для расчета.

Структура баланса.

* - строка баланса 1170 – Финансовые вложения раздел Внеоборотные Активы;

**- строка баланса 1530 – Доходы будущих периодов раздел Краткосрочные Обязательства

Чистые активы: какая это строка баланса

При заполнении годовой отчетности бухгалтер должен отразить чистые активы в форме Отчет об изменении капитала (ОКУД 0710003) Приложение № 2 к Приказу Министерства Финансов Российской Федерации от 02.07.2010 № 66н.

Для чего нужен расчет чистых активов

Расчет величины чистых активов очень важен, и прежде всего для собственников - они вкладывают свои средства и хотят видеть, насколько рентабельны эти вложения.

Задача бухгалтера - достоверное и своевременное отражение фактов хозяйственной деятельности. Но в действительности для ведения бизнеса от бухгалтера также требуется анализ показателя чистые активы, который дает наглядное представление о функционировании организации в целом.

Анализ чистых активов

Эффективность использования чистых активов характеризуется показателем рентабельности собственного капитала. Рентабельность - это эффективность, и если показатель чистых активов меньше уставного капитала, то это означает одно из двух – либо неэффективное использование активов предприятия - вложения, не приносящие прибыль, либо искажение данных бухгалтерского учета. Любой из двух вариантов чреват для бизнеса.

Изменение чистых активов

Если в первом случае необходимо изменить величину уставного капитала до размера чистых активов и согласно Федеральному закону от 08.02.1998 N 14-ФЗ "Об обществах с ограниченной ответственностью" внести изменения в учредительные документы, а затем подать сведения для изменения в ЕГРЮЛ, то во втором варианте - возникает интерес со стороны Налоговых органов.И, опять же, уменьшить уставный капитал мы можем до величины минимального уставного капитала, для ООО равного 10000,00 руб.

Увеличения показателя чистых активов возможно в связи с изменением величины активов (переоценка основных средств – помним, если принимаем решение проводить переоценку, то делаем это каждый год), либо изменение величины обязательств (например, списание кредиторской задолженности, по которым истек срок исковой давности свыше 3х лет), либо за счет помощи учредителей (добавочный капитал).

Вывод

У хорошо функционирующей организации величина чистых активов должна быть равной строке 1300 формы Бухгалтерский Баланс и, тем более, больше величины уставного капитала строка 1310 формы Бухгалтерский Баланс. Что говорит о платежеспособности организации и привлекательности для инвесторов.

Чистые активы - формула расчета по балансу 2018-2019 годов утверждена Минфином России. Как рассчитать чистые активы компании? Какие выводы можно сделать, проанализировав размер стоимости чистых активов компании? Как часто нужно делать расчет чистых активов? Ответы на эти вопросы вы найдете в нашей статье.

Общее понятие чистых активов

Оценка эффективности деятельности и успешное планирование работы современных компаний невозможны без анализа их экономических показателей. Одной из важнейших величин среди таких показателей является значение чистых активов (ЧА).

Величина чистых активов представляет собой разницу между стоимостью всех средств организации (имущества, земли, денежных средств и др.) и суммой всех ее обязательств (задолженности по уплате налогов и платежей в бюджет, кредитов и др.). Если говорить проще, то чистые активы — это те средства компании, которые останутся после погашения задолженности перед кредиторами.

Расчет чистых активов в обязательном порядке производится раз в год и отражается в годовой бухгалтерской отчетности по строке 3600 раздела 3 Отчета об изменениях капитала. Также его делают при необходимости получить информацию о текущем финансовом положении, выплатить промежуточные дивиденды либо действительную стоимость доли участнику.

Как рассчитать стоимость чистых активов по балансу 2018-2019 (формула)

Чтобы узнать это, обратимся к приказу Минфина России от 28.08.2014 № 84н, в котором приводится порядок их расчета.

Он действителен для компаний следующих форм собственности:

- акционерных обществ (публичных и непубличных);

- обществ с ограниченной ответственностью;

- государственных и муниципальных унитарных предприятий;

- кооперативов (производственных и жилищных накопительных);

- хозяйственных партнерств.

Согласно приказу № 84н для расчета чистых активов компании надо вычесть из стоимости активов стоимость пассивов. Для этого используется формула:

ЧА = (ВАО + ОАО - ЗУ - ЗВА) - (ДО + КО - ДБП),

ЧА — чистые активы;

ВАО — внеоборотные активы организации;

ОАО — оборотные активы организации;

ЗУ — долг учредителей перед организацией по наполнению долей в уставном капитале;

ЗВА — задолженность, образовавшаяся при выкупе собственных акций;

ДО — обязательства, имеющие долгосрочный характер;

КО — обязательства, имеющие краткосрочный характер;

ДБП — доходы будущих периодов (в виде госпомощи и безвозмездного получения имущества).

Для расчета чистых активов можно использовать также данные, содержащиеся в балансе компании. Чтобы провести расчет стоимости чистых активов по балансу, формулу можно видоизменить:

ЧА = (строка 1600 - ЗУ) - (строка 1400 + строка 1500 - ДБП).

Подробнее о значениях, приведенных в этой формуле, читайте в статье «Чистые активы - что это в балансе (нюансы)?» .

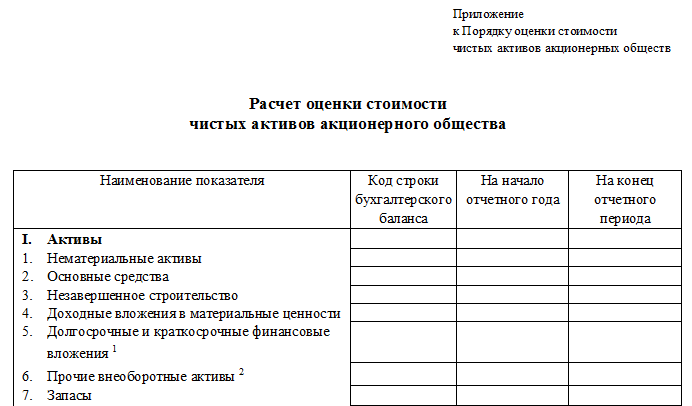

Учтите, что расчет недостаточно просто сделать на калькуляторе, его необходимо еще и оформить. И утвержденной формы в настоящее время нет. Компании должны разработать бланк расчета чистых активов 2018-2019 годов самостоятельно и утвердить его в качестве приложения к учетной политике. Однако ранее, до издания приказа Минфина от 28.08.2014 № 84н, для расчета чистых активов применялся бланк, приведенный в приложении к приказу Минфина РФ № 10 и ФКЦБ России от 29.01.2003 № 03-6/пз. В форме этого бланка перечислены все те показатели, которые требуются для расчета чистых активов и сейчас, поэтому считаем допустимым его применение (после утверждения его в учетной политике организации).

Скачать этот бланк можно у нас на сайте:

Анализ стоимости чистых активов

Несложно сделать вывод, что при анализе чистых активов на выходе должен получиться положительный результат. Отрицательный будет говорить о том, что фирма убыточна и с большой долей вероятности в скором будущем может стать совсем неплатежеспособной, то есть несостоятельной. Исключением может быть только недавно открытая фирма, поскольку за время ее существования вложенные средства не успели себя оправдать и не принесли дохода по объективным причинам. Таким образом, динамика расчета чистых активов является одним из ключевых показателей финансового состояния компании.

Отметим, что при расчете и оценке чистых активов большую роль играет уставный капитал фирмы. Если сумма чистых активов превысит величину уставного капитала, это говорит о благополучии компании. Если же чистые активы на каком-то этапе станут меньше суммы уставного капитала, это свидетельствует об обратном: организация работает себе в убыток.

Какие последствия ожидают компанию, если чистые активы окажутся меньше уставного капитала, читайте .

Повторимся: данная ситуация приемлема только для 1-го года работы компании. Однако если и после этого периода ситуация не меняется в положительную сторону, руководство компании обязано снизить размер уставного капитала до суммы чистых активов. Если же эта цифра равна минимальным установленным законом показателям или меньше них, должен подниматься вопрос о закрытии предприятия (п. 4 ст. 30 закона «Об ООО» от 08.02.1998 № 14-ФЗ).

Подробнее о последствиях отрицательных величин ЧА читайте в материале «Какие последствия отрицательных чистых активов?» .

Итоги

Величина чистых активов — один из важнейших показателей финансовой состоятельности организации. Чем она выше, тем успешнее организация и тем более привлекательна она для инвестиций. Только организация с высокими показателями чистых активов может гарантировать интересы ее кредиторов. Вот почему необходимо очень тщательно подходить к оценке стоимости чистых активов компании.