Форма заявление о зачете суммы излишне уплаченного налога необходима для того чтобы перезасчитать средства в счёт будущих платежей или для оплаты штрафов или пеней. Поэтому реквизиты, представленные в документе, будут отличаться от тех, которые требуются при осуществлении возврата средств на счёт налогоплательщика. Скачать новый бланк заявления о зачете на 2017 – 2018 год и образец заполнения в word можно в статье ниже.

Если налогоплательщик желает осуществить возврат переплаты по налогу, то заполнять нужно другой бланк заявления – .

Заявление, представленное в данной статье, это новый бланк, введенный в действие с 2017 года. Данный бланк позволяет осуществить зачет переплаты не только по налогам, но и взносам, сборам, штрафам.

Подается заполненный образец в ФНС. На самом деле налоговая сама может произвести зачет без заявления от налогоплательщика, но правильно будет уведомить орган о желании именно произвести зачетную операцию, а не возвратную.

На основании представленного документ зачесть переплату может как физическое, так и юридическое лицо. Заявление можно заполнить электронно или вручную, передать в ФНС самостоятельно или через представителя. Во втором случае заблаговременно нужно оформить на представителя доверенность.

Актуальный на 2017 – 2018 год бланк заявления утвержден приказом ФНС от 14.02.2017.

Как заполнить заявление о зачете излишне уплаченного налога

Первым этап в оформлении будет внесение информации о самой компании или физическом лице. Здесь после шапки с идентификационными номерами плательщики указываются все регистрационные данные лица, как это прописано в уставных документах или паспорте.

Стоит отметить, что форма заявления заполняется только заглавными печатными буквами. Чернила при этом могут быть только чёрного цвета.

Дополнительно следует указать код основного реквизита, по которому указываться основания для перезачисления установленных излишне уплаченных средств. В эти поля должны быть вписаны статьи налогового кодекса, дающие основания для назначения перераспределения средств.

Далее нужно указать точную сумму налога до копеек, которая была переплачена и отметить период, за который была внесена излишняя сумма средств, чем требовалось. Левая часть справки налогоплательщиком не заполняется. Она будет оформлена только после получения бумаги сотрудником службы.

Первая половина

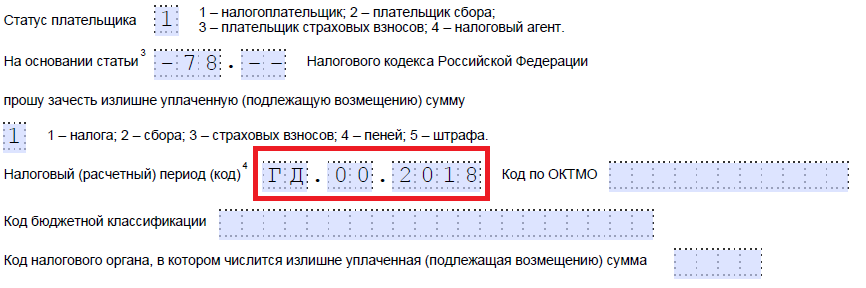

Кроме этого, на первой странице бланка заявления о зачете указываются данные о лице в виде налоговой службы, где находятся излишние зачисленные средства по налогу физического или юридического лица. Коды установки периода, за который нужно провести зачет налоговой суммы, заполняются по определённому правилу.

Здесь следует отметить, что вносится информация о периоде, который может быть:

- Месяцем;

- Кварталом;

- Полугодием;

- Годом.

Согласно этому указываются цифры по исчислению:

- Месяц 1-12;

- Квартал 1-4;

- Полугодие 1-2

- Год 1.

После этого отмечается полная дата отправки средств по налогу, которые были признаны переплатой и подлежат зачету. Представленные в следующих пунктах справки коды можно уточнить на официальном портале налоговой службы. Они отличаются в зависимости от места расположения физического либо юридического лица.

Сам код налогового органа следует перед заполнением уточнить у операторов службы. Следует определить, в каком именно учреждении располагаются излишне уплаченные суммы налога. Именно в него будет направляться запрос согласно представленному заявлению на перечисление излишних средств на будущий период оплаты.

Вторая половина

В этой части первой страницы заявления, следует заполнить информацию, в случае, если лицо совершает свои действия через доверенного представителя. В первом пункте отмечается ответственное лицо, которое подтверждает полноту и правильность заполненных в документе данных.

Ниже под эти пунктом отмечает полное ФИО этого лица построчно. Обычно здесь вносятся данные руководителя либо официального представителя организации действующего по доверенности, которая должна быть нотариально заверена.

В конце этого пункта прикрепляются сведения документа, на основании которого действует представитель. Обычно это номер доверенности, который регистрируется нотариусом и отправляется в установленную базу регистрационных номеров.

Также необходимо указать в соответствующем поле заявления о зачете номера контактных телефонов для связи. Это необходимо для того, чтобы проверяющий мог при необходимости уточнения данных связаться с ответственным лицом по городскому или мобильному номеру.

Последняя часть заявления о зачете налога используется для заполнения не ответственным лицом, а проверяющим. Эти пункты оформляются самим работником налоговой службы при получении заявления и его обработки.

|

Зачет в счет будущих платежей:

|

Зачет в счет недоимки:

|

Основные ошибки при заполнении заявления

Основной ошибкой, которую допускает большинство пользователей, является наличие исправлений в документе. Это категорически запрещено. Если в результате проверки будут обнаружены правки в самом документе информации, он будет возвращён обратно заявителю.

Пробелы в документе также недопустимы. Все поля подлежат строго указанному внесению данных. Под многие пункты выделено то количество клеток на запись, сколько она должна иметь цифр или других символов.

Если вы переплатили какой-либо налог в бюджет, то сумму переплаты вы можете вернуть или зачесть в счет будущих платежей (пп. 5 п. 1 ст. 21 НК РФ). Во втором случае нужно подать в свою ИФНС заявление о зачете суммы излишне уплаченного налога. Его можно представить в налоговую в течение 3 лет со дня, когда была совершена переплата (п.2 , 7 ст. 78 НК РФ).

В счет каких платежей можно зачесть излишне уплаченный налог

Переплату по налогу можно зачесть в счет уплаты будущих платежей по налогам, а также в счет погашения недоимки, уплаты пени или штрафа. Но при соблюдении правил зачета налогов (п. 1 ст. 78 НК РФ).

Отметим, что свой порядок зачета установлен для зачета излишне удержанного или уплаченного НДФЛ с доходов работников.

Кстати, если налоговики сами обнаружат переплату, они зачтут ее в счет недоимки по другому налогу (того же «уровня»), либо пеням, штрафу по такому налогу самостоятельно (п. 5 ст. 78 НК РФ).

Как подать заявление на зачет переплаты по налогам

Заявление на зачет налога (КНД 1150057) подается по утвержденной ФНС форме (Приложение N 9 к Приказу ФНС России от 14.02.2017 N ММВ-7-8/182@).

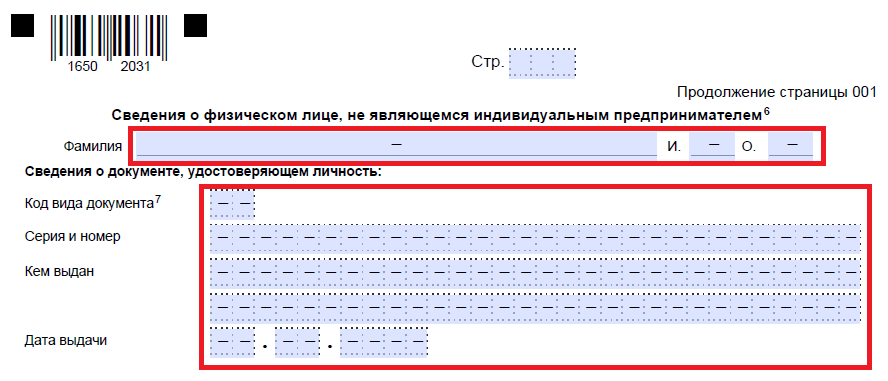

В форме организации и ИП заполняют только страницу 1. Вторая предназначена для физических лиц, не являющихся предпринимателями. Порядка заполнения к форме нет, но в целом правила отражения в ней данных интуитивно понятны. К тому же в конце формы есть некоторые пояснения.

Бывают ситуации, когда плательщик перечисляет сумму налога, превышающую задекларированный размер платежа. Это становится возможным при ошибке в расчетах, пересчете финансовых показателей и представлении в ИФНС уточненного варианта декларации с меньшим размером начисленных (и уже перечисленных) налогов или он доказал налоговикам незаконность доначисления сумм инспектором. Возможны и ошибки при перечислении авансов. В подобных случаях переплату можно вернуть или засчитать в счет следующих налоговых платежей. Рассмотрим оба варианта.

Заявление о возврате суммы излишне уплаченного налога

Для возврата переплаченных сумм плательщику следует обратиться в территориальную ИФНС, обслуживающую компанию, предпринимателя или частное лицо и подать заявление о возврате суммы излишне уплаченного налога.Вернуть перечисленные суммы, превышающие реальный размер налога можно на протяжении 3-х лет с момента их перечисления.

Форма заявления о возврате переплаты по налогу

В 2017 году законодатели вновь внесли изменения в форму этого документа. С 31.03.2017 действительна форма по КНД 1150058, утвержденная приказом ФНС от 14.02.2017 № ММВ-7-8/182@. Им же отменена ранее действующая редакция. Заявление по возврату излишне выплаченного налога (бланк можно скачать ниже) является приложением № 8 к этому распоряжению.

Документ универсален, использовать его может и организация, и частное лицо. Он состоит из двух листов, на первом из которых указывается № ИФНС и сведения о компании: название фирмы или ФИО бизнесмена. Приводится статья НК РФ, по которой осуществляется возврат:

- Для излишне перечисленных сумм – ст.78;

- Для неправомерно взысканных – ст. 79.

Указывается вид переплаты, налог, по которому она возникла, период образования, КБК и код ОКТМО, а также сумма к возврату в рублях без копеек. На втором листе предприятиями заполняются банковские реквизиты, для физических лиц разработан другой вариант листа, где ими указываются сведения, удостоверяющие личность и адрес. Представляем пример заполненного заявления на возврат «упрощенного» налога:

Заявление о зачете суммы излишне уплаченного налога

При возникновении переплаты по налогу фирма вправе подать заявление о зачете излишне уплаченного налога имеющейся задолженности по налогам (штрафам) или будущего налогового платежа. Форма заявления на зачет налогов (по КНД 1150057) также действует с 31.03.2017 и является приложением № 9 к вышеуказанному приказу. Заявление о зачете переплаты по налогам заполняется по аналогии с заявлением на возврат излишне уплаченных средств.

Приведем пример заявления о зачете излишне уплаченного налога предприятия-«упрощенца»:

Второй лист заявления на зачет переплаты по налогам полностью идентичен с формой заявления на возврат и содержит реквизиты банка плательщика.

Заявление о зачете или возврате налога в 2017: особенности и условия

Решение ИФНС о возможности зачета или возврата налога зависит от наличия у компании недоимок, штрафов и пеней по одному или нескольким налогам. Если они имеются, то переплата зачисляется в счет погашения этих долгов. Причем зачет может сделать ИФНС автоматически, если выявит излишне перечисленные суммы самостоятельно. В этом случае ИФНС в 10-тиднейный срок информирует организацию о проведении зачета недоимки обнаруженной переплатой.

На рассмотрение заявления и принятие решения по возврату излишне выплаченных сумм или зачету законодатели отводят налоговикам также 10 дней с даты получения заявления.

Отметим, что решения о зачете в счет будущих платежей налоговики выносят охотнее, чем о возврате. Зачастую ИФНС инициируют сверку платежей, чтобы удостовериться в отсутствии задолженности и наличии переплаты, а затем выносит решение о зачете или возврате. Излишне уплаченный налог перечисляют на банковский счет в 30-дневный срок со дня получения заявления.

Решение о зачете – документ, дающий право предприятию уменьшить следующий платеж. До принятия ИФНС решения, т. е., если подобный документ в компанию не поступил, не стоит рисковать и самостоятельно снижать размер платежа, поскольку неизвестно, какое именно решение будет принято. При отказе ИФНС в возврате платежа, плательщики вправе обратиться в арбитражный суд.

У каждого налогоплательщика может образоваться переплата по налогам. Переплата образуется, если налогоплательщик уплачивает налоги (пени, штрафы) в большем размере, чем требуется по законодательству. Да и налоговики нередко грешат излишним взысканием платежей в бюджет.

В любом случае налогоплательщик имеет право на своевременный зачет или возврат сумм, излишне перечисленных или взысканных в бюджет.

Зачет и возврат излишне уплаченных (излишне взысканных) сумм взносов, пеней, штрафов также предусмотрен законодательством государственных фондов:

- Пенсионного фонда Российской Федерации (ПФР ),

- Федерального фонда обязательного медицинского страхования (ФФОМС ),

- Фонда социального страхования Российской Федерации (ФСС ).

- Неправильный расчет налогов: неточность при исчислении налоговой базы, применение неправильной ставки налога и т.п. Причем платеж признается излишне уплаченным, если налогоплательщик сам, без участия налогового органа, неверно исчислил сумму платежа.

- Ошибки при заполнении платежных поручений на уплату налога, пеней, штрафов, которые повлекли перечисление их в бюджет в излишней сумме. Например, к этому может привести указание налогоплательщиком в платежке завышенной суммы к уплате, неверного КБК.

- Внесение в налоговое законодательство изменений, действие которых распространяется на прошлые периоды. Например, переплата по налогу может образоваться при введении льготы, которая применяется с начала текущего года.

- По итогам налогового периода исчислена сумма налога к уменьшению.

- Изменение режима налогообложения.

- Взыскание налоговым органом излишней суммы платежей в бюджет.

Излишне взысканная сумма налога (пени, штрафа) – это сумма, которую налоговый орган начислил, отразив это в решении по итогам налоговой проверки и (или) в требовании.

При этом не имеет значения, уплатил плательщик соответствующую сумму самостоятельно (на основании требования либо решения) или ее принудительно взыскал налоговый орган.

Излишне уплаченная сумма налога (пени, штрафа) – это сумма, которую плательщик сам (без участия налогового органа) исчислил в излишнем размере или ошибся при указании платежа в платежном поручении (квитанции).

Во втором случае в соответствии со статьей 78 НК РФ налоговый орган обязан сообщить налогоплательщику о каждом ставшем известным налоговикам факте излишней уплаты налога и сумме излишне уплаченного налога в течение 10 дней со дня обнаружения такого факта.

Внимание! На практике налоговики не сообщают о наличии переплаты, поскольку санкций за несоблюдение данного порядка не предусмотрено.

В случае обнаружения фактов, свидетельствующих о возможной излишней уплате налога, по предложению налогового органа или налогоплательщика может быть проведена совместная сверка расчетов . Общий срок сверки расчетов – 10 рабочих дней. Результаты такой сверки оформляются актом.

В первую очередь переплата направляется на погашение недоимки и пеней. В этом случае налоговики могут самостоятельно, без заявления от налогоплательщика, погасить недоимку в счет переплаты. Об этом налоговики сообщают налогоплательщику в течение 5 рабочих дней с даты вынесения решения.

Внимание! Налоговый орган не вправе самостоятельно произвести зачет излишне уплаченного налога в счет погашения недоимок и задолженностей по пеням, возможность принудительного взыскания которых утрачена.

Если у налогоплательщика нет недоимок или пеней, он вправе зачесть переплату в счет предстоящих платежей . Однако подобный зачет возможен только по заявлению налогоплательщика. Самостоятельно зачесть переплату в счет предстоящих платежей налоговая инспекция не вправе.

В заявлении указывается налог, по которому произошла переплата, сумма переплаты, а также куда следует произвести зачет: в счет погашения недоимки или в счет предстоящих платежей.

При наличии ошибки в платежке к заявлению желательно приложить данное поручение и выписку из банка. Если же налогоплательщик сделал ошибку в расчете налога и, это явилось причиной переплаты, то вместе с заявлением о зачете или возврате надо подать уточненную декларацию.

Внимание! Зачет возможен только между налогами одного вида .

Федеральный налог можно зачесть только федеральным, региональный – региональным и т.д. Например, налог на прибыль и НДС можно зачесть между собой (оба налога – федеральные). «Подойдут» друг другу и транспортный налог с налогом на имущество (региональные налоги).

| ? | В какие сроки производится зачет? |

| В течение 10 рабочих дней. | ! |

Решение о зачете излишне уплаченного налога в счет предстоящих платежей налоговая должна принять в течение 10 рабочих дней . При этом моментом уплаты «нужного» налога станет дата принятия решения о зачете.

Еще 5 дней дается налоговикам для того, чтобы сообщить налогоплательщику о своем решении.

Внимание! Если переплата образовалась ранее возникновения недоимки по одному и тому же налогу или в один и тот же бюджет и полностью перекрывает недоимку, то штрафы начисляться не должны. Поскольку в такой ситуации реальной недоплаты в бюджет не было. Такой вывод сделал Пленум ВАС РФ в постановлении от 28.02.2001 года № 5.

Налогоплательщик имеет право рассчитывать на возврат переплаты при выполнении следующих условий:

- ✓ переплата произошла в трёхлетний период с момента излишней уплаты налога;

- ✓ отсутствует задолженность по налогам и пеням.

Форма утверждена Приказом ФНС от 03.03.2015 № ММВ-7-8/90@.

В заявлении указывается налог, по которому произошла переплата, сумма переплаты, а также реквизиты расчетного счета, куда следует вернуть переплату.

Если принято положительное решение, то сумму возвращают в месячный срок, то есть не позднее одного месяца со дня подачи налогоплательщиком заявления.

При нарушении данного срока за каждый день нарушения, начиная со следующего дня после истечения месячного срока возврата переплаты, в пользу налогоплательщика начисляются проценты . Они рассчитываются исходя из ставки рефинансирования Банка России, которая действовала на дни нарушения срока возврата.

Внимание! Важно отличать платежи от , так как первые налоговый орган должен вернуть вам с процентами . Что касается излишне уплаченных налогов (пеней, штрафов), то по ним проценты начисляются только при нарушении налоговым органом срока возврата переплаты налогоплательщику.

Общая схема выглядит следующим образом

Также налогоплательщик вправе при налоге в случае отказа инспекции в зачете (возврате) или если на заявление нет ответа подать заявление в суд в течение трех лет с момента переплаты.

Внимание! При налоге налогоплательщик вправе обратиться в суд без предварительного обращения в инспекцию.

Право на возврат или зачет переплаты не является бессрочным. Заявление нужно направить в налоговую инспекцию в течение трех лет со дня уплаты этой суммы

Внимание! В Постановлении Президиума ВАС РФ от 13.04.2010 г. №17372/09 отмечено, что момент, когда налогоплательщик узнал или должен был узнать о факте излишней уплаты налога, подлежит определению с учетом оценки совокупности всех имеющих значение для дела обстоятельств (в частности, причины, по которой налогоплательщик допустил переплату налога, наличия у него возможности для правильного исчисления налога по данным первоначальной налоговой декларации, изменения действующего законодательства в течение рассматриваемого налогового периода), а также других обстоятельств, которые могут быть признаны судом в качестве достаточных для признания срока на возврат налога непропущенным.

Подать заявление о зачете или возврате можно непосредственно в налоговый орган. При этом рекомендуем иметь при себе копию заявления или его второй экземпляр. Он нужен, чтобы сотрудник налогового органа, ответственный за прием и регистрацию входящих документов, сделал на нем отметку о дате поступления заявления.

Также допускается направление заявления по почте . Лучше пересылать его ценным письмом с описью вложения.

Очень удобно направлять заявление в электронном виде по телекоммуникационным каналам связи. Для отправки отчетности через Интернет можно приобрести в Удостоверяющем Центре ЦБУ электронную цифровую подпись и использовать ее в течение одного года для сдачи отчетности в Налоговые органы, Пенсионный фонд (ПФР), Фонд Социального Страхования (ФСС) и т.д.

В 2019 году изменились документы, которыми юридические и физические лица должны пользоваться для зачета и возврата переплаты по налогам. Рассмотрим, как сейчас выглядит форма заявления о зачете переплаты по налогу и как правильно заполнять этот документ.

Бланки заявлений, используемых для осуществления зачета и возврата сумм излишне уплаченных (взысканных) налогов, сборов, страховых взносов, пеней, штрафов, утверждены приказом ФНС от 14.02.2017 № ММВ-7-8/ . Ими должны пользоваться и физические, и юридические лица. Но с 2019 года в приказ ФНС были внесены небольшие изменения, о которых необходимо помнить.

Когда понадобятся новые формы

Согласно статье 78 НК РФ , налогоплательщики, у которых образовалась переплата, могут по-разному распорядиться излишне уплаченными суммами:

- зачесть их как будущие платежи;

- погасить недоимку по иным обязательным выплатам;

- сократить или полностью закрыть задолженность по пеням и штрафам за правонарушения;

- потребовать возврат средств.

Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ ), НДС, авансовые платежи. Однако надо понимать, что налоговая служба не станет возвращать или производить зачет излишне уплаченной суммы в счет будущих платежей до тех пор, пока не будут погашены задолженности.

Образец заявления на зачет излишне уплаченного налога

Если налогоплательщик решил перераспределить свои деньги, ему необходимо написать заявление о зачете налога. Бланк этого документа представлен в приказе ФНС от приложение № 9. Скачать его можно внизу страницы.

Как заполнить такой документ

Допустим, ООО «Колосок» подало декларацию по транспортному налогу за 2018 год, но при его уплате допустило ошибку, заплатив на 3112 рублей больше. Организация обращается в межрайонную ИФНС, просит зачет переплаты по налогам; заявление пишет,чтобы ей зачли переплаченную сумму в счет предстоящих платежей по налогу на имущество организаций. Рассмотрим пошагово заполнение такого документа.

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, поэтому свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшиеся две ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители должны действовать также: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда будет отправляться обращение. Это должна быть инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль должен просить ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя, например, общество с ограниченной ответственностью «Колосок». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

- налогоплательщик - код "1";

- плательщик сбора - код "2";

- плательщик страховых взносов - код "3";

- налоговый агент - код "4".

Шаг 5. Указываем статью НК РФ, на основании которой можно произвести зачет. Она будет зависеть от того, по какому платежу образовалась переплата. ФНС оставила 5 клеточек для указания конкретной статьи. Если какие-то из них не нужны, необходимо поставить прочерки. Вот какие могут быть варианты заполнения этого поля:

- — для зачета или возврата излишне уплаченных сумм сбора, страховых взносов, пеней, штрафа;

- — для возврата излишне взысканных сумм;

- — для возмещения НДС;

- — для возврата переплаты по акцизу;

- — для возврата или зачета государственной пошлины.

Шаг 6. Записываем, по чему именно образовалась переплата - налогу, сбору, страховым взносам, пеням, штрафам.

Шаг 7. Заявитель уточняет, за какой период образовалась переплата. Разработчики предоставили для указания кода 10 знакомест, из которых две точки. Первые два из них могут быть заполнены одним из следующих вариантов:

- МС — месячный;

- КВ — квартальный;

- ПЛ — полугодовой;

- ГД — годовой.

Конкретные значения будут зависеть от предусмотренного законодательством отчетного периода для того платежа, по которому планируется осуществить зачет.

В 4-м и 5-м знакоместах отчетный период уточняется:

- если для платежа утвержден месячный расчетный период, то в предусмотренных графах вписывают числовое значение месяца (от 01 до 12);

- если квартальный — указывают значение квартала (от 01 до 04);

- для платежей с полугодовым отчетным периодом вводятся значения 01 или 02, в зависимости от полугодия;

- для годового сбора предусмотрены нулевые значения, то есть в обеих клеточках надо проставить «0».

Последние четыре знакоместа предназначены для указания конкретного года, например 2019.

Вместо буквенно-цифровых комбинаций может быть записана и конкретная дата, например 25.01.2019. Такая запись допускается, если законодательство предусматривает конкретную дату уплаты сбора или предоставления декларации.

Примеры заполнения расчетного периода: «МС.02.2019», «КВ.03.2019», «ПЛ.01.2019», «ГД.00.2019», «04.05.2019».

Шаг 8. Вписываем код по ОКТМО. Если вы его не знаете или забыли, можно позвонить в ИФНС по месту учета либо на сайте nalog.ru узнать нужный код по наименованию муниципального образования.

Шаг 9. Безошибочно вводим КБК для уплаты соответствующего платежа, используя Приказ Минфина России от 08.06.2018 N 132н. Узнать код можно также с помощью сайта ФНС либо посмотреть его на ранее заполненном платежном поручении.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, а также указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

Продолжим заполнение на втором листе. В самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Заполняем период для того платежа, по которому планируется осуществить зачет. В нашем случае налог на имущество организаций ежеквартальный, поэтому вписываем тот квартал, в счет которого должна пойти переплата.

Шаг 14. Вновь записываем код ОКТМО. Как правило, он дублируется.

Шаг 15. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают. Исключение в случае, если ранее были изменены коды по решению Минфина. Напомним также, что зачет может осуществляться по определенным правилам: они должны относиться к одному виду: федеральным, региональным или местным. Зачесть федеральную часть налога на прибыль в счет предстоящих платежей торгового сбора, например, нельзя.

Шаг 16. Код ИФНС, которая принимает поступления, как правило, дублируется.

Шаг 17. Поскольку больше никаких переплат нет, в нашем примере следующие строки не заполняются. Там можно поставить пробелы. Также организации и ИП не заполняют третий лист. Он предназначен для физических лиц, не зарегистрированные в качестве ИП, которые не указали ИНН.

Шаг 18. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 19. Последняя часть заявления не должна вызвать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, а также указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Как вернуть деньги

Если предприниматель (компания) решил вернуть сумму переплаты, ему надо воспользоваться другой формой из приказа ФНС от 14.02.2017 № ММВ-7-8/ , предложенной в приложении № 8. В нем содержится бланк для возврата лишней суммы.

Правила заполнения этого документа примерно такие же. Поэтому детально рассматривать их не будем, а приведем пример заполненного документа. Допустим, ООО «Колосок» переплатило НДС за первый квартал 2019 года на сумму 15 732 рубля и теперь хочет вернуть ее. Вот как будет выглядеть обращение руководителя ООО.

Когда и как подавать обращение

Согласно статье 78 НК РФ , обращаться за зачетом и возвратом можно в течение 3 лет с даты уплаты сбора. Доставить документы можно тремя способами:

- лично;

- по почте ценным письмом с описью;

- в электронной форме по телекоммуникационным каналам связи или через личный кабинет.

Получив такое заявление, налоговый орган решает, удовлетворить его или нет. О своем решении служба уведомляет предпринимателя в течение 10 дней со дня получения обращения. Как правило, если инициатива исходит от организации или ИП, в ФНС делают сверку расчетов. Если же переплату обнаружит сам проверяющий, то от сверки могут отказаться. От обязанности подать заявление предприниматель не освобождается.