Наименование продавца должно указываться полное или сокращенное. В постановлении N 914 вместо союза «или» в данном случае использовался союз «и», что формально могло трактоваться как обязательность приведения и того и другого варианта названия. По этому поводу УФНС по г. Москве в письме от 25.11.2009 N 16-15/123937 справедливо отметило, что невыполнение требований к счету-фактуре , не предусмотренных пунктом 5 и 6 статьи 169 НК РФ, не может являться основанием для отказа принять к вычету суммы налога, предъявленные продавцом (пункт 2 статьи 169 НКРФ). Поэтому если при заполнении строки 2 нового счета-фактуры плательщик НДС - продавец указал только полное или только сокращенное наименование, соответствующее учредительным документам, то данный счет-фактура не является основанием для отказа в принятии к вычету суммы налога на добавленную стоимость, предъявленной продавцом (см. также письмо Минфина России от 28.07.2009 N 03-07-09/34). Что касается индивидуального предпринимателя, то указывается, что для него в качестве наименования следует внести фамилию, имя и отчество, что, по нашему мнению, означает невозможность замены имени и отчества инициалами.

Указание наименования покупателя в строке 6 счета

Логичным было бы видеть такое же указание в отношении предпринимателя в строке 6 счета-фактуры, где приводится наименование покупателя товара. Однако разработчики постановления о документах, применяемых при расчетах по НДС, видимо, забыли внести его туда. Тем не менее считаем, что с точки зрения единообразия правильным в этой строке было бы также указывать для предпринимателя фамилию, имя и отчество. Уточнено также, что при составлении счета-фактуры комиссионером (агентом), приобретающим товары (работы, услуги), имущественные права от своего имени, в этой строке указывается полное или сокращенное наименование (фамилия, имя, отчество ) продавца в соответствии с учредительными документами, в строке 2а - его место нахождения (адрес места жительства для ИП) также в соответствии с учредительными документами, в строке 2б - его ИНН и КПП. В строку 5 заносится реквизит (номер и дата составления) платежно-расчетного документа о перечислении денежных средств указанным комиссионером (агентом) продавцу и комитентом (принципалом) комиссионеру (агенту), в строки 6, 6а и 6б - соответственно наименование покупателя, его местонахождение, ИНН и КПП.

Заполнение других граф нового счета-фактуры

В графу 5 счета-фактуры (стоимость всего количества поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога) внесено дополнение: в ней можно указывать наравне с другими предусмотренными случаями налоговую базу , определенную в порядке, установленном пунктом 1 статьи 155 НК РФ. Речь идет об уступке денежного требования, вытекающего из договора реализации товаров (работ, услуг), операции по реализации которых подлежат налогообложению (не освобождаются от налогообложения в соответствии со статьей 149 налогового кодекса), или о переходе указанного требования к другому лицу на основании закона. В отношении граф «страна происхождения товара» и «номер таможенной декларации» подчеркивается, что они заполняются только по товарам, страной происхождения которых не является Россия. Данные из строки «Всего к оплате » переносятся в соответствующие графы книг покупок и продаж или дополнительных листов к ним.

Среди неточностей, приводящих к отказу в вычете по НДС, – неверное указание реализуемого товара.

Счета-фактуры являются основанием для принятия предъявленных покупателю продавцом сумм НДС к вычету. Правда, для этого должны быть выполнены условия, установленные пунктами 5, 5.1 и 6 статьи 169 Налогового кодекса РФ.

Несоблюдение этих правил к оформлению счетов-фактур приводит к отказу в принятии к вычету сумм НДС. Это касается и ситуации, когда в счете-фактуре неверно указано наименование реализуемого товара.

Какие требования к счету-фактуре нужно учесть

Исходя из требований пункта 5 статьи 169 Налогового кодекса РФ, в счете-фактуре, выставляемом при реализации товаров (работ, услуг), передаче имущественных прав, должны быть указаны:

1) порядковый номер и дата составления счета-фактуры;

2) наименование, адрес и идентификационные номера налогоплательщика и покупателя;

3) наименование и адрес грузоотправителя и грузополучателя;

4) номер платежно-расчетного документа в случае получения авансовых или иных платежей в счет предстоящих поставок товаров (выполнения работ, оказания услуг);

5) наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг) и единица измерения (при возможности ее указания);

6) количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (работ, услуг), исходя из принятых по нему единиц измерения (при возможности их указания); 6.1) наименование валюты;

7) цена (тариф) за единицу измерения (при возможности ее указания) по договору (контракту) без учета налога, а в случае применения государственных регулируемых цен (тарифов), включающих в себя налог, с учетом суммы налога;

8) стоимость товаров (работ, услуг), имущественных прав за все количество поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав без налога;

9) сумма акциза по подакцизным товарам;

10) налоговая ставка;

11) сумма налога, предъявляемая покупателю товаров (работ, услуг), имущественных прав, определяемая исходя из применяемых налоговых ставок.

Другое условие, предусмотренное пунктом 6 статьи 169 Налогового кодекса РФ – счет-фактура подписывается руководителем и главным бухгалтером организации либо иными лицами, уполномоченными на то приказом (иным распорядительным документом) по организации или доверенностью от имени организации.

Неисполнение вышеуказанных правил при оформлении счетов-фактур, в том числе и неверное указание наименования реализуемого товара, является причиной, по которой откажут в принятии к вычету сумм НДС.

Ведь и правила заполнения счетов-фактур обязывают в графе 1 «Наименование поставляемых (отгруженных) товаров (описание выполненных работ, оказанных услуг), переданных имущественных прав» указывать наименование поставляемых товаров (описание работ, услуг), имущественных прав (подп. «а» п. 2 постановления Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость»).

Неточности, не мешающие определить ставку и сумму НДС, не препятствуют получению вычета

Важно, что абзац 2 пункта 2 статьи 169 Налогового кодекса РФ устанавливает, что ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму НДС, предъявленную покупателю, не являются основанием для отказа в принятии к вычету сумм налога.

Посмотрим, в каких случаях помарки и неточности в счетах-фактурах, не мешающие идентифицировать налоговым органам основную информацию (продавца, покупателя товаров, наименование товаров, их стоимость, налоговую ставку и предъявленную покупателю сумму НДС) не повредят принятию НДС к вычету:

- если в графе 2 счета-фактуры отсутствует код единицы измерения товара (письмо ФНС России от 18.07.2012 № ЕД-4- 3/11915@);

- если в графе 1 указана неполная информация о товаре, такой счет-фактура не является основанием для отказа в принятии к вычету налога (письмо Минфина России от 10.05.2011 № 03-07-09/10);

- ошибка в счете-фактуре в указании фамилии руководителя не является достаточным основанием для отказа в принятии к вычету сумм НДС, если остальные реквизиты налогоплательщика позволяют налоговому органу идентифицировать его (постановление ФАС Северо-Западного округа от 12.11.2012 № А52-1812/2012).

Кроме того, налоговое законодательство не предусматривает правовые последствия за несоблюдение порядка заполнения реквизитов счета-фактуры при наличии в нем необходимого объема сведений (постановление ФАС Поволжского округа от 07.06.2008 № А55- 14265/2007). Также признано допустимым отражение на иностранном языке наименования товаров в счете-фактуре. Ведь требований, обязывающих налогоплательщиков составлять счета-фактуры исключительно на русском языке, нет. А использование иностранных слов в наименовании товара не опровергает факта уплаты налогоплательщиком сумм НДС и не является основанием для отказа в праве на вычет налога, о чем указали судьи в постановлении ФАС Московского округа от 04.10.2010 № КА- А40/11165-10.

Отражение в счете-фактуре наименования товара обязательно

Инспекторы посчитали, что общество неправомерно применило вычеты по НДС, поскольку счета-фактуры не соответствуют требованиям пункта 5 и 6 статьи 169 Налогового кодекса РФ. А именно: неправильно заполнена графа «наименование товара».

Пунктом 5 статьи 169 Налогового кодекса РФ предусмотрено указание в счете-фактуре наименования поставляемых товаров и единица измерения.

Налогоплательщик в подтверждение права на налоговый вычет представил накладную и счет-фактуру, в которых наименование товара указано – 9,00 Р20, ИН-142 БМ, то есть в буквенно-цифровом обозначении, а не полное наименование товара.

Как отметили судьи, указание в законе на обязательность отражения в счете-фактуре наименования товара (описание выполненных работ, оказанных услуг) установлено законодателем в связи с необходимостью определения фактического оборота по поставленным товарам (выполненным работам, оказанным услугам) в целях определения объекта налогообложения. Поэтому данные документы не могут являться основанием для подтверждения права на вычет по НДС (постановление ФАС Поволжского округа от 20.09.2007 № А65- 28668/06-СА1-37).

Есть пример судебного решения, в котором судьи признали, что основанием для отказа инспекцией в применении налоговых вычетов по НДС является указание в счетах-фактурах сокращенного наименования товаров (постановление ФАС Восточно-Сибирского округа от 05.05.2009 № А33-02144/07-Ф02-1809/09).

Налоговый консультант Е.П. Брынчик, для журнала «Нормативные акты для бухгалтера»

Счет-фактура является основным документом, на основании которых продавцы применяют вычет НДС. Но, к сожалению, иногда счета-фактуры содержат ошибки и недочеты. Какие дефекты могут лишить компанию вычета, а какие - нет, читайте в статье.

Несущественные дефекты

Различные неточности в счетах-фактурах, к сожалению, встречаются достаточно часто. При обнаружении ошибки в счете-фактуре от поставщика или подрядчика бухгалтер задается вопросом: можно ли поставить НДС к вычету по счету-фактуре с ошибкой или же необходимо обратиться к контрагенту и попросить его выписать исправленный документ? Ответ зависит от того, какую именно ошибку допустил контрагент при заполнении счета-фактуры.В статье 169 НК РФ приведены все реквизиты, которые должен содержать счет-фактура. Тем не менее, не всегда отсутствие или ошибка в указании того или иного реквизита чревата «снятием» вычета НДС. Дело в том, что в пункте 2 статьи 169 НК РФ имеется одно важное правило, о котором, кстати, налоговики при проверке могут «забыть». И не лишним им будет напомнить о нем. Правило гласит: если ошибка в счете-фактуре не мешает налоговикам идентифицировать продавца, покупателя, наименование и стоимость товаров (работ, услуг, имущественных прав) а также ставку и сумму НДС, такая ошибка не является препятствием для вычета.

Поэтому, если ваш инспектор, обнаружив в счете-фактуре неточность в написании, например, адреса продавца, укажет на незаконность вычета, то вы имеете все основания утверждать обратное. В помощь вам будет Письмо Минфин в Письме от 02.04.2015 № 03-07-09/18318. Чиновники поясняют, что ошибка в указании адреса, если можно идентифицировать все остальные важные показатели, не является поводом для отказа в вычете. Равно как и указание старого юридического адреса не должно повлечь за собой негативных последствий (Письмо Минфина РФ от 08.08.14 № 03-07-09/39449).

Все прочие ситуации, при которых отказ в вычете НДС незаконен, для удобства мы решили объединить в таблицу.

| Описание ситуации | Аргументы в пользу правомерности вычета НДС | Документы (письма чиновников, судебная практика) |

| Нарушение продавцом пятидневного срока при выставлении счета-фактуры | Подпункт 1 пункта 5 статьи 169 НК РФ предусматривает, что в счете-фактуре должны быть указаны порядковый номер и дата составления счета-фактуры. Однако ни указанный подпункт, ни какие-либо иные положения статьи 169 НК РФ не устанавливают требование о соблюдении пятидневного срока | Письмо межрайонной инспекции ФНС России по крупнейшим налогоплательщикам по Свердловской области от 08.04.13 № 02-31/3364, Постановление ФАС Северо-Западного округа от 25.10.2012 по делу № А26-9024/2011 |

| Не заполнены графы 2, 2а, 3 и 4 по услугам | Если соответствующие данные определить нельзя, то и вносить их в счет-фактуру, составленный по услугам, не нужно. В этом случае следует проставить прочерки | Письмо Минфина РФ от 15.10.12 № 03-07-05/42 |

| В «авансовом» счете-фактуре нет ссылки на договор | Правила, утвержденные Постановлением Правительства РФ от 26.12.2011 № 1137, не содержат обязанности указывать реквизиты договора в счете-фактуре | Постановление Четвертого арбитражного апелляционного суда от 19.03.15 № А19-15281/2014, оставлено без изменения постановлением АС Восточно-Сибирского округа от 19.06.15 № А19-15281/2014 |

| В счете-фактуре имеются дополнительные реквизиты, не предусмотренные статьей 169 НК РФ | Налоговый кодекс не запрещает указывать такие дополнительные реквизиты счета-фактуры, как должность работника, подписавшего его |

Письмо Минфина РФ от 10.04.13 № 03-07-09/11863 |

| Отсутствует (неверно указан) КПП продавца или покупателя | КПП не упомянут среди обязательных реквизитов счета-фактуры, перечисленных в пункте 5 статьи 169 НК РФ | Постановления ФАС Поволжского округа от 20.01.2014 по делу № А55-27704/2012, ФАС Восточно-Сибирского округа от 20.06.2013 № А19-19838/2012, Арбитражного суда Северо-Кавказского округа от 10.03.2015 № Ф08-10982/2014 |

| В счете-фактуре не указаны реквизиты платежных поручений | Отсутствие номеров платежек не мешает инспекторам идентифицировать продавца | Письмо Минфина РФ от 31.10.2012 № 03-07-09/147, Постановления ФАС ПО от 17.02.2014 № А12-3794/2013 |

| В графе 2 счета-фактуры отсутствует код единицы измерения товара | Такой счет-фактура не препятствует налоговикам идентифицировать все важные показатели (продавца, покупателя, наименование товаров и т.д.) | Письмо ФНС России от 18.07.2012 № ЕД-4-3/11915@ |

Название товара должно быть точным

В начале статьи мы указали ошибки, которые могут лишить вас права на вычет НДС на вполне законных со стороны ИФНС основаниях.Итак, первая ошибка: ошибка, которая не дает налоговикам возможность идентифицировать наименование товара (работы, услуги, имущественного права). Если в счете-фактуре указано неверное название, то компании грозит «снятие» вычета. Минфин РФ в Письме от 14.08.15 № 03-03-06/1/47252 подтверждает, что в такой ситуации отказ в вычете правомерен.

Кроме того, проверьте, чтобы наименование, указанное в счете-фактуре, совпадало с наименованием, указанным в первичном документе (товарной накладной, акте выполненных работ и т.д.). При различии в формулировках даже суд здесь может не помочь. Например, В Постановлении Двадцатого арбитражного апелляционного суда от 28.11.11 № 20АП-4364/11 спор был решен в пользу ИФНС. Судьи рассмотрели ситуацию, когда в счете-фактуре значилась «работа по ремонту гаража», а в акте выполненных работ - «ремонт железной дороги». Арбитры посчитали, что подрядчику следовало надлежащим образом исправить счет-фактуру, иначе право на вычет теряется.

Бывает, что в счете-фактуре конкретное наименование не указывается, а дана только ссылка на договор (например, услуги по договору такому-то). Хотим сразу предупредить, что таких формулировок лучше не допускать. Налоговики на практике часто не принимают подобные счета-фактуры, полагая, что такое оформление не позволяет понять точное название товаров, работ или услуг. Причем даже судебное рассмотрение спора не гарантирует вынесение решения в вашу пользу. Например, в Постановлении Девятого арбитражного апелляционного суда от 17.01.2013 № 09АП-38028/2012 по делу № А40-80881/12-91-445 для суда имел значение (наряду с другими обстоятельствами) тот факт, что счета-фактуры в графе «наименование товара» не раскрывали видов оказанных услуг, а содержали общую формулировку «услуги по договору». В итоге, спор был решен в пользу инспекции.

Хотя в арбитражной практике можно встретить и решения, вынесенные в пользу компаний (Постановления Десятого арбитражного апелляционного суда от 09.04.12 № 10АП-301/12 и ФАС Московского округа от 24.08.11 № Ф05-8167/11). Один из главных аргументов заключается в следующем: раз реквизиты договора указаны в счете-фактуре, ничто не мешает ревизорам открыть договор и узнать точное наименование.

А если информация о товарах (работах, услугах) приведена в счете-фактуре, но она является неполной? Такой вопрос рассмотрел Минфин РФ в Письме от 10.05.11 № 03-07-09/10. Ведомство пояснило, что если в счете-фактуре указана неполная информация о товаре, но счет-фактура не препятствует налоговым органам идентифицировать вышеуказанную информацию, то такой документ не является основанием для отказа в принятии к вычету сумм НДС.

Наименование и ИНН продавца и покупателя

Вторая ошибка: отсутствует или неверно указано наименование продавца и (или) покупателя.Бывает, что при оформлении счета-фактуры компания допустила неточность в наименовании покупателя. Например, заглавные буквы заменены строчными и наоборот либо проставлены лишние символы (тире, запятые). Если другие обязательные реквизиты верны и не препятствуют налоговикам идентифицировать контрагента, то вычет по такому счету-фактуре правомерен (письма Минфина России от 02.05.12 № 03-07-11/130 и от 15.08.12 № 03-07-09/117, постановление ФАС Московского округа от 16.01.06 № КА-А40/13545-05).

Не будет препятствием для вычета НДС и счет-фактура, в котором контрагент ошибочно указал букву «е» вместо «ё» и наоборот. Такие выводы можно сделать, руководствуясь письмом УФНС России по г. Москве от 08.06.11 № 16-15/55909.

А является ли достаточным основанием для «снятия» вычета отсутствие или неверное указание ИНН продавца (либо покупателя)? Практика показывает, что для проверяющих это может явиться поводом для отказа в вычете.

Однако если поставщик ошибся в указании ИНН покупателя, или не указал его номер вовсе, то такая ошибка не мешает налоговикам идентифицировать покупателя, ведь именно его они и проверяют (Постановления Арбитражного суда Северо-Кавказского округа от 27.08.2014 по делу № А32-11444/2012, ФАС Московского округа от 27.04.2011 № КА-А40/2549-11 по делу № А40-160091/09-142-1315).

То же самое и в случае, если контрагент ошибся в написании своего ИНН, при этом ошибка носит характер описки или опечатки (например, поставлен лишний ноль, или «задвоена» одна цифра). ФАС Центрального округа в Постановлении от 08.04.2013 по делу № А14-7612/2011 отметил, что такая опечатка не мешает идентификации продавца. В Постановлении Арбитражного суда Северо-Кавказского округа от 30.12.2014 № Ф08-9625/2014 по делу № А32-26444/2012 суд посчитал, что описка в написании ИНН не должна препятствовать вычету НДС у налогоплательщика.

В других случаях позиция судов противоречива. Например, в Постановлении ФАС Северо-Западного округа от 23.07.2012 по делу № А42-2345/2010 указание в счете-фактуре неверного ИНН продавца суд не принял в качестве аргумента для «снятия» вычета. Арбитры заметили, что компания не могла знать о недостоверности ИНН. В пользу компаний вынесены также Постановление Восемнадцатого арбитражного апелляционного суда от 22.01.2015 № 18АП-15113/2014 по делу № А47-7539/2013. Но имеются и решения с выводами судов о том, что неверное указание ИНН в счете-фактуре лишает покупателя вычета НДС (Постановление ФАС Центрального округа от 05.04.2012 № А68-2733/11).

Если «страдает» арифметика

Стоимость товаров, работ или услуг, а также сумма налога должны быть указаны в счете-фактуре в обязательном порядке. И ошибки в этих реквизитах, в том числе арифметические или технические, могут препятствовать идентификации стоимости товара или суммы налога при налоговой проверке. Поэтому такие ошибки могут лишить покупателя вычета НДС на вполне законных основаниях (Письма Минфина РФ от 18.09.14 № 03-07-09/46708, от 30.05.13 № 03-07-09/19826).В каких случаях можно говорить об арифметической ошибке? В частности, когда количество товаров (работ, услуг), умноженное на цену, не равно стоимости товаров (работ, услуг) без НДС. Другой пример - стоимость без НДС, умноженная на ставку, не равна сумме налога. Причем даже в случае, когда неточность допущена в одной или двух строках, инспекторы аннулируют вычет по всему счету-фактуре.

Однако следует учитывать, что арифметические ошибки могут быть связаны с особенностями бухгалтерской программы поставщика. Например, в споре, рассматриваемом ФАС Северо-Западного округа в Постановлении от 19.01.12 № А56-17988/2011, программа была настроена таким образом, чтобы при заполнении счета-фактуры общая стоимость всей поставки без НДС делилась на количество, и полученный результат умножался на ставку. Так как стоимость единицы товара была очень мала, подобный алгоритм приводил к возникновению погрешностей при округлении. Судьи посчитали, что небольшие неточности не лишают покупателя права на вычет.

Неверный код валюты

Наименование валюты также является обязательным реквизитом счета-фактуры (пп. 6.1 п. 5, пп. 4.1 п. 5.1 ст. 169 НК РФ). Наименование валюты и ее цифровой код согласно Общероссийскому классификатору валют ОК (МК (ИСО 4217) 003-97) 014-2000 указываются в строке 7 счета-фактуры. Так, при выставлении счета-фактуры в российской валюте строку 7 счета-фактуры нужно заполнить следующим образом: «российский рубль, 643».Минфин РФ в Письме от 11 марта 2012 г. № 03-07-08/68 поясняет, что неверное указание кода валюты или его отсутствие могут препятствовать идентификации стоимости товаров (работ, услуг) и суммы НДС, указанных в этом счете-фактуре. В связи с этим счета-фактуры с такими ошибками, по мнению чиновников, в книге покупок не регистрируются. Поэтому, добавляет ведомство, их нужно исправить в порядке, установленном пунктом 7 Правил заполнения счета-фактуры, утвержденных Постановлением Правительства РФ от 26.12.2011 № 1137.

Про подпись

Счет-фактура подписывается руководителем и главным бухгалтером организации (п. 6 ст. 169 НК РФ). А если в штате нет должности главного бухгалтера?Очевидно, что не указание в счете-фактуре подписи главного бухгалтера из-за отсутствия такой должности в штатном расписании не мешает налоговикам идентифицировать продавца и покупателя сделки, стоимость товаров, работ, услуг, ставку и сумму налога (абз. 2 п. 2 ст. 169 НК РФ). Следовательно, отсутствие подписи главного бухгалтера в подобной ситуации не должно являться основанием для отказа в вычете НДС. Аналогичный вывод можно сделать из Письма Минфина России от 02.07.2013 № 03-07-09/25296. Судебная практика подтверждает правомерность вычета НДС по счету-фактуре, в котором отсутствует подпись главбуха, при отсутствии такой должности в штате поставщика (Постановления ФАС Восточно-Сибирского округа от 12.04.11 № А19-11133/08, ФАС Московского округа от 20.01.12 № А40-144847/10-98-1227).

Для минимизации налоговых рисков покупатель может попросить продавца внести в счет-фактуру запись об отсутствии у нее должности главного бухгалтера.

Вместо директора и главбуха счет-фактуру может подписывать лицо, уполномоченное на это приказом (иным распорядительным документом) по организации или доверенностью от имени организации. Обратите внимание, что законодательством не предусмотрена обязанность поставщика предоставлять покупателю копию распорядительного документа или доверенности на право подписи уполномоченными лицами счетов-фактур. Поэтому у налогового органа отсутствует право требования у налогоплательщика-покупателя заверенной копии этих документов продавца. Подобные разъяснения дает ФНС в Письме от 09.08.2010 № ШС-37-3/8664.

И напоследок хотим обратить внимание на то, что во избежание налоговых рисков подпись на счете-фактуре должна быть проставлена собственноручно. То есть не желательно, чтобы поставщик ставил подпись путем использования факсимиле (Письмо Минфина РФ от 01.06.2010 № 03-07-09/33, Постановления ФАС Северо-Кавказского округа от 30.05.14 № А32-2968/2012, Президиума ВАС от 27.09.2011 № 4134/11). Правда, в судебной практике имеются решения, вынесенные в пользу правомерности вычета НДС на основании счетов-фактур, подписанных факсимиле. Но большая часть споров разрешена в пользу ИФНС.

Счет-фактура на услуги - образец заполнения для 2018–2019 годов представлен в нашей статье – является объектом пристального внимания многих плательщиков НДС, осуществляющих деятельность такого рода. Рассмотрим, в чем особенности оформления этого документа по услугам.

Кто должен составлять счета-фактуры на услуги

Составление счета-фактуры на услуги, если налогоплательщик работает с НДС, является такой же необходимостью, как и при продаже товаров или выполнении работ. Соответственно, эта обязанность действительна:

- для ИП и организаций, которые работают на общей системе налогообложения (если реализуемая ими услуга не подпадает под исключения, установленные положениями п. 2 ст. 149 НК РФ);

- ИП и организаций, которые частично работают на ОСН, совмещая данный режим с ЕНВД (по видам деятельности, подпадающим под ОСН).

Налогоплательщики, работающие на УСН, ЕНВД, патентной системе, в общем случае освобождены от уплаты НДС. Но есть ряд ситуаций, предопределяющих возможность возникновения и у них обязательства по уплате налога.

Подробнее о таких ситуациях читайте в статьях:

- «НДС при УСН: в каких случаях платить и как учитывать налог в 2018 - 2019 годах?» ;

- «При каких операциях на ЕНВД нужно платить НДС?» .

Составлять счета-фактуры на услуги потребуется организациям и ИП, являющимся плательщиками НДС, при оказании ими услуг:

- плательщику НДС;

- неплательщику НДС, если с ним не оформлено письменное соглашение об отказе от использования счетов-фактур.

Счета-фактуры, составляемые по услугам, подчиняются общим для таких документов принципам их применения и правилам оформления. Однако имеют ряд особенностей в заполнении.

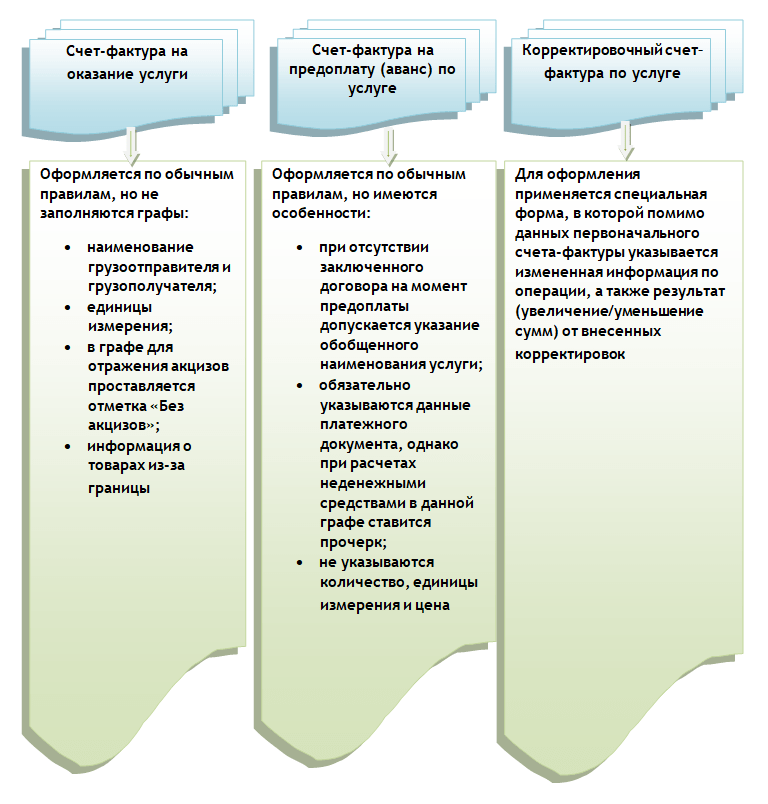

Какие виды счетов-фактур на услуги устанавливает НК РФ

Счета-фактуры, выписываемые на услуги, так же как и составляемые при продаже товаров или работ, делятся на 3 вида:

- обычный, оформляемый по факту отгрузки;

- авансовый, выписываемый при получении предоплаты за оказание услуги;

- корректировочный, создаваемый в случаях согласования изменения цены или объема выполненных услуг, на которые уже были выставлены отгрузочные документы.

О том, можно ли посредством оформления корректировочных счетов-фактур исправлять ошибки, читайте в статье «Корректировочный счет-фактура - не для исправления ошибок» .

Оформление документа каждого из этих видов имеет свою специфику.

Заполнение счета-фактуры по факту оказанных услуг

Полный перечень реквизитов счета фактуры, приведенный в п. 5 ст. 169 НК РФ, предполагает, что в этом документе должны быть указаны:

- порядковый номер, а также дата формирования;

- названия грузоотправителя и грузополучателя, их адреса;

- номер документа, которым осуществлена предоплата (если таковая производилась);

- перечень проданного, его общее количество (либо объем);

- валюта, использованная при составлении;

- идентификатор госконтракта - с 01.07.2017 ;

- единица измерения объема проданного (когда это возможно), а также ее цена без НДС;

- общая стоимость проданного без НДС;

- величина акциза (если таковой начисляется);

- применяемая ставка НДС;

- сумма НДС, исчисленная по указанной ставке;

- суммарная стоимость проданного с учетом НДС;

- в случае импорта товара из-за рубежа — государство происхождения изделия, номер декларации, выписанной на таможне;

- код вида товара по ТН ВЭД ЕАЭС - с 01.10.2017 .

ОБРАТИТЕ ВНИМАНИЕ! Если вы составляете электронные счета-фактуры, в 2019 году вам нужно обновить формат .

Специфика оформления счетов-фактур по услугам заключается в том, что часть этих реквизитов либо не заполняется вообще, либо допускает некоторые отступления от общих правил, т. е.:

- Не нужно приводить наименования фирмы-грузоотправителя и грузополучателя (ставится прочерк), поскольку в данном случае не происходит отгрузка каких-либо изделий (подп. «е», «ж», п. 1 раздела II приложения 1 к постановлению Правительства РФ от 26.12.2011 № 1137).

- Когда для услуги сложно определить конкретную единицу измерения, она может не указываться. В этом случае в соответствующих графах нужно ставить прочерки. Если единица все же определяется, ее наименование должно быть взято из классификатора ОК 015-94 (МК 002-97).

- Акцизы в отношении услуг в РФ законодательно не установлены, поэтому в соответствующей графе будет присутствовать запись: «Без акциза».

- Данные о товарах, ввозимых из-за границы, в документе по услугам не заполняются (ставим прочерки).

Наименование услуги, фигурирующее в счете-фактуре, должно соответствовать указанному в договоре на ее оказание (письмо Минфина России от 26.07.2011 № 03-07-09/22).

Образец заполнения счета-фактуры на услуги с 2019 года можно скачать на нашем сайте.

Заполнение счета-фактуры по предоплаченным за услуги суммам

Принципиальных отличий в заполнении документа, составляемого по факту оказания услуги, и авансового счета-фактуры немного:

- в авансовом счете-фактуре можно приводить обобщенное наименование услуги, если договор между поставщиком и покупателем, откуда Минфин России предписывает брать данное наименование, к тому моменту не подписан;

- в авансовом счете-фактуре обязательно отражается номер документа, подтверждающего факт поступления предоплаты, но если она получена в неденежной форме, ставится прочерк;

- при формировании авансового счета-фактуры нет необходимости указывать объем предоставленных услуг, единицы их измерения, а также цены на них.

Таким образом, при формировании авансового счета-фактуры на услуги можно ставить прочерки везде, кроме пунктов, в которых приводятся:

- номер и дата документа;

- названия продавца и покупателя, их ИНН, адреса;

- номер документа, подтверждающего предоплату;

- название услуги;

- наименование валюты;

- сумма предоплаты;

- ставка налога;

- сумма НДС, которая предъявляется покупателю.

ВАЖНО! Ставка налога должна быть обозначена в авансовом счете-фактуре за услуги как 20/120 (18/118 — по авансам, полученным до 01.01.2019) или 10/110, а не как привычные многим налогоплательщикам 20 (18) или 10% (п. 4 ст. 164 НК РФ).

Заполнение корректировочного счета-фактуры на услуги

В корректировочном счете-фактуре на услуги должны найти отражение:

- точное название документа (т. е. «Корректировочный счет-фактура»);

- номер, а также дата составления;

- номера и даты формирования счетов-фактур, по которым осуществляется корректировка стоимости либо объема предоставленных сервисов;

- названия продавца и покупателя, их адреса, ИНН;

- названия услуг, по которым осуществляется корректировка цен либо уточнение показателей объема;

- показатели объема услуг (при их наличии) до и после корректировок;

- название валюты расчетов;

- идентификатор госконтракта (при наличии);

- цена за единицу измерения услуги;

- стоимость предоставленных услуг без НДС — до и после корректировок цен, объемов услуг;

- ставка налога;

- сумма НДС — до и после корректировок;

- стоимость предоставленных услуг с учетом НДС — до и после корректировок;

- разница между цифрами в исходных счетах-фактурах и полученными в результате корректировок.

А о различиях между корректировочным и исправленным счетом-фактурой читайте в статье «В каких случаях используется исправленный счет-фактура?» .

Какую ставку НДС указывать в корректировочном счете-фактуре с 2019 года, см. .

Итоги

Счета-фактуры в связи с услугами оформляют плательщики НДС, используя при этом все 3 вида этого документа: основной, авансовый, корректировочный. Специфика отражения в них данных по услугам заключается в том, что не все их реквизиты оказываются обязательными для заполнения.

Налоговый кодекс Российской Федерации (далее, НК РФ) устанавливает определенные правила для счета-фактуры. Если нарушить эти правила составления счета-фактуры, то покупатель не сможет принять НДС к вычету. Но не все ошибки "опасны". Некоторые ошибки не лишают покупателя вычета НДС.

Проставления символа рубля

В строке 7 счета-фактуры указывается Наименование и код валюты, в которой составлен счет-фактура. Если указать в этой графе символ рубля РФ, то это будет ошибкой. Но, такая ошибка не препятствует вычету НДС у покупателя (Письмо Минфина РФ от 13 апреля 2016 года № 03-07-11/21095).

Ошибки в наименовании продавца (покупателя)

Незначительные ошибки в наименовании продавца (покупателя) не препятствуют вычету НДС покупателем. Как было указано выше, налоговая служба идентифицирует продавца и покупателя по ИНН. Поэтому ошибки в наименовании некритичны.

Так, замена в названии покупателя заглавных букв строчными, проставление лишних тире, запятых, других символов неопасная ошибка (Письмо Минфина РФ от 02.05.12 № 03-07-11/130).

Незначительные ошибки в наименовании товаров

Сокращение наименования товаров - неопасная ошибка (Письмо Минфина РФ от 10.05.11 № 03-07-09/10)

Ошибки в адресе

Неопасные ошибки:

— почтовый индекс не в начале, а в конце адреса;

— сокращение наименование субъекта РФ;

— Незначительные опечатки;

— сокращение слов «улица», «проспект», «дом»;

— лишние запятые между названием улицы и номером дома

(Письма Минфина РФ от 09.11.11 № 03-07-09/41, от 07.06.10 № 03-07-09/36)

Проставление прочерка в графе 6 вместо записи «без акциза»

В графе 6 счета-фактуры указывается сумма акциза по подакцизным товарам. При отсутствии показателя вносится запись "без акциза" (пп. "е" п. 2 Правил).

Проставление прочерка в графе 6 вместо записи «без акциза» - неопасная ошибка (Письмо от 18.04.12 № 03-07-09/37).

Ошибка в единице измерения

В графах 2 и 2а счета-фактуры указываются единица измерения (код и соответствующее ему условное обозначение (национальное) в соответствии с разделами 1 и 2 Общероссийского классификатора единиц измерения) (при возможности ее указания). При отсутствии показателей ставится прочерк (пп. "б" п. 2 Правил).

Ошибка в этих графах неопасна. Например, неопасная ошибка, если вместо условного или национального обозначения единицы измерения в графе 2а указали кодовое или текстовое. Например, вместо 20 м³ указано тыс. м3 или тысяча кубических метров (Письмо от 26.03.12 № 03-07-09/27).

Ошибки в названии и коде страны происхождения товара

В случае реализации импортируемого товара, продавец в графах 10 и 10а указывает название и код страны происхождения товара. Ошибки в этих графах неопасны (Письмо от 10.01.13 № 03-07-13/01-01).

В платежном поручении на аванс следует прямо указывать, что денежные средства направлены в качества аванса (предварительной оплаты).

Если не указывать в платежном поручении, что денежные средства направлены в качества аванса (предварительной оплаты), то возможны претензии налоговиков к покупателю о правомерности вычета НДС.

С точки зрения НК РФ, не указание в платежном поручении слов «аванс» или «предварительная оплата» не влияет на право вычета НДС покупателем (ст. 171, 172 НК РФ). Но споры по этому вопросу возможны. Решение в пользу налогоплательщиков в Постановлении ФАС Уральского округа от 04.04.2014 N Ф09-114/14 по делу N А71-2568/2013.

Дополнительно

Счет-фактура, применяемый для расчетов НДС, оформленный в электронной форме.