В соответствии с ПБУ 22/2010 ошибка в бухгалтерском учете исправляется в периоде обнаружения ошибки, если отчетность прошлого периода уже была утверждена.

Согласно п.1. ст. 54 НК РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения) .

В случае невозможности определения периода совершения ошибок (искажений) перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения). Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

Таким образом, при обнаружении ошибки первым делом необходимо выяснить, в каком периоде она произошла, на налоговую базу каких периодов она повлияла, и каков характер ее влияния – привела ли она к излишней уплате налога, или налоговая база была занижена.

Если все-таки получается, что налоговая база была занижена, то придется вносить изменения в налоговый учет прошлых периодов и подавать уточненные декларации. Рассмотрим, как правильно отразить корректировки прошлых периодов в «1С:Бухгалтерии 8».

Во-первых, следует понимать, что корректировки вносятся только для того, чтобы сформировать корректировочную декларацию и уточненные налоговые регистры. Поэтому, если в периоде возникновения ошибки налоговые регистры в программе не велись, или по какой-либо причине декларация заполнялась не автоматически, а вручную, то проще всего вообще ничего в программе в прошлых периодах не менять. Нужно только заполнить корректировочную декларацию вручную. Если не совсем понятно, как именно допущенная ошибка повлияла на показатели декларации, то можно взять копию базы, исправить в ней ошибки, перепровести закрытие периодов и получить данные для правильного заполнения декларации.

Во-вторых, если мы начинаем исправлять данные прошлых периодов только в налоговом учете, у нас неизбежно возникают разницы по ПБУ 18/02 . Эти разницы будут постоянными, т.к. временными они быть не могут, иначе нам бы пришлось сформировать отложенные налоги в прошлых периодах, а изменять бухучет мы не имеем права. Получается, что в прошлом периоде мы должны сформировать проводки по виду учета НУ и по тем же счетам на те же суммы, но с минусом - по виду учета ПР. Сформированные проводки по ПР при перепроведении документов закрытия месяца приведут к образованию постоянных налоговых обязательств, чего мы допустить не можем. Поэтому операции закрытия месяца в отношении скорректированных сумм нужно будет произвести вручную.

Рассмотрим, как это сделать на примере.

Допустим, мы ошибочно отразили в прошлом году поступление услуг на 26-м счете на сумму 100 рублей .

1. Отсторнируем проводки в налоговом учете:

- НУ: Дт 26 - Кт 60.01 (ПВ для УПП и КА) -100 руб.

2. Сформируем парные проводки по ПР на сумму со знаком «минус», чтобы соблюсти правило БУ =

- НУ + ПР + ВР:

- ПР: Дт 26 - Кт 60.01 (ПВ для УПП и КА) 100 руб.

3. В результате этой операции у нас на 26-м счете повисает незакрытая сумма, необходимо вручную провести операции закрытия месяца.

Нередко бывают ситуации, когда через некоторое время обнаруживаются ошибки во введенных ранее документах. В таких случаях требуется скорректировать документ.

Многие заходят в документ «задним числом», исправляют его и перепроводят. Такой способ исправления собственных ошибок может привести к серьезным ошибкам и последствиям. Кроме того, часто необходимо просто зафиксировать расхождение данных для дальнейших разбирательств с поставщиком.

Правильно делать такие изменения с помощью документов 1С «Корректировка поступления» и «Корректировка реализации». Рассмотрим пошаговую инструкцию, как работать с ними в 1С 8.3

Пример оформления корректировки поступления в сторону уменьшения

Например, возьмем документ «Поступление (акты, накладные)». Корректировка реализации в 1С 8.3 абсолютно аналогична поступлению. Допустим, два месяца назад мы оформили документ, где приходуем некий товар на сумму 8 997,76 руб.

После прихода начинаем товар продавать.

Через некоторое время мы обнаружили ошибку в документе поступления. Цена должна быть другой, например, 223 руб. Сумма, соответственно, 9 143 руб.

Возникают расхождения:

- во взаиморасчетах;

- в учете НДС.

Для фиксации и исправления данной ситуации существует документ «Корректировка поступления».

Корректировка может быть двух видов:

Получите 267 видеоуроков по 1С бесплатно:

- Исправление в первичных документах.

- Корректировка по согласованию сторон.

Различия заключаются в том, что в первом случае мы просто корректируем свою ошибку, найденную в первичном документе. При этом для редактирования доступны все колонки табличной части. Можно .

При корректировке по согласованию сторон, то есть когда стороны договорились, что условия поставки меняются (изменяется цена или количество), колонку со ставкой НДС отредактировать нельзя. Но можно установить флажок « » и так же создать исправленную счет фактуру в 1С 8.3.

Пример корректировки поступления за прошлый период в сторону уменьшения:

Кроме того, имеется возможность выбрать, где будет отражена корректировка:

- во всех разделах учета;

- только в учете НДС;

- только в печатной форме (при исправлении первичного документа).

Посмотрим проводки, которые создал документ корректировки в 1С:

Как видно, документ корректирует разницу по 60.01 счету и по НДС (счет 19.03). При этом, если после изменения сумма уменьшается, НДС сторнируется, а 60-й счет проводится по дебету.

Зачастую при ведении бухгалтерского учета, проверяя записи в книге покупок за прошлые периоды, бухгалтер обнаруживает ошибки в заполнении книги покупок. Одной из часто встречающихся ошибок является двойная регистрация одного счета-фактуры в книге покупок.

Пример: Организация ТД «Ромашка», применяющая общую систему налогообложения, 15 октября 2015 г. после сдачи налоговой декларации по НДС за III кв. 2015 года обнаружила в бухгалтерском учете ошибки: документы Акт, счет-фактура, отражающие в учете операцию по приобретению у контрагента TV SHOP услуг по рекламе, соответственно ошибочно введенный дважды счет-фактура в книгу покупок за III квартал 2015 г. В данной статье мы рассмотрим, как внести исправления в целях учета НДС (Рис. 1).

В соответствии со ст. 54 НК РФ при необходимости внесения изменений в книгу покупок (после окончания текущего налогового периода) аннулирование записи по счету-фактуре, корректировочному счету-фактуре производится в дополнительном листе книги покупок за налоговый период, в котором были зарегистрированы счет-фактура, корректировочный счет-фактура до внесения в них исправлений.

Дополнительные листы книги покупок являются ее неотъемлемой частью и составляются в соответствии с разделами III и IV настоящего документа.

Согласно п. 1 ст. 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки, обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате.

Вывод: При внесении исправлений в книгу покупок необходимо предоставить дополнительный лист книги покупок и налоговую декларацию за корректируемый период.

Для этого нам потребуется всего два документа:

- документ «Сторно» для исправления ошибки в БУ;

- документ Отражение НДС к вычету.

Для сторнирования движений и проводок повторно введенного документа воспользуемся документом Операция, введенные вручную. При создании данного документа выберем вид Сторно. В созданном документе необходимо выбрать сторнируемый документ. Табличная часть автоматически заполнится проводками сторнируемого документа, только с отрицательными суммами. Движения регистра накопления НДС предъявленный требуется удалить.

Для аннулирования ошибочной записи в книге покупок воспользуемся документом Отражение НДС к вычету. Для этого перейдем в меню Операции − Отражение НДС к вычету. Создадим документ. В реквизитах документа нам нужно выбрать Контрагента, договор контрагента, документ Поступление (акт). Необходимо в настройках документа установить все флажки.

В закладке Товары и услуги необходимо заполнить табличную часть документа с помощью кнопки Заполнить по расчетному документу. Также в реквизите сумма необходимо установить со знаком минус. Настройка и движения документа представлены на Рис. 3 и 4.

Результат: При проведении документ в БУ сторнирует по принятию НДС к вычету и сформирует запись в регистр накопления НДС покупки (книга покупок).

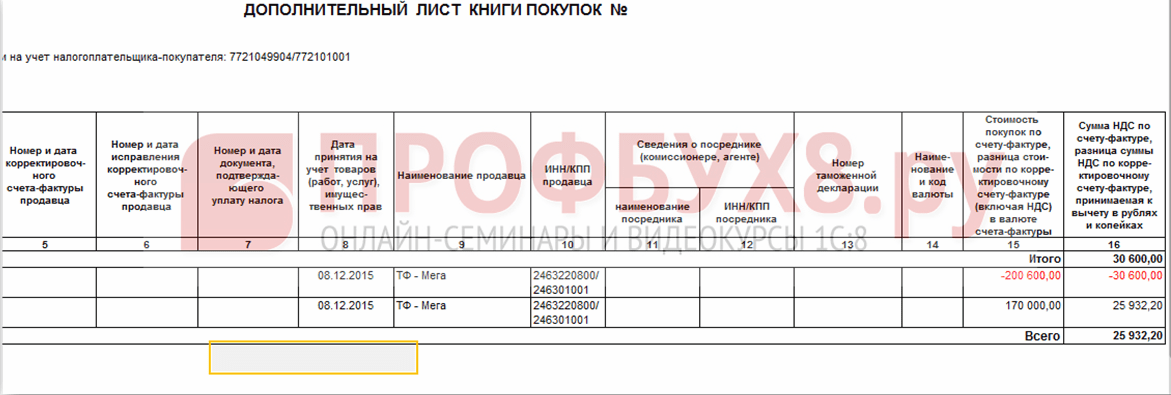

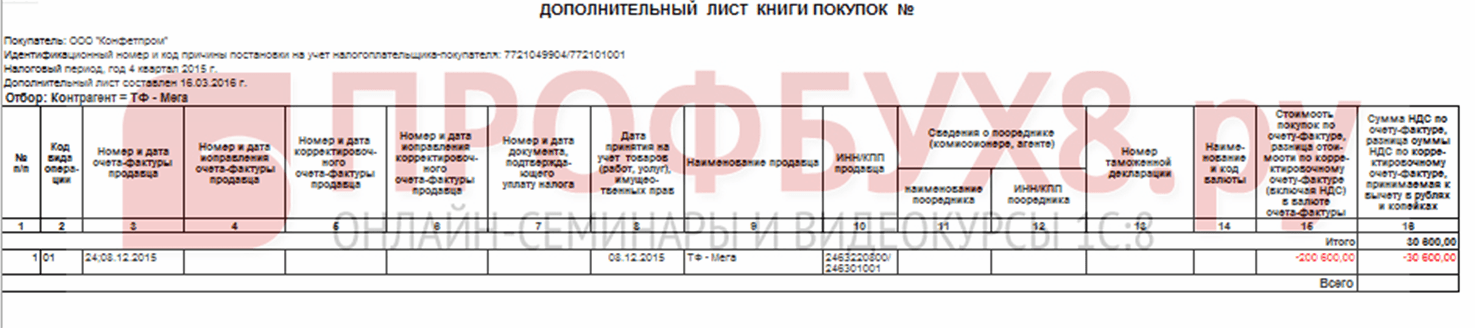

Для получения конечного результата перейдем в книгу покупок и сформируем дополнительный лист за корректируемый период (Рис. 5).

В данной статье мы не рассматриваем ряд операций, но перед формированием уточненной декларации по НДС необходимо сделать:

- доначисление налога на прибыль;

- уплату недоимки и пеней по налогам;

- формирование уточненной декларации по НДС за III квартал.

Понравилось? Поделись с друзьями

Консультации по работе с программой 1С

Сервис открыт специально для клиентов, работающих с программой 1С разных конфигураций или находящихся на информационно-техническом сопровождении (ИТС). Задайте свой вопрос, и мы с удовольствием на него ответим! Обязательным условием для получения консультации является наличие действующего договора ИТС Проф. Исключением являются Базовые версии ПП 1С (8 версия). Для них наличие договора не обязательно.

Важно! Если бухгалтер планирует внести корректировки в прошлый период и налог не занижен, то корректировка налоговых данных в 1С 8.3 производится вручную.

Рассмотрим пример.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при предоставлении услуг связи за декабрь 2015 года, сумма затрат была превышена на 30 600 руб.

Было оформлено документом Поступление (акты, накладные) из раздела Покупки. Также сразу был зарегистрирован счёт-фактура:

Также был выставлен счёт-фактура:

и был принят НДС к вычету:

На данное поступление был оформлен корректирующий документ .

Важно определить причину корректировки (вид операции):

- Исправление собственной ошибки – если допущена техническая ошибка, но первичные документы правильные.

- Исправление первичных документов – если соответствие товаров/услуг и прочего не совпадает с первичными документами, техническая ошибка в документах поставщика.

Рассмотрим данный пример при двух этих ситуациях.

Собственная ошибка

В данном случае допущена техническая ошибка в сумме бухгалтером, поэтому выбираем Исправление собственной ошибки:

При редактировании документа прошлого периода в поле Статья прочих доходов и расходов устанавливаются Исправительные записи по операциям прошлых лет. Это статья доходов/расходов с видом статьи Прибыль (убыток) прошлых лет:

На закладке Услуги заносим новые данные:

При проведении документ формирует сторнирующие проводки в сторону уменьшения, если окончательная сумма меньше исправленной. И дополнительные проводки на недостающую сумму при обратной ситуации:

Помимо этого, при корректировке прошлого периода в 1С 8.3 создаются корректировочные проводки прибыли (убытка):

В Книге покупок отображается скорректированная сумма НДС:

После исправления прошлого периода в 1С 8.3 необходимо сделать за прошлый год в разделе Операции – Закрытие месяца в декабре.

Как исправить ошибку, если забыли внести расходную накладную, как учитывать «забытые» неучтенные документы в части налогового учета при расчете налога на прибыль в 1С 8.3 читайте в

Техническая ошибка в документах поставщика

При допущенной ошибке поставщика Вид операции устанавливаем Исправление в первичных документах. Указываем номер исправления как для поступления, так и для счёта-фактуры:

На закладке Услуги указываем правильное значения:

Документ делает аналогичные проводки с исправлением собственной ошибкой по корректировке прошлого периода. Также можно распечатать исправленные печатные документы.

Товарную накладную:

Счет-фактуру:

Для отражения исправленного счёта-фактуры в Книге покупок необходимо создать документ Формирование записей книги покупок из раздела Операции, выбрав Регламентные операции по НДС:

Помимо основного листа в Книге покупок:

Исправление также отражается в дополнительном листе:

Корректировка реализации прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило техническую ошибку при реализации услуг связи за декабрь 2015 года, сумма доходов была занижена на 20 000 руб.

Была оформлена документом Реализация (акты, накладные) из раздела Продажи. Также сразу был зарегистрирован счёт-фактура:

На данную реализацию был оформлен корректирующий документ Корректировка реализации. Вид операции при технической ошибке выбирается Исправление в первичных документах. На закладке Услуги необходимо внести корректирующие изменения:

Также необходимо выставить исправленный счёт-фактуру:

В движениях отражаются корректирующие проводки:

Исправленная реализация отражается в дополнительном листе Книги продаж. Для её формирования необходимо перейти на страницу Продажи – Книга продаж:

Как исправить ошибку в документах поступления или отгрузки, которая задевает первичные документы, а также специальные регистры налогового учёта рассмотрено в следующей .

Аннулирование ошибочно занесённого документа

Бывают ситуации, когда ошибочно занесён документ, например, создан .

Например, общество «Конфетпром» в марте обнаружило несуществующий документ поступления услуг связи за декабрь 2015 года.

Производится ручной операцией Сторно-операцией в Операции, введённые вручную из раздела Операции.

В поле Сторнирующий документ выбрать ошибочно введённый документ. Данный сторно документ сторнирует все проводки, а также начисление НДС:

Для занесения сторно операции в Книгу покупок необходимо создать Отражение НДС к вычету из страницы Операции:

- В документе необходимо установить все галочки;

- Обязательно указать дату записи дополнительного листа:

На закладке Товары и услуги:

- Заполнить данные из расчётного документа и установить отрицательную сумму;

- Проконтролировать, чтобы в поле Событие было установлено значение Предъявлен НДС к вычету:

Проверить правильно ли отражено аннулирование ошибочного документа можно в Книге покупок – раздел Покупки:

Как отразить реализацию прошлого периода

Рассмотрим на примере.

Допустим, общество «Конфетпром» в марте обнаружило неотражённую реализацию услуг связи за декабрь 2015 года.

Для отражения забытого документа реализации в 1С 8.3 формируем Реализация (акты, накладные) на дату нахождения ошибки. В нашем случае март, а не декабрь:

В документе счёт-фактура указываем дату исправления (март) и эта же дата указывается в Выставлен (передан контрагенту):

Для отражения НДС в прошлом периоде необходимо установить галочку Ручная корректировка и исправить в регистре НДС Продажи:

- Запись дополнительного листа – установить Да;

- Корректируемый период – установить дату изначального документа. В нашем случае декабрь:

Рассказывают эксперты 1С.

Для упрощения учета по налогу на прибыль в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм исправления ошибок прошлых лет, связанных с отражением поступления товаров (работ, услуг). Если ошибки (искажения):

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Если все-таки захочет воспользоваться своим правом и представить в налоговый орган уточненную по налогу на прибыль за прошлый период (в случае, когда ошибки (искажения) не привели к занижению суммы налога), то пользователю придется скорректировать данные налогового учета вручную.

Пример 1

Техническая ошибка, допущенная в учете ООО «Новый интерьер» и описанная в Примере 1, обнаружена после представления налоговой декларации по налогу на прибыль за 2015 год и после подписания за 2015 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненные налоговые декларации: по НДС - за III квартал 2015 года;

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступления с видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документаКорректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью - Прибыль (убыток прошлых лет) , выбрав ее из справочника Прочие доходы и расходы.

Обращаем внимание , если в учетной системе ООО «Новый интерьер» дата запрета изменения данных «закрытого» периода (т. е. периода, по которому в - например, 31.12.2015), при попытке провести документ на экран будет выведено сообщение о невозможности изменения данных в запрещенном периоде. Это происходит потому, что документ Корректировка поступления в описываемой ситуации вносит изменения в данные налогового учета (по налогу на прибыль) за прошлый налоговый период (за сентябрь 2015 года). Чтобы провести документ Корректировка поступления дату запрета изменения данных придется временно снять.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Рис. 1. Результат проведения документа «Корректировка поступления»

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки . Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье"Исправление ошибки отчетного года в 1С:Бухгалтерии 8" , так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

Согласно пункту 14 ПБУ 22/2010 прибыль, возникшая в результате уменьшения завышенной стоимости аренды в сумме 30 000 руб., в бухгалтерском учете отражается в составе прочих доходов текущего периода (исправляется записью по счета 91.01 «Прочие доходы» в феврале 2016 года).

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует результат записями, датированными сентябрем 2015 года.

Для учета результата корректировки с контрагентами (если такая корректировка выполняется после завершения отчетного периода) в программе служит счет 76.К «Корректировка расчетов прошлого периода». На счете 76.К отражается задолженность по расчетам с контрагентами, начиная с даты операции, которая подлежит корректировке, по дату корректирующей операции (в нашем примере с сентября 2015 года по февраль 2016 года).

Обращаем внимание, что запись Сумма НУ ДТ 76.К Сумма НУ КТ 90.01.1 - это условная проводка, которая служит лишь для корректировки налоговой базы в сторону увеличения и правильного налога на прибыль.

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

- вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

- вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операцию Реформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают которые непосредственно связаны с бухгалтерским учетом:

- как скорректировать сальдо расчетов с бюджетом по налогу на прибыль, которое изменится после доплаты суммы налога?

- почему после корректировки прошлого периода не выполняется соотношение БУ = НУ + ПР + ВР?

Для дополнительного начисления налога на прибыль с увеличения налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в феврале 2016 года) в программу нужно ввести бухгалтерскую запись с помощью Операции, введенной вручную:

Дебет 99.02.1 Кредит 68.04.2

- на сумму 6 000 руб.

Одновременно с этим нужно распределить налог к уплате по уровням бюджета:

Федеральный бюджет

- на сумму 600 руб.;

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Региональный бюджет

- на сумму 5 400 руб.

Что касается равенства БУ = НУ + ПР + ВР, действительно, после корректировки прошлого периода оно не выполняется. Отчет Анализ состояния налогового учета по налогу на прибыль (раздел Отчеты ) за 2015 год также будет иллюстрировать, что правило Оценка стоимости по данным бухгалтерского учета = Оценка стоимости по данным налогового учета + Постоянные и временные разницы не выполняется для разделов Налог и Доходы. Такая ситуация возникает в связи с разночтением в законодательстве по бухгалтерскому и налоговому учету и в данном случае не является ошибкой.

Согласно пункту 1 статьи 81 НК РФ исправление ошибки, которая привела к занижению налоговой базы, должно быть отражено в периоде отражения исходной операции, а в бухгалтерском учете исправление ошибки прошлых лет вносится текущим периодом. Постоянные и временные разницы - это понятия, относящиеся к бухгалтерскому учету («Положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02», утв. приказом от 19.11.2002 № 114н). Нет оснований для признания разниц в прошлом периоде, до внесения исправительной записи в бухгалтерском учете.

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2016 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки - в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступления формируется постоянная разница на сумму исправленной ошибки (см. рис. 3). После выполнения регламентной операции Расчет налога на прибыль в феврале 2016 года будет признан постоянный налоговый актив (ПНА).