Вскоре всем работодателям-страхователям предстоит сдать в ИФНС расчет по страховым взносам за 9 месяцев 2017 года. Нужно ли сдавать в налоговую инспекцию нулевой расчет? Как заполнять расчет нарастающим итогом? Как заполнить третий раздел с персонифицированным учетом? Какие контрольные соотношения учесть, чтобы расчет не противоречил показателям в 6-НДФЛ? Как правильно показать пособия, возмещаемые и ФСС? Мы подготовили инструкцию по заполнению расчета и образец заполнения расчета за 3 квартал 2017 года в различных ситуациях.

Кто должен сдать расчет по 9 месяцев

Расчет по страховым взносам за 9 месяцев 2017 года должны сдавать в ИФНС все страхователи, в частности:

- организации и их обособленные подразделения;

- индивидуальные предприниматели (ИП).

Расчет по страховым взносам требуется заполнить и сдать всем страхователям, у которых есть застрахованные лица, а именно:

- работники по трудовым договорам;

- исполнители – физические лица по гражданско-правовым договорам (например, договорам подряда или оказания услуг);

- генеральный директор, являющийся единственным учредителем.

Сроки сдачи расчета

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст. 431, п. 7 ст. 6.1 НК РФ).

Отчетные периоды по страховым взносам

Отчетный период по страховым взносам – это I квартал, полугодие, девять месяцев. Расчетный период – календарный год (ст. 423 НК РФ). Следовательно, текущую отчетность правильнее называть расчетом по страховым взносам за 9 месяцев, а не за 3 квартал 2017 года. Ведь расчет включает в себя показатели с 1 января по 30 сентября 2017 года, а не только за 3 квартал 2017 года.

Отчетный период в нашем случае – 9 месяцев 2017 года (с 1 января по 30 сентября). Следовательно, расчет (РСВ) за 9 месяцев нужно сдать в ИФНС не позднее 31 октября (вторник).

Бланк расчета в 2017 году: что он в себя включает

Расчет по страховым взносам нужно заполнять по форме, утвержденной Приказом ФНС России от 10.10.2016 № ММВ-7-11/551. Бланк можно скачать по этой .

Этот бланк применяется с 2017 года. Состав расчета такой:

- титульный лист;

- лист для физических лиц, не имеющих статуса индивидуального предпринимателя;

- раздел №1 (включает 10 приложений);

- раздел №2 (с одним приложением);

- раздел №3 – содержит персональную информацию о застрахованных лицах, за которые производит отчисления работодатель.

Организации и ИП, производящие выплаты физическим лицам, в обязательном порядке должны включить в состав расчета по страховым взносам за 9 месяцев 2017 года (п. п. 2.2, 2.4 Порядка заполнения расчета по страховым взносам):

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 Приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

В таком составе расчет за 9 месяцев 2017 года должен поступить в ИФНС вне зависимости от осуществляемой деятельности в отчетном периоде (Письмо ФНС России от 12.04.2017 № БС-4-11/6940).

Кроме того, при наличии определенных оснований, плательщики страховых взносов также должны включать в состав и другие разделы и приложения. Поясним в таблице состав расчета:

| Расчет за 9 месяцев: какие разделы и кто заполняет | |

|---|---|

| Титульный лист | Заполняют все организации и ИП |

| Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» | Формируют физические лица, не являющиеся ИП, если они не отметили в расчете свой ИНН |

| Раздел 1, подразделы 1.1 и 1.2 приложения 1 и 2 к разделу 1, раздел 3 | Заполняют все организации и ИП, которые выплачивали с 1 января по 30 сентября 2017 года доходы физлицам |

| Подразделы 1.3.1, 1.3.2, 1.4 приложения 1 к разделу 1 | Организации и ИП, перечисляющие страховые взносы по дополнительным тарифам |

| Приложения 5 - 8 к разделу 1 | Организации и ИП, применяющие пониженные тарифы (например, ведущие льготную деятельность на УСН) |

| Приложение 9 к разделу 1 | Организации и ИП, которые с 1 января по 30 сентября 2017 года выплачивали доходы иностранным сотрудникам или сотрудникам без гражданства, временно пребывающим в РФ |

| Приложение 10 к разделу 1 | Организации и ИП, выплатившие с 1 января по 30 сентября 2017 года доходы студентам, работавшим в студенческих отрядах |

| Приложения 3 и 4 к разделу 1 | Организации и ИП, которые с 1 января по 30 сентября 2017 года выплачивали больничные пособия, детские пособия и т. д. (то есть, связаны с возмещением из ФСС или выплатами из федерального бюджета) |

| Раздел 2 и приложение 1 к разделу 2 | Главы крестьянских фермерских хозяйств |

В какой последовательности заполнять?

Начните заполнение с титульного листа. Затем сформируйте раздел 3 по каждому работнику, числившемуся у вас в 3 квартале. После этого заполните Приложения к разделу 1. И в последнюю очередь – сам раздел 1.

Способы сдачи расчета

Передавать расчет по страховым взносам за 9 месяцев 2017 года в территориальную налоговую службу можно двумя способами:

Заполнение расчета за 9 месяцев: примеры

Большинство страхователей будет заполнять расчет по страховым взносам за 9 квартал 2017 года в электронном виде с применением специальных бухгалтерских программ-сервисов (например, 1С). В таком случае расчет формируется автоматически на основании данных, которые бухгалтер заносит в программу. Однако некоторые принципы формирования расчета, по нашему мнению, целесообразно понимать, чтобы не допустить ошибок. Прокомментируем особенности заполнения наиболее распространенных разделов, а также приведем примеры и образцы.

Титульный лист

На титульном листе расчета по страховым взносам за 9 месяцев 2017 года нужно, в частности, указать следующие показатели:

Отчетный период

В поле «Расчетный (отчетный) период (код)» укажите код расчетного (отчетного) периода из Приложения № 3 к Порядку заполнения расчета по страховым взносам:

Следовательно, в расчете по страховым взносам за 9 месяцев 2017 года кодом отчетного периода будет «33».

Код ИФНС

В поле «Представляется в налоговый орган (код)» – укажите код налогового органа, в который подается расчет по страховым взносам. Узнать значение для конкретного региона можно на сайте ФНС с применением официального сервиса.

https://service.nalog.ru/addrno.do

Код места представления

В качестве этого кода покажите цифровое значение, указывающее на принадлежность ИФНС, в которую сдается РСВ за 9 месяцев квартал 2017 года. Утвержденные коды представлены в таблице:

| Код | Куда сдается расчет |

| 112 | По месту жительства физлица, которое не является предпринимателем |

| 120 | По месту жительства индивидуального предпринимателя |

| 121 | По месту жительства адвоката, учредившего адвокатский кабинет |

| 122 | По месту жительства нотариуса, занимающегося частной практикой |

| 124 | По месту жительства члена (главы) крестьянского (фермерского) хозяйства |

| 214 | По месту нахождения российской организации |

| 217 | По месту учета правопреемника российской организации |

| 222 | По месту учета российской организации по месту нахождения обособленного подразделения |

| 335 | По месту нахождения обособленного подразделения иностранной организации в России |

| 350 | По месту учета международной организации в России |

Название

Название организации или ФИО индивидуального предпринимателя на титульном листе указывайте в соответствии с документами, без сокращений. Между словами – одна свободная ячейка.

Коды ОКВЭД

В поле «Код вида экономической деятельности по классификатору ОКВЭД2» укажите код по Общероссийскому классификатору видов экономической деятельности.

Виды деятельности и ОКВЭД

В 2016 году действовал классификатор ОКВЭД (ОК 029-2007 (КДЕС Ред. 1.1)). Начиная с января 2017 года на смену ему пришел классификатор ОЕВЭД2 (ОК 029-2014 (КДЕС Ред. 2)). Его и используйте при заполнении расчета по страховым взносам за 9 месяцев 2017 года.

Приведем пример возможного заполнения титульного листа в составе расчета по страховым взносам (РСВ) за 3 квартал 2017 года:

Лист: сведения о физическом лице

Лист «Сведения о физическом лице, не являющемся индивидуальным предпринимателем» заполняют граждане, которые сдают расчет за нанятых работников, если он не указал в расчете свой ИНН. В этом листе наниматель указывает свои персональные данные.

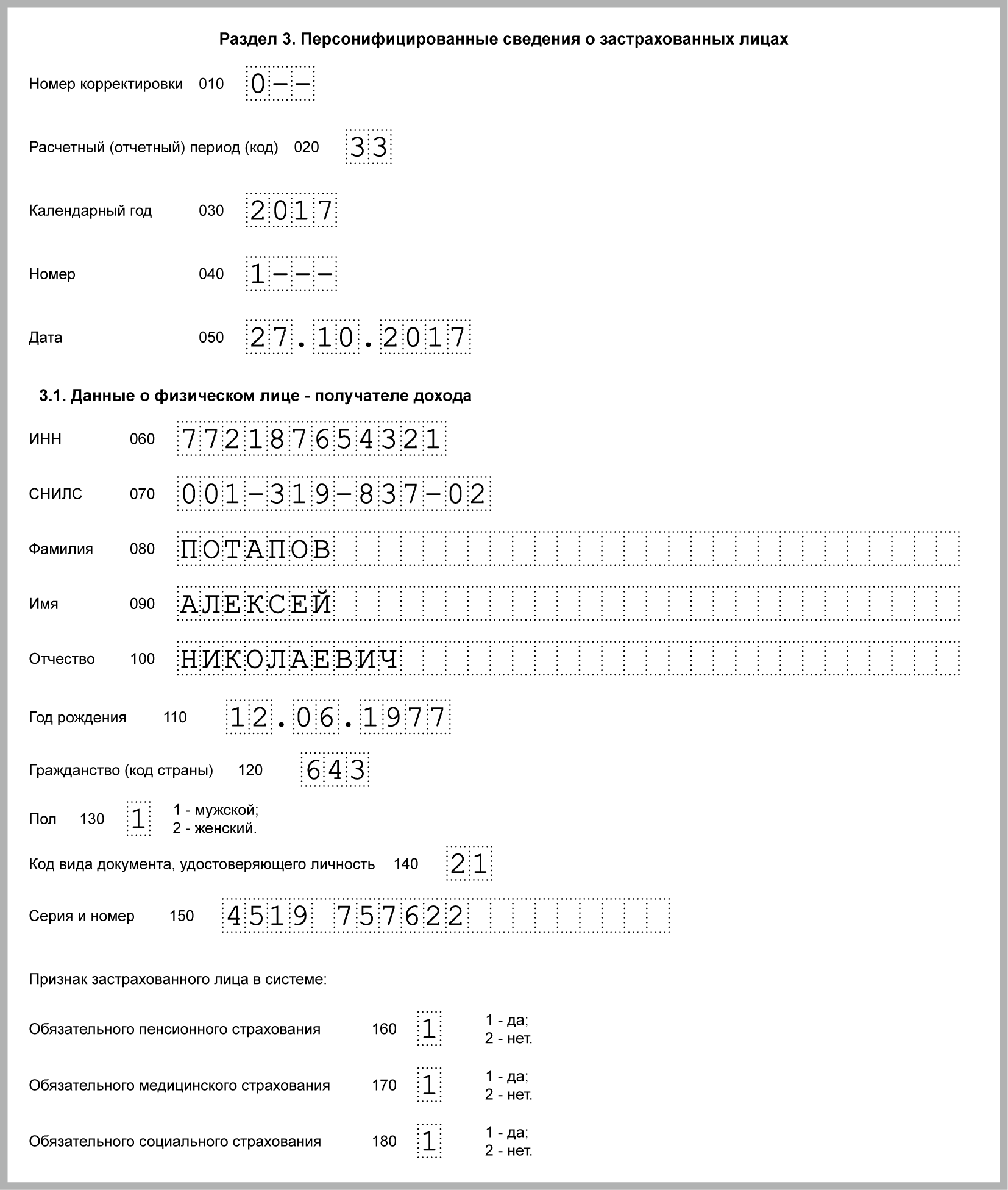

Раздел 3: сведения персонифицированного учета

Раздел 3 «Персонифицированные сведения о застрахованных лицах» в составе расчета по страховым взносам за 9 месяцев 2017 года нужно заполнять на всех застрахованных лиц за июль, август и сентябрь 2017 года, в том числе, в пользу которых за 9 месяцев 2017 года начислены выплаты в рамках трудовых отношений и гражданско-правовых договоров.

В подразделе 3.1 раздела 3 показываются персональные данные застрахованного лица – получателя дохода: Ф.И.О., ИНН, СНИЛС и др.

В подразделе 3.2 раздела 3 указываются сведения о суммах выплат, исчисленных в пользу физлица, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование. Приведем пример заполнения раздела 3.

Пример. Гражданину РФ производились выплаты в 3 квартале 2017 года. Начисленные с них взносы на обязательное пенсионное страхование складываются так:

При таких условиях раздел 3 расчета по страховым взносам за 9 месяцев 2017 года будет выглядеть следующим образом:

Заметим, что на лиц, которые не получали выплат за последние три месяца отчетного периода (июль, август и сентябрь), подраздел 3.2 раздела 3 заполнять не нужно (п. 22.2 Порядка заполнения расчета по страховым взносам).

Копии раздела 3 расчета нужно передать сотрудникам. Срок – пять календарных дней с даты, когда человек обратился за такой информацией. Каждому выдайте копию раздела 3, в котором данные только о нем. Если расчеты сдаете в электронных форматов, то потребуется распечатать бумажные дубликаты.

Выписку из раздела 3 вручите человеку также в день увольнения или прекращения гражданско-правового договора. Выписку нужно подготовить за весь период работы начиная с января 2017 года.

Проверьте СНИЛС

Некоторые ИФНС перед сдачей расчета по страховым взносам информационные сообщения об изменении технологии приема отчетности за 9 месяцев 2017 года. В таких сообщениях отмечает, что расчеты не будут считаться принятыми, если информация о физических лицах не будет совпадать с данными в базах ИФНС. Проблемы могут возникнуть, например, со СНИЛС, датой и место рождения. Вот текст такого информационного сообщения:

Уважаемые налогоплательщики (налоговые агенты )!

Обращаем ваше внимание, что начиная с отчетности за 3 квартал 2017 года будет изменен алгоритм приема Расчетов по страховым взносам (в соответствии с приказом ФНС России от 10.10.2016 N ММВ-7-11/ “Об утверждении формы расчета по страховым взносам, порядка его заполнения, а также формата представления расчета по страховым взносам в электронной форме”).

В случае неуспешной идентификации застрахованных ФЛ, отраженных в разделе

3 «Персонифицированные сведения о застрахованных лицах», будет формироваться отказ в приеме Расчета.

Ранее (1 и 2 квартал) при выявлении единственного нарушения – неуспешной идентификации застрахованных ФЛ из 3-его раздела автоматически формировалось Уведомление об уточнении (при этом расчет считался принятым).

В целях исключения отказа в приеме Расчетов по страховым взносам по причине несоответствия сведений по указанным в расчете лицам, сведениям имеющимся в налоговом органе, рекомендуем провести сверку персональных данных физических лиц указываемых в расчете (ФИО ФЛ, дата рождения, место рождения, ИНН, паспортные данные, СНИЛС) на предмет представления в расчете устаревших данных. Так же аналогичные данные необходимо сверить со сведениями, содержащимися в информационных ресурсах ПФР РФ для однозначной идентификации СНИЛС застрахованного физического лица.

Приложение 3 к разделу 1: расходы на пособия

В приложении 3 к разделу 1 зафиксируйте информацию о расходах на цели обязательного социального страхования (если такой информации нет, то приложение не заполняется, поскольку оно не является обязательным).

В этом приложении покажите только пособия за счет ФСС, начисленные в отчетном периоде. Дата выплаты пособия и период, за который оно начислено, значения не имеют. Например, пособие, начисленное в конце сентября, а выплаченное в октябре 2017 года, покажите в расчете за 9 месяцев. Пособие по больничному, который открыт в сентябре, а закрыт в октябре, отражайте только в расчете за год.

Пособия за счет работодателя за первые три дня болезни работника в Приложении 3 фигурировать не должны. Все данные вносите в это приложение нарастающим итогом с начала года (п. п. 12.2 – 12.4 Порядка заполнения расчета).

Что касается непосредственно заполнения, то строки приложения 3 к разделу 1 нужно сформировать так:

- в графе 1 укажите по строкам 010 – 031, 090 число случаев, по которым начислили пособия. Например, в строке 010 – количество больничных, а в строке 030 – отпусков по беременности и родам. По строкам 060 – 062 укажите число работников, которым начислили пособия (п. 12.2 Порядка заполнения расчета).

- в графе 2 отразите (п. 12.3 Порядка заполнения расчета):

- в строках 010 – 031 и 070 – количество дней, за которые начислено пособие за счет ФСС;

- в строках 060 – 062 – число ежемесячных пособий по уходу за ребенком. Например, если в течение всех 9 месяцев вы платили пособия одной работнице, в строке 060 поставьте цифру 9;

- в строках 040, 050 и 090 – число пособий.

Пример отражения пособий. За 9 месяцев 2017 г. организация:

- оплатила 3 больничных. За счет ФСС оплачено 15 дней, сумма – 22 902,90 руб.;

- начислила одной работнице пособие по уходу за первым ребенком за июль, август, сентябрь по 7 179 руб. Сумма пособия за 3 месяца составила 21 537,00 руб. Всего начислено пособий – 44 439,90 руб. (22 902,90 руб. + 21 537,00 руб.).

Пенсионные и медицинские взносы: подразделы 1.1 – 1.2 приложения 1 к разделу 1

Приложение 1 к разделу 1 расчета включает в себя 4 блока:

- подраздел 1.1 «Расчет сумм страховых взносов на обязательное пенсионное страхование»;

- подраздел 1.2 «Расчет сумм страховых взносов на обязательное медицинское страхование»;

- подраздел 1.3 «Расчет сумм страховых взносов на обязательное пенсионное страхование по дополнительному тарифу для отдельных категорий плательщиков страховых взносов, указанных в статье 428 Налогового кодекса РФ»;

- подраздел 1.4 «Расчет сумм страховых взносов на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности».

В строке 001 «Код тарифа плательщика» Приложения 1 к разделу 1 укажите применяемый код тарифа. См. « ».

В расчет за 9 месяцев 2017 года нужно включить столько приложений 1 к разделу1 (либо отдельных подразделов данного приложения), сколько тарифов применялось в течение отчетного периода 2017 года (с января по сентябрь включительно). Поясним особенности заполнения обязательных подразделов.

Подраздел 1.1: пенсионные взносы

Подраздел 1.1 – это обязательный блок. Он содержит расчет облагаемой базы по пенсионным взносам и сумм страховых взносов на пенсионное страхование. Поясним показатели строк этого раздела:

- строка 010 – общее количество застрахованных лиц;

- строка 020 – количество физлиц, с выплат которым вы исчислили страховые взносы в отчетном периоде (за 9 месяцев 2017 года);

- строка 021 – количество физлиц из строки 020, выплаты которым превысили предельную величину базы для расчета пенсионных взносов, (См « »);

- строка 030 – суммы начисленных выплат и вознаграждений в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами сюда не попадают;

- в строка 040 отразите:

- суммы выплат, не облагаемых пенсионными взносам (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то отражается размер вычета пределах, определенных пунктом 9 статьи 421 НК РФ;

- строка 050 – база для расчета пенсионных взносов;

- строка 051 – база для расчета страховых взносов в размерах, которые превышают для каждого застрахованного лица предельную величину базы в 2017 году, а именно 876 000 рублей (п. 3–6 ст. 421 НК РФ).

- строка 060 – суммы исчисленных пенсионных взносов, в том числе:

- по строке 061 – с базы, которая не превышает предельную величину (876 000 руб.);

- по строке 062 – с базы, которая превышает предельную величину (876 000 руб.).

Данные в подразделе 1.1 фиксируйте так: укажите данные всего с начала 2017 года, а также за последние три месяца отчетного периода (июль, август и сентябрь).

Подраздел 1.2: медицинские взносы

Подраздел 1.2 – обязательный раздел. Он содержит расчет облагаемой базы по взносам на медицинское страхование и сумм страховых взносов на медицинское страхование. Вот принцип формирования строк:

- строка 010 – общее количество застрахованных лиц за 9 месяцев 2017 года.

- строка 020 -количество физических, с выплат которым вы исчислили страховые взносы;

- строка 030 – суммы выплат в пользу физлиц (п. 1 и 2 ст. 420 НК РФ). Выплаты, которые не являются объектом обложения страховыми взносами по строке 030 не показываются;

- по строке 040 – суммы выплат:

- не облагаемые страховыми взносами на обязательное медицинское страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ.

Подраздел 1.3 – заполняйте, если платите страховые взносы на обязательное пенсионное страхование по дополнительному тариф. А подраздел 1.4 – если с 1 января по 30 сентября 2017 года вы перечисляли страховые взносы на дополнительное социальное обеспечение членов летных экипажей воздушных судов гражданской авиации, а также для отдельных категорий работников организаций угольной промышленности.

Расчет взносов по нетрудоспособности и материнству: приложение 2 к разделу 1

В Приложении 2 к разделу 1 производится расчет суммы взносов по временной нетрудоспособности и в связи с материнством. Данные показываются в следующем разрезе: всего с начала 2017 года по 30 сентября, а также за июль, август и сентябрь 2017 года.

В поле 001 приложения № 2 нужно указывается признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

- «1» – прямые выплаты страхового обеспечения (если в регионе пилотный проект ФСС, См..html

- «2» – зачетная система выплат страхового обеспечения (когда пособия платит работодатель, а потом получает необходимое возмещение (или зачет) из ФСС).

- строка 010 – общее количество застрахованных лиц за 9 месяцев 2017 года;

- строка 020 – суммы выплат в пользу застрахованных лиц. Выплаты, которые не облагаются страховым взносам в этой строке не показываются;

- строка 030 обобщает в себе:

- суммы выплат, не облагаемых страховыми взносами на обязательное социальное страхование (ст. 422 НК РФ);

- суммы расходов, которые исполнитель подтвердил документально, например, по договорам авторского заказа (п. 8 ст. 421 НК РФ). Если документов нет, то фиксируется сумма вычета в размерах из пункта 9 статьи 421 НК РФ;

- строка 040 – сумма выплат и иных вознаграждений в пользу физлиц, которые облагаются взносами на социальное страхование и превышают лимит на очередной год (то есть, выплаты сверх 755 000 рублей в отношении каждого застрахованного лица).

По строке 050 – покажите базу для расчета страховых взносов на обязательное социальное страхование.

В строку 051 включается база для расчета страховых взносов с выплат в пользу сотрудников, которые вправе заниматься фармацевтической деятельностью или допущены к ней (при наличии соответствующей лицензии). Если таких работников нет – указывайте нули.

Строку 053 заполняют индивидуальные предприниматели, применяющие патентую систему налогообложения и производящие выплаты в пользу работников (за исключением ИП, которые ведут виды деятельности, указанные в подп. 19, 45–48 п. 2 ст. 346.43 НК РФ) – (подп. 9 п. 1 ст. 427 НК РФ). Если данных нет, то проставьте нули.

Строку 054 заполняют организации и ИП, выплачивающие доходы временно пребывающим в России иностранцам. По этой строке требуется показать базу для расчета страховых взносов в части выплат в пользу таких сотрудников (кроме граждан из ЕАЭС). Если ничего подобного нет – нули.

По строке 060 – впишите страховые взносы на обязательное социальное страхование. По строке 070 – расходы на выплату страхового обеспечения по обязательному социальному страхованию, которое выплачивают за счет ФСС. Однако пособие за первые три дня болезни сюда не включайте (письмо ФНС России от 28.12.2016 № ПА-4-11/25227). Что же касается строки 080, то в ней покажите суммы, которые органы ФСС возместили на оплату больничных, пособий по беременности и родам и других социальных выплат.

Показывайте в строке 080 только суммы, возмещенные из ФСС в 2017 году. Даже если они касаются 2016 года.

Что же касается строки 090, то для определения значения этой строки логично использовать формулу:

Если получилась сумма взносов к уплате, в строке 090 ставьте код «1». Если сумма произведенных расходов оказалась больше начисленных взносов, то включите в строку 90 код «2».

Раздел 1 «Сводные данные по страховым взносам»

В разделе 1 расчета за 9 месяцев 2017 года отразите общие показатели по суммам страховых взносов к уплате. Рассматриваемая часть документа состоит из строк от 010 до 123, в которых указывается ОКТМО, суммы пенсионных и медицинских взносов, взносов на страхование по временной нетрудоспособности и некоторые другие отчисления. Также в этом разделе потребуется указать КБК по видам страховых взносов и суммы страховых взносов по каждому КБК, которые начислены к уплате в отчетном периоде.

Пенсионные взносы

По строке 020 укажите КБК по взносам на обязательное пенсионное страхование. По строкам 030–033 – покажите суммы страховых взносов на обязательное пенсионное страхование, которую надо заплатить на указанный выше КБК:

- по строке 030 – за отчетный период нарастающим итогом (с января по сентябрь включительно);

- по строкам 031- 033 – за последние три месяца расчетного (отчетного) периода (июль, август и сентябрь).

Медицинские взносы

По строке 040 укажите КБК по взносам на обязательное медицинское страхование. По строкам 050–053 – распределите суммы страховых взносов на обязательное медицинское страхование, которую надо заплатить:

- по строке 050 – за отчетный период (9 месяцев) нарастающим итогом (то есть, с января по сентябрь);

- по строкам 051–053 за последние три месяца отчетного периода (июль, август и сентябрь).

Пенсионные взносы по дополнительным тарифам

По строке 060 укажите КБК по пенсионным взносам по дополнительным тарифам. По строкам 070–073 – суммы пенсионных взносов по дополнительным тарифам:

- по строке 070 – за отчетный период (9 месяцев 2017 года) нарастающим итогом (с 1 января по 30 сентября);

- по строкам 071 – 073 за последние три месяца отчетного периода (июль, август и сентябрь).

Взносы на дополнительное социальное обеспечение

По строке 080 укажите КБК по взносам на дополнительное социальное обеспечение. По строкам 090–093 – сумму взносов на дополнительное социальное обеспечение:

- по строке 090 – за отчетный период (9 месяцев 2017 года) нарастающим итогом (с января по сентябрь включительно);

- по строкам 091–093 за последние три месяца отчетного периода (июль, август и сентябрь).

Взносы на социальное страхование

По строке 100 укажите КБК по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством. По строкам 110 – 113 – сумму взносов на обязательное социальное страхование:

- по строке 110 – за 9 месяцев 2017 года нарастающим итогом (с января по сентябрь включительно);

- по строкам 111–113 за последние три месяца расчетного (отчетного) периода (то есть, за июль, август и сентябрь).

По строкам 120–123 укажите сумму превышения произведенных расходов на социальное страхование:

- по строке 120 – за 9 месяцев 2017 года

- по строкам 121–123 – июль, август и сентябрь 2017 года.

Если же превышения расходов не было, то проставьте в этом блоке нули.

Когда расчет не пройдет проверку ИФНС: ошибки

Нельзя одновременно заполнять:

- строки 110 и строки 120;

- строки 111 и строки 121;

- строки 112 и строки 122;

- строки 113 и строки 123.

При таком сочетании расчет за 9 месяцев 2017 года не пройдет проверку в ИФНС. Контрольные соотношения показателей расчета приведены в письме ФНС России от 13.03. 2017 № БС-4-11/4371. См. « ».

Также вы можете образец заполнения расчета по страховым взносам за 9 месяцев 2017 года в формате Excel.

Ответственность: возможные последствия

За несвоевременную сдачу расчета по страховым взносам за 9 месяцев 2017 года ИФНС может оштрафовать организацию или ИП на 5 процентов от суммы взносов, которая подлежит уплате (доплате) на основании расчета. Такой штраф начислят за каждый месяц (полный или неполный) просрочки с подачей расчета. Однако итоговая сумма штрафных санкций не может быть больше 30 процентов от суммы взносов и меньше 1000 рублей. Например, если взносы по расчету полностью уплатила в срок, то штраф за несвоевременное представление расчета составит 1000 руб. Если же в срок перечислена только часть взносов, то штраф посчитают с разницы между суммой взносов, которая указана в расчете, и фактически уплаченной (ст. 119 НК РФ).

Если в расчете по страховым взносам за 9 месяцев 2017 года совокупная сумма взносов на пенсионное страхование с базы, не превышающей предельной величины, за каждый из последних трех месяцев расчетного (отчетного) периода в целом по плательщику не соответствует сведениям о сумме взносов на пенсионное страхование по каждому застрахованному лицу, то расчет считается непредставленным. Аналогичные последствия возникают и в том случае, если указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц (п. 7 ст. 431 НК РФ).

Устранить такие несоответствия требуется в течение пяти рабочих дней с даты, когда ИФНС направит соответствующее уведомление в электронной форме, или в течение десяти рабочих дней, если уведомление направлено «на бумаге». Если уложиться в срок, то датой представления расчета по страховым взносам будет считаться дата подачи расчета, признанного первоначально не представленным (п. 6 ст. 6.1, п. 7 ст. 431 НК РФ).

Стоит заметить, то Минфин РФ в своем письме от 21.04.2017 № 03-02-07/2/24123 указал, что не представленный в срок в ИФНС расчет по страховым взносам не является основанием для приостановления операций по счетам плательщика страховых взносов. То есть, блокировки счета за опоздание с расчетом за 9 месяцев 2017 года опасаться не следует.

Данный материал поможем вам разобраться в том, как происходит корректировка расчета по страховым взносам. Вы узнаете, какие существуют особенности корректировки, а также узнаете об ответственности при допущении ошибок в заполнении отчетов.

C 1 января 2017г.контроль за уплатой страховых взносов (кроме взносов на «травматизм») будут осуществлять налоговые органы. Следовательно и предоставляем в территориальные налоговые инспекции.

Корректировка расчета по страховым взносам: когда требуется?

Даже грамотный и опытный бухгалтер может допустить ошибку в составлении той или иной отчетности. Подать корректировочный отчет придется в случае, если организация при подаче следующего отчета обнаружила:

- Ошибочные сведения, которые привели к занижению суммы взносов

- Какие-либо данные сотрудников отражены неверно

- Какие-либо данные отражены не в полном объемеКорректировочный отчет обязательно должен содержать те же разделы, что и первичный.

Важно! Необходимо учесть, что не все ошибки в Расчете обязательно наказуемы и влекут штрафные санкции.

Как сделать корректировку?

При заполнении отчета на титульном листе необходимо указать номер корректировки

Учет всех застрахованных физических лиц указывается в Разделе 3. В этот раздел включаем всех сотрудников, которые работали на предприятии в течении отчетного квартала. Здесь указываем ФИО,СНИЛС и т.д. Особое внимание стоит уделить личным данным сотрудников, как правило здесь и закрадываются ошибки.

Сотрудники, указанные в отчете, должны быть пронумерованы. По каждому сотруднику заполняется сумма полученных в отчетном периоде выплат, сумма начисленных взносов. Далее необходимо сложить все цифры по трудоустроенным сотрудникам, общая сумма должна совпадать с числом, указанным в разделе №1 декларации. Если обнаружится разная сума, отчет неверен. Если все же закралась ошибка,то необходимо обратиться к 3 Разделу, в корректировке укажем только тех сотрудников, по которым была допущена ошибка в исходном отчете.

Общее правило таково: порядок корректировки расчета по страховым взносам затрагивает только те разделы и приложения, которые ранее представлялись налоговикам. Заполнять другие страницы отчета нет необходимости. Исключение из этого принципа – третий раздел, который всегда прикладывается к «уточненке».

Сроки подачи «уточнёнки»

Если в ходе самостоятельной проверки вы выявили какие-либо ошибки и убедились, что за это грозит наказание – не ждите, пока Налоговая пришлет вам требование об устранении неточностей или того хуже, пришлет проверку, подайте корректировку заранее. Так вы убережете компанию от лишних штрафов и пеней.

Сроком подачи корректировочного РСВ-1 принято считать общий порядок – до 30-го числа месяца, наступающего за периодом расчета (ст. 423 НК РФ).

Важно! Если по какой-либо причине вы не уложились в срок – штрафа не избежать.

Штрафы за опоздание с расчетом

Возможны два варианта штрафов:

- за несвоевременно сданный отчет

- за опоздание с индивидуальными сведениями

Согласно статье 119 НК РФ штраф составит 5% от все суммы задолженности, по РСВ-1, при этом установлен минимальный размер в 1 тысячу рублей и максимальный 30% от всей задолженности.

Расчет страховых взносов

Порядок расчета страховых взносов, база и тарифы в этом году не изменились, также сохранены размеры льготных и дополнительных тарифов, объем взносов по прежнему составит 30%.

- 22% платим на пенсионное страхование

- 5,1% на медицинское страхование

- 2,9% социальное страхование

Примеры расчета страховых взносов

Пример №1

В ООО «Бетта» в 1 квартале 2017 года начислены страховые взносы с выплат 2 сотрудникам, директору и бухгалтеру предприятие работает на упрощенной системе и использует базовый тариф по взносам. Заработная плата Смирнова И.В-директора, подлежащая обложению взносами составила 60 000 рублей ежемесячно.

- ПФР (22%) – по 13200,00 руб.,

- ОМС (5,1%) – по 3060,00 рублей,

- ФСС (2,9%)– по 1740,00 рублей.

Заработная плата бухгалтера, Пуговкиной О.П., ежемесячно составляет 40 000рублей.

- ПФР (22%) – по 8800,00 руб.,

- ОМС (5,1%) – по 2040,00 рублей,

- ФСС (2,9%)– по 1160,00 рублей.

В Общем итоге ООО «Бетта» начислила Смирнову И.В.и Пуговкиной О.П. за 1 квартал: 300 000 рублей.

Общая сумма взносов ООО «Бетта» за 1 квартал: ПФР (22%) – 22000,00 руб., ОМС (5,1%) – 5100,00 рублей, соцстрах (2,9%)– 2900,00 рублей.

Пример №2

На предприятии ООО «Икс» в первом квартале 2017г. выплачивалось пособие по болезни четверым работникам. Общее количество дней выплаты 16, общая сумма составит 7500, включая первые три дня. Тогда раздел 3 заполним следующим образом:

Ошибки в расчете по страховым взносам

Основными ошибка в расчете страховых взносов являются:

- По итогу сдачи отчетности за 1квартал, работодатели столкнулись с тем, что им приходили уведомления об ошибках. Расчет принимали, но присылали запрос на уточнение данных. В ходе самостоятельной проверки было выяснено, что вины предприятия тут нет, Пенсионный фонд некорректно передал данные в Налоговую инспекцию, в результате этого в Налоговой отсутствовала полная информация по СНИЛС работников, приходилось делать корректировку;

- Ошибка – в раздел № 3 не включили сотрудницу, которая находится в декрете и получает пособие по уходу за ребенком до достижения им 1,5 лет. Такую ошибку надо обязательно поправить

- Ошибочно указан номер телефона организации

- Расчет не примут, если взносы на ОПС по каждому застрахованному лицу в сумме не совпадают с итоговой величиной указанных взносов

Как исправить ошибки в отчете?

Для исправления различных ошибок в отчете необходимо:

- Чтобы исправить ошибку в СНИЛС сострудника, необходимо на титульном листе указать порядковый номер корректировки «001», также приложить раздел №1,как и в первичном расчете и сюда же войдет раздел 3, заполненное на сотрудника, в чьем СНИЛС была ошибка. Стоит обратить внимание, что на этого же сотрудника необходимо приложить копию страхового свидетельства, ИНН и паспорт.

Важно: уточненный раздел № 3 в отношении остальных сотрудников, у которых не было допущено ошибок, сдавать не надо.

- Ошибка – в раздел № 3 в случае, например, если в отчет не были включены сотрудницы, которые находятся в декрете и получают пособие по уходу за ребенком до достижения им 1,5 лет. Эту ошибку необходимо корректировать. В данной ситуации бухгалтеру необходимо сдать корректировку с номер «001». В него войдет раздел № 1 и приложения к нему, которые содержались в исходном расчете. Сведения в уточненном разделе № 1 и приложениях должны быть точно такими же, как в исходном расчете, то есть суммарными по всем работникам. Добавочно к этому в уточненный расчет войдет раздел № 3 в отношении «декретниц» с номером корректировки «000» и заполненной строкой 210 подраздела

- Чтобы исправить ошибку в сумме необходимо также сделать корректировку, следующую по номеру. Еще раз перепроверить все суммы начисленных взносов и занести их в Раздел 1,в Приложении 2 перепроверить сумму начисленной заработной платы.

Часто задаваемые вопросы

Вопрос № 1. Куда необходимо сдавать новый отчет РСВ-1?

Ответ: Отчет предоставляется в ИФНС по месту регистрации юридического лица

Вопрос № 2. Кому необходимо сдавать РСВ-1?

Ответ: Всем организациям, независимо от количества сотрудников и наличия начислений

Вопрос № 3. Необходимо ли сдавать РСВ-1, если у нас Директор, он же единственный учредитель и заработная плата ему не начисляется?

Ответ: Да, необходимо предоставить нулевой отчет, для суммарных показателей ставьте 0,для всех остальных прочерк

Вопрос № 4. Блокирует ли налоговая расчетный счет за ошибки в РСВ-1?

Ответ: Налоговая служба согласилась с мнением Минфина и признала, что ИФНС не вправе блокировать расчетный счет за опоздание в сдаче.

- Если больше 25 человек, то отчёт передаётся в электронном виде.

- Если штат меньше 25 человек, то допускается сдать расчёт в бумажном варианте.

Расчёты по суммам начисленных и уплаченных взносов передаются в налоговую по месту регистрации предприятия по итогам каждого квартала в срок до 30 числа месяца, следующего за отчётным периодом. Производить отчёт необходимо нарастающим итогом.

Ошибка может быть обнаружена раньше 30-го числа или после. Если уточнённый расчёт предоставляется до 30 числа, то днём сдачи расчёта считается дата сдачи корректировки. При этом податель расчёта не должен забыть уплатить неначисленную ранее и поэтому неуплаченную сумму недостающих страховых взносов, а также пени по этой сумме.

Штрафы

За каждый месяц непредоставленных сведений полагается штраф в размере 5% от суммы недоимки. Отсчёт начинается со следующего дня после последнего дня предоставления отчётности.

За каждый месяц непредоставленных сведений полагается штраф в размере 5% от суммы недоимки. Отсчёт начинается со следующего дня после последнего дня предоставления отчётности.

Минимальная сумма штрафа — 1000 рублей, максимальная – 30 % от общей суммы долга.

- Ст.119 НК РФ. Если корректировка не передана в течение 5 дней после обнаружения ошибки , штраф составит 5000 руб. При этом 5 дней отсчитываются, если уведомление получено в электронной форме. Если налоговая присылает уведомление на бумаге по почте, то корректировку следует сделать в течение 10 дней (п. 7 ст. 431).

- Ст. 129. Если сумма взносов была занижена, а до подачи уточнёнки недоимка не была уплачена, то штраф составит 20% от неуплаченной суммы взносов.

- Ст.122. Переданы недостоверные сведения, при этом суммы взносов в норме. Штраф составляет 5000 руб.

Расчёт считается сданным только при соблюдении сроков предоставления корректирующих сведений. И только при соблюдении сроков страхователь освобождается от ответственности за несвоевременную сдачу.

Как оформить перерасход по социальному страхованию 1 квартале с образцом заполнения корректировки, расскажет этот видеосюжет:

Расчёт по страховым взносам 2017 - помощь в заполнении отчётности

Расчет по страховым взносам - услуги бухгалтера в заполнении новой формы . Декларации. Квалифицированная помощь специалиста из компания Петербух. Подготовка и сдача отчётности за 1 квартал 2017 года в Санкт-Петербурге (СПб) и Ленобласти. Скачать бланк расчёта страховых взносов в формате PDF. Пример и мос образец заполнения .

В 2017 году страхователям впервые предстоит сдать отчётность по страховым взносам до 02.05.2017 . Нужен ли нулевой расчет , как отразить больничный и возмещение пособий из ФСС? Ответы на эти и другие вопросы.

Порядок представления расчета по страховым взносам

Единый расчет по страховым взносам в налоговую инспекцию (ФНС) сдается раз в три месяца: по итогам 1 квартала, полугодия, 9 месяцев и года. Срок сдачи отчётности - последнее число число месяца, следующего за отчетным периодом (30 апреля). По причине майских праздников, с учётом выходных дней период отправки документов сдвигается.

Сдать декларацию, отчётность можно двумя способами:

- в электронном виде , если численность работников составляет 26 и более человек;

- на бумажном носителе при численности не более 25 человек.

Если в течение отчетного периода у организации были выплаты в пользу физлиц, нужно представить в ФНС титульный лист, раздел 1, подразделы 1.1 и 1.2, приложение 1 и приложение 2 к разделу 1, раздел 3. Остальные листы заполняются при наличии определенных обстоятельств (выплата пособий из ФСС, взносы по дополнительному тарифу и т.п.).

Как отразить сотрудников, находящихся в декрете или отпуске

В бланке отчётности по страховым взносам следует отразить данные по всем застрахованным лицам. В соответствии с законами сотрудники, находящиеся в декрете, отпуске за свой счет (без содержания) и в отпуске по уходу за ребенком, являются застрахованными лицами, поэтому их также необходимо включать в расчет по страховым взносам .

Раздел 3 расчета нжно заполнить плательщиками на всех застрахованных лиц за последние три месяца расчетного (отчетного) периода (п. 22.1 Порядка заполнения расчета).

Если работник находился в отпуске без сохранения заработной платы в течение всего отчетного периода, раздел 3 нужно заполнить, а вот раздел 3.2 не заполняется. Это следует из п. 22.2 Порядка заполнения расчета .

Как отразить больничный в отчётности по страховым взносам

Сумму начисленного больничного пособия в бланке нужно отразить в строке 070 приложения 2 расчета по страховым взносам. В соответствующих графах отражаются суммы понесенных расходов на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством. Указывается с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, а также за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода соответственно.

Также страхователю необходимо указать в поле 001 приложения 2 признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Признаки страховых выплат

- прямые выплаты страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством территориальным органом Фонда социального страхования застрахованному лицу. То есть статус «1» ставится при участии компании в пилотном проекте ФСС

- зачётная система выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством территориальным органом Фонда социального страхования плательщику. Этот статус ставится, когда страхователь самостоятельно начисляет больничные и они идут в зачет с начисленными взносами.

Как отразить возмещение средств из ФСС

В новой форме расчёта/отчётности по страховым взносам страхователю необходимо отразить сумму возмещения средств из ФСС (если таковые есть). Согласно Приказу ФНС России от 10.10.2016 N ММВ-7-11/551@ суммы возмещенных территориальными органами ФСС расходов плательщика на выплату страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством отражаются в строке 080 приложения 2 раздела 1 расчета.

Так как новый расчет по страховым взносам сдается с 2017 года, логично предположить, что пособия, выплаченные в текущем году за периоды до 2017 года, в расчет не включаются. Порядок заполнения отчётности (п. 11.14) гласит, что по строке 080 необходимо указать величину средств, возмещенных ФСС:

- с начала расчетного периода - с 01.01.2017;

- за последние три месяца отчетного (расчетного) периода;

- за каждый из последних трех месяцев отчетного (расчетного) периода.

Если в 1-м квартале 2017 года на расчетный счет компании поступило возмещение пособий за 2016 год, порядок отражения таких выплат лучше уточнить в ФНС.

Нулевой расчет по страховым взносам

Если плательщик страховых взносов в конкретном отчетном периоде не ведет деятельность и не производит выплаты физическим лицам, он обязан сдать нулевую отчётность по страховым взносам в налоговую инспекцию.

Таки образом страхователь заявляет об отсутствии выплат физическим лицам и об отсутствии страховых взносов.

За непредставление нулевой отчетности полагается штраф в размере 1 000 рублей. Об этом предупредил Минфин России в письме от 24.03.2017 № 03-15-07/17273 .

Обязательно в составе нулевого отчета нужно заполнить титульный лист, раздел 1, подразделы 1.1 и 1.2, приложение 1 и приложение 2 к разделу 1. Если в компании есть работники, но в отчетном периоде им не производились никакие выплаты, нужно также заполнить раздел 3. Нулевой расчёт по страховым взносам за 1 квартал 2017 года необходимо сдать до 2 мая .

Расчет по страховым взносам для ИП без работников

Уточненный расчет по страховым взносам 2019 года нужно передать по правилам, которые не так давно менялись. Знать их необходимо. Ведь своевременная подача уточненки убережет вас от ответственности. Но не автоматически, а при соблюдении определенных требований. Как правильно исправить ошибки и подать уточненку так, чтобы избежать штрафа, мы расскажем ниже в статье.

Сдать уточненный расчет по страховым взносам необходимо, если…

Уточненка по взносам, как и по налогам, требуется при занижении суммы к уплате в переданном расчете (пп. 1, 7 ст. 81 НК РФ).

Также есть специальные нормы, которые предписывают внести корректировки в первоначальный расчет (п. 7 ст. 431 НК РФ). Расчет признают непредставленным, если неверно заполнен хотя бы один из следующих показателей в подразделе 3.2:

- 210 — сумма выплат и иных вознаграждений за каждый из последних трех месяцев отчетного или расчетного периода;

- 220 — база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы;

- 240 — сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы;

- 250 — итоги по графам 210, 220 и 240;

- 280 — база для исчисления пенсионных взносов по доптарифу за каждый из последних трех месяцев отчетного или расчетного периода;

- 290 — сумма исчисленных пенсионных взносов по доптарифу за эти же месяцы;

- 300 — итоги по графам 280, 290.

Строка 061 (графы с данными за месяцы) приложения 1 раздела 1 расчета должна быть равна суммам строк 240 раздела 3 расчета (также по месяцам).

Ошибка в указании личных данных работников (Ф. И. О., СНИЛС, ИНН) также приводит к тому, что отчет признают непредставленным, о чем плательщику взносов налоговый орган должен направить уведомление. В то же время ФНС выпустила разъяснение, согласно которому указание в отчете неактуальных персональных данных физического лица не препятствует приему отчета (письмо ФНС РФ от 16.01.2018 № ГД-4-11/574).

См. «ФНС немного смягчила требования к ошибкам в ЕРСВ» .

Нужно отметить, что ошибки, допущенные при исчислении взносов на обязательное медицинское страхование, не приводят к признанию отчета непредставленным. В случае обнаружении ошибки в этом разделе налоговый орган потребует представить пояснения или уточненный расчет (см. письмо ФНС России от 19.02.2018 № ГД-4-11/3209@).

В случае получения уведомления об уточнении налоговой декларации (расчета) или об отказе в приеме налоговой декларации (расчета) и (или) о том, что расчет считается непредставленным, плательщику взносов необходимо представить уточненный расчет (письмо ФНС России от 28.06.2017 № БС-4-11/12446@).

Когда уточненка право, а когда обязанность, узнайте .

Подать уточненку надо, соблюдая сроки

Расчет по страховым взносам положено сдать до 30-го числа месяца, следующего после окончания квартала. Уточненка, поданная раньше этой даты, будет означать, что расчет сдан на дату уточнения, то есть своевременно (п. 2 ст. 81 НК РФ). Исправления после отчетной даты могут привести к начислению пеней и штрафу, если сумма взносов увеличилась. Чтобы вас не оштрафовали, надо перечислить недоимку и пени раньше, чем подавать уточненный расчет. Как и в случае с налогами, сделать это следует до того, как ошибку обнаружат сами контролеры или же будет назначена выездная проверка за данный период.

Если исправления требуются в разделе 3 расчета, который затрагивает персонифицированный учет, нужно соблюдать прописанные сроки. Ведь такие ошибки делают расчет непредставленным (о чем говорилось выше).

После получения расчета с ошибками контролеры направят уведомление. Для внесения правок отводится 5 дней. Считать нужно с даты отправки уведомления в электронном виде. Если оно было на бумаге, тогда срок для уточнения составит 10 дней (п. 7 ст. 431 НК РФ). Дни, как обычно, рабочие.

Соблюдение этих сроков избавляет от санкций за несвоевременную подачу расчета. Датой сдачи отчетности будет день подачи первоначального варианта. В противном случае последуют штраф от 1 000 руб. до 30% от суммы взносов по данным расчета (п. 1 ст. 119 НК РФ) и не так давно ставшая возможной блокировка счета .

Больше о сроках подачи обязательного уточнения и их последствиях читайте .

ОБРАТИТЕ ВНИМАНИЕ! Штраф за просроченный ЕРСВ платят тремя платежками .

Как сделать уточненку по страховым взносам?

Чтобы решить, как сделать уточненный расчет по страховым взносам, используйте для начала ту же форму, что и отчетность с ошибкой.

Подробнее о том, в какой форме нужно составить расчет по страховым взносам, читайте .

На титульном листе отразите порядковый номер корректировки. Чтобы заполнить уточненный расчет, нужно перенести из первоначального все данные, которые не требуют исправления, а также показатели, в которых исправлены ошибки. Исключением является раздел 3. В нем при корректировке заполняют данные только на тех, по кому допущены ошибки. Информацию по физлицам, все данные по которым были изначально заполнены верно, повторно подавать не нужно. По строке 010 раздела 3 также укажите номер корректировки.

Порядок заполнения действующей в 2018-2019 годах формы расчета изложен в приказе ФНС от 10.10.2016 № ММВ-7-11/551@ и в нашей