КУДИР в соответствии с законодательством РФ является основным и единственным регистром налогового учета для организаций и ИП, выбравших упрощенную систему налогообложения. Обязанность ведения документа возложена на всех «упрощенцев», вне зависимости от выбранного объекта обложения. Отличие состоит лишь в порядке отражения сведений. До 2013 года все книги учета подлежали обязательному заверению в налоговых органах и лишь с 1 января 2014г. данное требование было отменено.

Книга учета доходов и расходов, образец заполнения которой приведен ниже, является регистром данного учета, обязательным к ведению юрлицами и предпринимателями, выбравшими указанный спецрежим.

До 2013 года КУДИР в обязательном порядке представлялась в инспекцию по месту учета для заверения. С прошлого года данное требование было отменено, но на необходимости ведения и наличия указанного документа у организации и ИП на УСН это никак не отразилось. Все налогоплательщики, применяющие упрощенный спецрежим,обязаны вести книгу, вне зависимости от объекта налогообложения и организационно-правовой формы.

Более подробно о том, что подлежит включению в книгу, чем грозит ее непредставление

Подводя итоги вышесказанному, обобщим основные особенности заполнения КУДИР на УСН «доходы минус расходы»:

- Книгу ведут как ЮЛ, так и ИП . Для последних - это является основанием для освобождения от ведения бухучета;

- С 2013 года необходимости в заверении данного документа в налоговых органах нет;

- С началом каждого года заводится новая книга, в которой подлежат отражению все доходы и расходы, принимаемые при УСН. Даже если деятельность не ведется, регистр подлежит заполнению и предоставлению в контролирующие органы по требованию. Отсутствие указанного документа является основанием для привлечения к ответственности.

- Учет ведется в хронологической порядке, операции отражаются позиционно;

- На УСН - 15% заполнению подлежит Титульный лист, Разделы 1,2,3. Раздел 4 заполняется только

Книга учета доходов и расходов – это основной инструмент для учета операций, выполняемых в процессе деятельности на УСН, относящийся к налоговым регистрам. Вести ее обязаны только лица, работающие на упрощенном режиме – ИП и организации. Такая обязанность отражена в ст.346.26 НК РФ.

Как вести книгу доходов и расходов?

На каждый год заводится отдельный регистр по форме, закрепленной Минфином в приказе №135н от 22.10.12, с начала ведения бизнеса на УСН.

Доступны два метода ведения книги:

- В бумажном виде – все записи о совершаемых операциях вносятся вручную ручкой. Книгу нужно подготовить до пригодного состояния, для этого страницы регистра собираются в форму журнала, прошиваются, нумеруются, на последнем листе делается отметка об общем числе листов с закреплением данной записи подписью руководителя и оттиском печати;

- В электронном виде – в течение года записи вносятся в электронный формат книги, по окончании года она распечатывается, страницы сшиваются, нумеруются, общее их количество указывается на последнем листе журнала с подписью руководителя и печатью компании.

Перейти от одной формы ведения Книги к другой можно в любой момент.

Так как Книга учета является налоговым регистром, то есть используется для исчисления налоговой нагрузки при УСН, то вносить в нее нужно только те доходно-расходные показатели, которые будут учтены при расчете базы для специального упрощенного налога.

Суть ведения Книги заключается в последовательной фиксации каждой операции, в результате которой возник доход или расход, в табличной части регистра. Запись выполняется той датой, когда данный доход или расход признан таковым с указанием реквизитов подтверждающей первичной документации.

Сведения об операции вносятся в Книгу учета только при наличии оправдательного первичного документа. Если документа нет, то и фиксировать сумму в регистре нельзя.

Подавать Книгу никуда не нужно, она не прикладывается к декларации УСН, однако в наличии она должна быть обязательно. Если налоговики захотят ознакомиться с этим регистром и отправят запрос на ее предоставление, то «упрощенец» обязан это сделать, чтобы избежать штрафных санкций.

Если у компании есть обособленные подразделения, то Книгу учета ведет налогоплательщик, в роли которого в данном случае выступает головная компания. В Книге отражаются общие суммарные данные без разделения на подразделения.

Особенности заполнения книги учета доходов и расходов

Порядок заполнения Книги зависит от выбранного объекта налогообложения:

- Доходы – заполняется раздел I (гр.1-4) и раздел IV (отражаются взносы и больничные);

- Доходы/расходы – заполняется раздел I и справка к нему, раздел II (в отношении затрат на ОС), раздел III (для учета убытка прошлых лет).

В регистр вносятся данные о каждой операции, совершаемой в течение года, результатом которой стало появление дохода или расхода, учитываемого при налогообложении. Записи вносятся в хронологическом порядке без разделения по отдельным видам деятельности. Данные о каждой операции нужно вносить отдельной строкой независимо от даты получения дохода или расхода.

Первичным документом, на основании которого вносится запись, может выступать бухгалтерский бланк, подтверждающий факт получения дохода или расхода.

Минфин своим письмом рекомендует вносить стоимостные показатели в полных рублях, однако в саму декларации УСН данные переносятся без округлений с учетом копеек, а потому удобнее все-таки заносить суммы с копейками, что упростит последующее заполнение отчетности.

Заполнение Книги при УСН «доходы»

Налогоплательщики, выбравшие для обложения налогом величину доходов, должны отражать в Книге учета:

- Доходы, облагаемые специальным налогом УСН (разд.I гр.1-4);

- Расходы в виде страховых отчислений и компенсаций по больничным листам, уменьшающие налог к уплате (разд.IV);

- Расходы, осуществленные за счет финансирования в рамках господдержки малого бизнеса (разд.I гр.5).

Кроме того, нужно заполнить титульный лист Книги с указанием основных сведений о налогоплательщике, объекте налогообложения, адресе и номеров банковских счетов.

Что нужно заполнить «упрощенцу» с объектом налогообложения «доходы»:

| Раздел | Графа | Пояснения по заполнению |

| I | 1 | Порядковый номер строки. |

| 2 | Реквизиты первичного документа, подтверждающего совершение операции. | |

| 3 | Суть операции – краткое описание. | |

| 4 | Сумма полученного дохода. Запись вносится в момент признания дохода. Данные заполняются последовательно. По итогам каждого квартала и отчетного периода подводятся итоги об общей величине доходов. |

|

| IV | 1 | Порядковый номер строки для указания данных о расходах на уплату взносов и больничных. |

| 2 | Сведения о первичном документе, подтверждающем оплату (наименование, номер, дата). | |

| 3 | Период, за который произведена выплата суммы взносов или больничных компенсаций (месяц, год). | |

| 4 | Сумма пенсионных взносов. | |

| 5 | Сумма социальных взносов в связи с материнством. | |

| 6 | Сумма медицинских взносов. | |

| 7 | Сумма социальных взносов от несчастных случаев и профзаболеваний. | |

| 8 | Выплаченные за счет средств работодателя компенсации по больничным листам. | |

| 9 | Платежи по добровольному страхованию. | |

| 10 | Итоговая сумма по строке. Данные приводятся для каждого квартала, отчетного периода. |

Заполнение Книги учета при УСН «доходы-расходы»

Если «упрощенец» решает облагать налогом разницу между величиной доходов и понесенных затрат, то заполнять Книгу нужно немного по-другому.

Компания должна отражать в регистре:

- Доходы и расходы от деятельности, учитываемые при вычислении специального налога УСН (разд.I);

- Справку к разделу I (заполняется по итогам года);

- Затраты на НМА и ОС оплаченные, используемые в упрощенной деятельности (разд.II, для каждого отчетного периода заполняется новый раздел, наименование периода указывается вверху раздела);

- Убыток прошлых налоговых периодов (разд.III).

Также заполняется титульный лист, на котором нужно написать свое наименование (ФИО для ИП), основные реквизиты, адрес, выбранный объект налогообложения и номера имеющихся счетов в банке.

Что нужно заполнить «упрощенцу» с объектом «доходы-расходы»:

| Раздел | Графа | Пояснения по заполнению |

| I | 1 | № записи. |

| 2 | Дата и № первичного бухгалтерского документа, подтверждающего факт свершения операции. | |

| 3 | Описание операции, в ходе которой был получен расход или доход. | |

| 4 | Сумма дохода по операции. | |

| 5 | Сумма расхода по операции. | |

| Итого | Подводятся итоги по кварталам и по периодам с начала года (суммарные величины доходных и расходных показателей) | |

| Справка | 010 | Общая величина доходов за год, учитываемых в налогооблагаемой базе. |

| 020 | Общая величина расходов за год, уменьшающая величину доходов для исчисления налога. | |

| 030 | Результат разности между минимальным налогом, уплаченным за прошлый год, и исчисленным налогом за этот же год. Данные берутся из декларации УСН за прошедший год – разность строк 270 и 260 второго раздела. | |

| 040 | База для расчета специального налога (показатели строк 010 – 020 – 030). Указывается только положительный результат. | |

| 041 | Величина убытков за год (показатели строк 020 + 030 – 010). Указывается только положительный результат. | |

| II | 1 | № записи второго раздела по порядку. |

| 2 | Наименование актива по документальным данным. | |

| 3 | Число, месяц и год оплаты, учитывать можно только оплаченные расходы. Данные вносятся на основании платежных документов. | |

| 4 | Дата подачи документации на госрегистрацию ОС, если такая процедура требуется. | |

| 5 | Дата принятия к учету актива (ввода в эксплуатацию). | |

| 6 | Первоначальная стоимость объекта (сумма расходов). Если расходы понесены до начала применения УСН, то заполнять графу не нужно. | |

| 7 | Срок полезного использования актива. | |

| 8 | Остаточная стоимость объекта, приобретенного до начала применения УСН (определяется на дату перехода на «упрощенку»). Если расходы произведены в период УСН, то графа не заполняется. | |

| 9 | Число кварталов эксплуатации объекта в текущем году. | |

| 10 | Доля стоимости в %-тах, которая принимается в расходы за год (для активов, приобретенных на УСН указывается 100, для активов, приобретенных до УСН, в 1-году ставится 50, во 2-м – 30, в 3-м – 20). | |

| 11 | Аналогичный показатель в разрезе квартала, определяется как значение гр.10 разделить на значение гр.9. | |

| 12, 13 | Сумма затрат на ОС или НМА, учитываемых при расчете единого налога УСН для каждого квартала и года. | |

| 14 | Затраты, учтенные в расходах в прошлых периодах. Не заполняется для активов, приобретенных на УСН. | |

| 15 | Затраты, которые будут учтены в следующих периодах (гр.8 – 13 – 14). Не заполняется для активов, приобретенных на УСН. | |

| 16 | Момент выбытия. |

В III раздел вносятся данные об убытках от деятельности в прошлых годах, которые не перенесены на начало прошлого года. Эти суммы могут уменьшить базу для расчета налога. Учитываются данные за последние 10 лет.

Ответственность для «упрощенца»

ИП или юрлица на УСН обязаны вести указанную выше книгу по установленному бланку, так как ее показатели используются для расчета налогового бремени.

Ответственность в виде денежного штрафа наступит по ст.120 НК РФ, если «упрощенец»:

- Не будет вести данный регистр;

- Будет вести его с нарушением Порядка заполнения;

- Будет вносить операции не той датой.

При определении суммы штрафа нужно исходить из тех результатов, которые получены в результате указанных нарушений:

- если база для налога УСН занижена, то платить придется 20 %-тов от величины неуплаченного налога, при этом ограничена минимальная величина штрафа в 40000 руб.;

- если база не занижена, то штраф составит от 10000 до 30000 руб.

Дополнительный штраф будет назначен в том случае, если по запросу налоговой в ходе проверки, «упрощенец» не сможет предъявить данный налоговый регистр. Заплатить в данном случае придется 200 руб. за каждую непредоставленную книгу. Кроме того, штраф может быть наложен и на конкретного работника в размере от 300 до 500 руб.

Компания на УСН должна не только иметь и правильно заполнять Книгу учета доходов и расходов, но и хранить ее надлежащим образом в течение 4-ех лет, предшествующих текущему году.

То есть «упрощенец» в случае необходимости должен предъявить налоговикам заполненные книги за последние четыре года.

Исправление Книги учета

Если ошибка обнаружена в электронной форме Книги, то внести исправление можно, удалив существующую неверную запись и внеся правильную.

Если ошибка выявлена в бумажной форме или после распечатки электронного формата, то редактирование записи проводится путем аккуратного зачеркивания некорректных данных одной тонкой чертой. Рядом пишутся верные сведения, ставится подпись руководителя и оттиск печати при наличии такового.

Нельзя исправлять неверные данные корректорами различного типа.

Предприниматели, ведущие учет самостоятельно, часто не торопятся использовать книгу учета доходов и расходов. Объясняют тем, что с 2013 года ее не нужно визировать в налоговой инспекции, значит можно ничего не делать. Тем не менее книгу желательно вести. Что такое КУДиР, когда и кем она применяется? Как вести и заполнять книгу учета доходов и расходов в 2018 году, читайте в этой статье.

Что это такое КУДиР?

Книга учета доходов и расходов - дневник движения денег, который применяется при ведении бухучета на специальных налоговых режимах, таких как упрощенная система налогообложения (УСН) и ПСН. Все, кто работают на “упрощенке” или патенте, ведут на ее основе учет доходов и расходов. Она имеет свои стандарты и их нельзя менять. Заполнить книгу можно самостоятельно или доверить специалистам аутсорсинговой компании, например, популярного сервиса .

Книга нужна, прежде всего, предпринимателю. Чтобы контролировать свою прибыль и не «вылететь» с упрощенки. Для этого нужно помнить про ограничения объема доходов по УСН. В 2018 году - 150 млн рублей в год. Однако если вы потеряли возможность использовать упрощенную систему налогообложения и вынуждены перейти на общий режим, понадобятся все чеки с начала текущего квартала. Поэтому их все равно лучше хранить и записывать в КУДиР.

Заполнить КУДиР можно несколькими способами

Купить в магазине книгу и вести ее вручную. В этом случае ее придется пронумеровать, прошить насквозь, поставить печать, а на последней странице наклеить этикетку со словами: Прошито-пронумеровано Х страниц. На наклейке ставят подпись либо директор, либо предприниматель.

Электронно . Обычно используют таблицы в эксель или любой специальный сервис.

Бумажную КУДиР оформляют в январе, перед началом работы на текущий год. Если книга ведется в электронном виде, то в конце года ее распечатывают, пересчитывают количество страниц, прошивают и ставят печать. На следующий календарный год рекомендуется открыть новую КУДиР.

Не следует откладывать заполнение Книги учета – лучше ежедневно тратить на это один час, чем на неделю выпасть из рабочего графика перед сдачей отчетности.

Закон обязывает хранить КУДиР четрые года. При УСН налогоплательщик может воспользоваться правом закрыть убытки прошлых лет или уменьшать УСН с помощью уточненки. Поэтому, выгоднее не выбрасывать 11 лет.

Штрафные санкции . Если книга отсутствует, то налоговики могут расценить это как грубое нарушение учета доходов и расходов и могут наложить взыскание на сумму от 100 до 30 тысяч рублей. Поэтому, если не вели книгу с начала работы, то экономичнее ее восстановить задним числом самостоятельно или обратиться в сервис .

Если вы не работали , то у вас будет нулевая КУДиР - заполняется титульный лист и вместо цифр ставятся нули. Нулевая КУДиР аналогично пронумеровывается, прошивается и скрепляется печатью.

Как заполнять - общие правила

Книгу заполняют кассовым методом, используя первичные документы. В этом случае, доходом является время внесения денег в кассу или на расчетный счет. То есть все записи вносят по очереди, а чеки, счета и квитанции хранятся в папке.

Чтобы не потерять ни одного документа и не искать ошибки перед сдачей отчетности, записи в книгу учета надо вносить регулярно: этого требует закон и здравый смысл. Достаточно выделить полчаса в конце или начале рабочего дня для заполнения Книги.

Вырывать страницы из книги ни в коем случае нельзя, а вот вносить изменения в записи не возбраняется, надо лишь подтвердить достоверность каждой правки подписью руководителя.

Когда и кем применяется КУДиР?

Ведут КУДиР налогоплательщики на УСН - по ставке 6% с объектом “Доходы” и по ставке 15% с объектом “Доходы минус расходы”, а также те, кто работает на патенте и уплачивает торговый сбор. В 2018 году в книге появилась новая страница про торговый сбор. Законодатели ввели ее для удобства расчета УСН в трех городах, где его применяют, а именно - Москва, Санкт-Петербург и Севастополь.

Раньше сумма торгового сбора не выделялась отдельной строкой, поэтому в книге она сразу указывалась с вычетом. Это усложняло процесс расчета УСН. Итак, как заполнять книгу учета доходов и расходов ИП при УСН?

КУДиР для ИП на УСН 6%

На УСН "Доходы" (ставка 6%) в книге используют страницы 1 - 4 параграфа I "Доходы и расходы" и параграф IV "Расходы на страхование и больничные". Разделы I и III упрощенцы «по доходам» не заполняют.

Первые три графы обычно не вызывают сложности. В них переписывают данные из первичных документов: выписок банка, счетов на оплату и других. На последних двух графах остановимся подробнее.

В графе 4 последовательно указывают все доходы, поступившие на расчетный счет или в кассу. Сюда же вписывают внереализационные доходы – это доходы, полученные от разницы курса валют, от сдачи имущества в аренду, в виде процентов по кредитному договору и другие.

КУДиР для ИП на УСН 15%

При УСН “Доходы минус расходы” (ставка 15%) бухучет ведется на основе первичной документации: чеков, квитанций, счетов-фактур. Но все расходы вносить нельзя. У ФНС есть закрытый список трат, на основе которых уменьшается налог.

При заполнении книги учета при УСН 15% предприниматель заполняет графу 5 и вносит расходы, оговоренные в Налоговым кодексе РФ. Их список ограниченный и всего 37 пунктами.

К сожалению, в список входят не все затраты, связанные с предпринимательской деятельностью. Например, покупку холодильника и микроволновки для сотрудников нельзя учитывать в составе расходов. А вот оплата за онлайн-кассу - учитывать можно. Главное правило - помогают ли эти затраты зарабатывать предпринимателю деньги. Ведь можно купить холодильник, зачесть в расходе и поставить на даче. Налоговики следят за такими злоупотреблениями и наказывают штрафами за умышленное занижение налогооблагаемой суммы.

Образец заполнения КУДиР для ИП на УСН 15% . ИП Мартьянов занимается производством и продажей детских игрушек. Он закупил материал и фурнитуру для новых кукол на сумму 230000 рублей и детский сад купил потом игрушек на 10000 рублей. И поступила аванс в размере 2000 рублей. Кроме того, вернули мелкую игрушки за 20 рублей. В январе Мартьянов принял первого сотрудника и начислил ему зарплату 30.000 рублей. Начисленные взносы составили 9000 рублей и НДФЛ - 3900 рублей. Все расходы и доходы Мартьянов занес в КУДиР.

Расходы на пенсионное и медицинское страхование помогут снизить налог по УСН. Если это взносы за самого предпринимателя, то налог снижают до 100%, а если за работников – только 50%.

Итак, мы разобрались, как заполнять книгу доходов и расходов ИП. Самое главное, вносить все доходные операции в книгу постоянно и не запускать. Помните, что доходом в бизнесе считаются все, что вы заработали и неважно как его получили - налично, безналично или взаимозачетом. Все средства обязательно указываются в КУДиР и облагаются налогом.

Три месяца бухгалтерского, кадрового учета и юридического сопровождения БЕСПЛАТНО. Торопитесь , предложение ограничено.

Вложенные файлы

- Образец заполнения КУДиР для ИП.xls

- Образец КУДиР для предпринимателей на УСН.xls

- Образец КУДиР для предпринимателей на ПСН.xls

- Образец КУДиР для ИП на ЕСХН.xls

Все налогоплательщики, использующие упрощенную систему налогообложения (УСН) обязаны вести книгу учета доходов и расходов (КУДиР). Если этого не делать, либо заполнить ее не правильно, можно получить немалый штраф (ст. 120 налогового кодекса РФ). Данная книга распечатывается и передается в налоговую инспекцию по их требованию. Она должна быть сшита и пронумерована.

Перед тем, как вы начнете формировать данную книгу учета доходов и расходов в 1С 8.3, проверьте настройки программы. Если у вас возникают проблемы с формированием КУДиР и какие-то расходы не попадают в книгу, тщательно перепроверьте настройки. Большинство проблем кроется именно тут.

Где находится книга учета доходов и расходов 1С 8.3? В меню «Главное» выберите пункт раздела «Настройки».

Перед вами откроется список настроенных учетных политик в разрезе организаций. Откройте нужную вам позицию.

В форме настройке учетной политики в самом низу перейдите по гиперссылке «Настройка налогов и отчетов».

В нашем примере выбрана «Упрощенная (доходы минус расходы)» система налогообложения.

Теперь можно перейти в раздел «УСН» данной настройки и настроить порядок признания доходов. Именно здесь указывается, какие операции уменьшают налоговую базу. Если у вас возникает вопрос почему расход не попадает в книгу расходов и доходов в 1С — первым делом смотрите в эти настройки.

С некоторых пунктов нельзя снять флаг, так как они являются обязательными для заполнения. Остальные флаги можно установить исходя из специфики работы вашей организации.

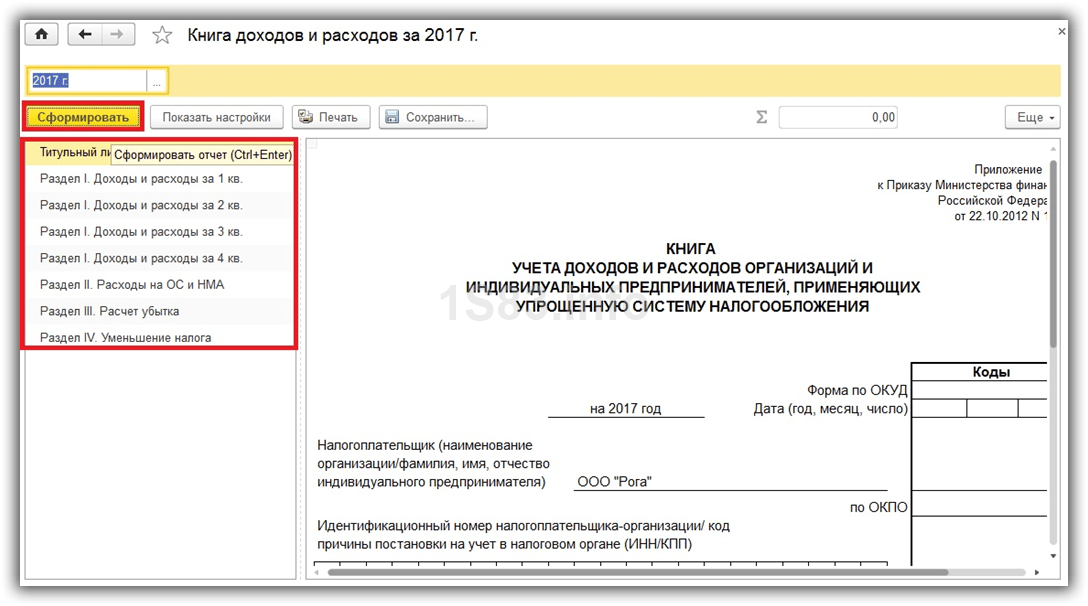

После настройки учетной политики перейдем к настройке печати самого КУДиР. Для этого в меню «Отчеты» выберите пункт «Книга доходов и расходов УСН» раздела «УСН».

Перед вами откроется форма отчета книги учета. Нажмите на кнопку «Показать настройки».

Если вам необходимо детализировать записи полученного отчета, поставьте соответствующий флаг. Остальные же настройки лучше уточнить в вашей налоговой инспекции, узнав требования к внешнему виду КУДиР. В разных инспекциях данные требования могут отличаться.

Заполнение КУДиР в 1С:Бухгалтерия 3.0

Кроме правильной настройки перед формированием КУДиР необходимо завершить все операции по закрытию месяца и проверить правильность последовательности документов. Все расходы попадают в данный отчет после их оплаты.

Книга учета ДиР формируется автоматически и поквартально. Для этого нужно нажать на кнопку «Сформировать» в форме, где мы только что производили настройку.

Книга доходов и расходов содержит 4 раздела:

- Раздел I. В данном разделе отражаются все доходы и расходы за отчетный период поквартально с учетом хронологической последовательности.

- Раздел II. Данный раздел заполняется только при виде УСН «Доходы минус расходы». Тут содержатся все затраты на основные средства и НМА.

- Раздел III. Здесь содержатся убытки, которые уменьшают налоговую базу.

- Раздел IV. В данном разделе отображаются суммы, уменьшающие налог, например, страховые взносы за сотрудников и т. п.

Если вы всё верно настроили, то и КУДиР сформируется корректно.

Ручная корректировка

Если все-таки КУДиР заполнился не совсем так, как вы того хотели, его записи можно откорректировать вручную. Для этого в меню «Операции выберите пункт «Записи книги доходов и расходов УСН».

В открывшейся форме списка создайте новый документ. В шапке нового документа заполните организацию (если в программе их несколько).

Данный документ имеет три вкладки. Первая вкладка корректирует записи раздела I. Вторая и третья — раздел II.

При необходимости внесите нужные записи в данный документ. После этого КУДиР сформируется с учетом этих данных.

Анализ состояния учета

Данный отчет может помочь вам в наглядном виде проверить правильность заполнения книги доходов и расходов. Чтобы его открыть, выберите пункт «Анализ учета по УСН» в меню «Отчеты».

Если в программе ведется учет по нескольким организациям, нужно выбрать в шапке отчета ту, по которой необходим отчет. Так же задайте период и нажмите на кнопку «Сформировать».

Отчет разбит на блоки. По каждому из них можно кликнуть, получив расшифровку суммы.

Наверняка многих предпринимателей заинтересует такая тема, как КУДиР для ИП на УСН образец заполнения. Мы рассмотрим тонкости ведения данной книги, помимо этого поговорим о том, как она заполняется на упрощенке (УСН).

Заполнение книги учета доходов и расходов

В начале 2013 г. вышел закон, который освобождает ИП от обязанности проходить процесс регистрации Книги учета в налоговой инстанции. Напомним, что раньше необходимо было в обязательном порядке заверить КУДиР в ИФНС до того времени, как вы приступите к ее заполнению. Как только налоговый период подойдет к концу (до 30.04 следующего года), необходимо также отнести ее в налоговый орган, чтобы сотрудники налоговой инспекции поставили на ней свою подпись и печать о принятии документа.На сегодняшний момент, наличие данной книги у вас проверять не станут. Однако, это все временно. Как только, к вам пожалует проверка, все-таки продеться предоставить КУДиР. И в случае, если ее у вас не окажется, вас оштрафуют на 200 руб. Заполнение книги учёта доходов и расходов разрешается вести в электронном виде, а также на специальных бланках. Как только год подойдет к концу, книгу нужно распечатать, аккуратно подшить и проставить номера страниц. Ее необходимо хранить 4 года.

КУДиР для ИП на УСН предполагает внесение предпринимателем всех расходов и доходов, которые подтверждены соответствующими документами. В большинстве случаев, это простая банковская выписка (платежные банковские поручения, чеки (товарные, кассовые), накладные.

Порядок заполнения КУДиР не предполагает наличие ошибок, хотя опечатки встречаются довольно часто. Это обычное дело, которое не сулит ничего плохого. Если вы сделали много ошибок, то можно их исправить, много усилий для этого не понадобится. Если, КУДиР для ИП на УСН заполняется в электронном виде, тогда можно попросту удалить неправильные данные, после чего в форму можно вбить верные сведения.

Если образец заполнения КУДиР имеет бумажный вид, то неточности можно зачеркнуть и написать нужное значение. Однако, каждая поправка должна подтверждаться подписью ИП, а также его печатью (если она имеется).

Что грозит предпринимателю, если в КУДиР указаны неверные данные?

Предположим ИП не верно рассчитал налог, соответственно порядок заполнения КУДиР будет в себе иметь неверные сведения, в таком случае, ИП придётся заплатить 20% от общей суммы налога в качестве штрафной санкции. А если он преднамеренно скрыл правильные данные, в результате чего, сумма налогов к оплате оказалась меньшей, тогда ему грозит штрафное взыскание в размере 40% от налога.Если налоговые платежи уплачивать своевременно, то можно избежать ответственности за неправильные сведения в КУДиР. Эти платежи нужно рассчитать правильно. Предположим, в КУДиР вы запишите неправильные сведения о поступлениях, однако заплатите налог полностью, тогда штрафную санкцию вам не выпишут. Удобно вести КУДИР онлайн можно в этом онлайн-сервисе .

Образец заполнения книги учета доходов и расходов

Книга учета расходов и доходов состоит из нескольких подразделов.Титульный лист.

Первая графа «Налогоплательщик (ФИО ИП)» нужно указать свои инициалы.

Строка «На 20 __год» прописывается год, когда начала вестись данная книга.

Раздел «ИН налогоплательщика-предприятия» пропускаем, потому что мы ИП, а не предприятие. Нам потребуется строчка, которая находится немного ниже. Она имеет следующее название: «ИН налогоплательщика ИНН (ИП)». Именно тут следует записывать ваш ИНН.

Строка объект налогообложения служит для того, чтобы указывать систему налогообложения работы ИП.

Внизу укажите свой адрес.

Ниже еще запишите свои расчетные счета.

Теперь титульный заполнен можно приступать к первому разделу.

Первый раздел имеет 4 таблицы. Каждая из них отражает деятельность за 1й квартал.

1. Столбец №1 отражает № операции.

2. Столбец №2 – Номер и дата первичного документа. Тут прописывается № подтверждающего документа и дата проведения операции.

3. Столбец №3 – название организации, можно также указать № счета, от которой вам были переданы расходы и доходы. Тут также кратко описывается весь процесс операции.

4. Столбец №4 – фиксируете все доходы, которые являются основой всей базы налогообложения.

5. Столбец №5 – служит для отражения всех расходов.

Запомните, что столбец №5 заполняют лишь те ИП, которые работают по УСН.

Если, подробно рассмотреть КУДиР для ИП на УСН образец заполнения, то эта обязательная процедура не составит никакого труда в написании.